結論、ビジネスローンでも開業資金の借入は可能ですが、いくつか前提条件が必要になります。

業歴のある個人事業主が法人成りした場合や、ある程度規模のある会社が新規事業を立ち上げる場合など、過去の決算内容や確定申告内容を示すことができればビジネスローンでも開業資金を借りられるでしょう。

ビジネスローン以外にも日本政策金融公庫など開業資金調達をする方法はあるので、自社の状況に合った選択肢を選びましょう。

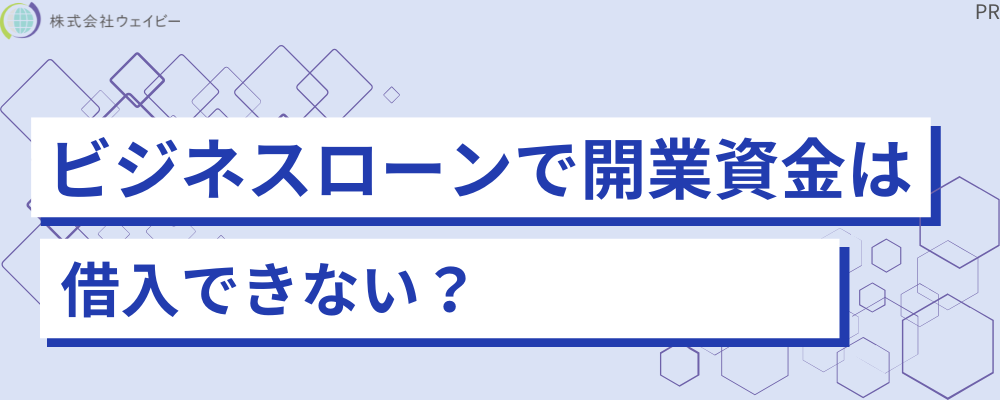

【最短即日・無担保】

AGビジネスサポートの「事業者向けビジネスローン」なら、審査が通れば最高1,000万円を最短即日で借りられます。

銀行融資落ちの事業者や、赤字決算の事業者でも原則無担保・無保証で申込可能となっています!

建設業者・運送業者・町工場・個人事業主の方によく利用されています!

※法人申込の場合は原則代表者が連帯保証

そもそも開業資金はどれくらい必要?

事業を始めるにあたってはまず「資金」が基本的には必要です。

しかし、その必要額は始める事業の内容によって大きく変動します。一般的に開業資金とされる項目は下記の4つです。

- 賃貸物件を借りるための諸費用

(敷金/礼金/不動産の仲介手数料など) - 設備費用

(PC/その他業種に応じた必要設備など) - 備品購入費用

- Webサイトなどによる広告費用

テナント代などの設備投資を必要とする事業においては、開業資金が多く発生する傾向にあるでしょう。

逆に無店舗型、あるいは在宅での事業の場合は開業資金は少なくすみます。

自分で始めようとする事業から考え、どの項目が必要なのかを逆算することが大切です。

また開業資金に加えて、当面の事業を維持するための「運転資金」を確保する必要があります。この運転資金に必要な分は、約3ヶ月分を目安にするとよいでしょう。

開業資金の融資判断基準

一般的な考えとして、開業資金を融資してもらうにあたっては「融資先がどれほど事業を成功させることができるのか」という判断基準が存在します。

これはビジネスローンであっても、公的機関による融資であっても共通の基準です。

- 事業を滞りなく進めていく充分なスキルを有しているか

- 事業に継続性はあるか

- 事業に収益性はあるか

- 事業主に信用はあるか

一つ一つに充分に応えることができなければ、融資を得ることは難しいと考えたほうがいいでしょう。

つまり、開業して資金を調達するためには必須の項目ということです。

ビジネスローンの審査基準

上記と重なる部分もありますが、ビジネスローンで融資を受ける際には一定の審査基準をクリアする必要があります。特に見られるのは下記の3点です。

- 収益性

- 安全性

- 返済能力

ビジネスローンというシステムは、言い換えれば「銀行の審査基準に満たない企業や個人事業主を対象に融資を行うシステム」です。

しかし、融資を行う上で上記の3点を確認しなければ、ビジネスローン会社側が貸し倒れする可能性があります。

この3点はビジネスローンを提供している会社としても必ず確認しなければならない点だと言えるでしょう。

また、必ず借りられるビジネスローンはなく、もし「必ず借りられる」という宣伝をしている業者がいれば違法業者・闇金の可能性が高いので注意しましょう。

ビジネスローンの必要書類

ビジネスローンを申し込む際の必要書類は、「個人事業主」か「法人」によっても異なります。

また、融資元によっては必要としない書類もあるので注意しましょう。ここでは、一般的に必要とされる書類を紹介していきます。

- 事業計画書

- 納税証明書

- 許認可のいる業種の場合、許認可証の写し

- 履歴事項全部証明書

- 決算書

- 印鑑証明書

- 代表者の本人確認書類

- 代表者の印鑑証明書

- 本人確認書類

- 収入証明書

上述したように、ビジネスローン会社によっては必要としない書類もあるので、事前にどの書類を必要とするのかしっかりと確認をしておくことが大切です。

ビジネスローン以外で開業資金を調達する方法9選

ビジネスローン以外にも開業資金を調達する方法は数多くあります。

- 日本政策金融公庫(日本公庫)

- 補助金、助成金

- 銀行融資

- 自治体からの制度融資

- ベンチャーキャピタル(VC)

- エンジェル投資家

- クラウドファンディング

- ファクタリング

- 家族や知人からの借入

日本政策金融公庫

日本政策金融公庫は政府系の金融機関で、小規模事業者や中小企業に対して資金の貸付を行っています。

実績がない状態でも融資を受けることが可能です。そのため、開業時の資金調達方法としてよく用いられています。

銀行や信用金庫と比べ、融資の金利が低く設定されていることがメリットです。

一方、融資の審査基準が厳しく、上限の7,200万円満額の融資を受けることはかなり難しい点がデメリットとして挙げられるでしょう。

返済期限に関しては、以下のように定められています。

- 設備資金→20年以内

- 運転資金→7年以内

余裕をもった返済ができることが日本政策金融公庫の強みです。

補助金、助成金

国や地方自治体が交付している補助金や助成金も、開業資金を調達する一つの方法です。原則として「返済不要」という点が重要ポイントとなっています。

さらには受け取った補助金・助成金については具体的な用途が求められていません。そのため、幅広い用途に用いることができます。しかし、申請に時間がかかるという点がデメリットとして挙げられます。

- 創業補助金から補助金

- 小規模事業者持続化補助金

制度をよく調べた上で、余裕を持って申請を提出することが大切です。

銀行融資

開業を考えている人は、銀行融資によって開業資金を調達できます。低金利で融資を受けられるという点が大きな強みと言えるでしょう。

しかし、日本政策金融公庫等と比べると審査基準が非常に厳しく、実績がない状態で資金融資がおりることはほぼありません。

この点をクリアするためには、「創業計画書」を提出し、成功見込みを具体的な数字をもって納得させることが求められます。

GMOあおぞらネット銀行「あんしんワイド」は、銀行口座の入出金データをもとに審査を行なっているため、決算書や担保・保証人不要で借入可能です。

負担なくお申込することが可能なため、スタートアップや創業期方、前年度赤字決算の方は申込してみるといいでしょう。

自治体からの制度融資

各地方自治体は地域の事業者を金銭面でサポートする「制度融資」というシステムを持っています。この制度融資に関わる機関は以下のとおりです。

- 自治体

- 信用保証協会

- 民間金融機関

この3機関が協力することで、民間金融機関よりも低金利での融資が実現します。非融資者が金融機関に返済ができなくなってしまった場合、信用保証協会が金融機関の返済を代わりに負うというシステムです。

自治体は信用保証協会を通じて金融機関に資金の一部を預け入れ、金融機関のリスクを軽減しています。

しかし、信用保証協会に対して保証料を支払う必要が出てくるため、この点はデメリットとなるでしょう。

ベンチャーキャピタル(VC)

ベンチャーキャピタルとは、高い成長率が見込まれるベンチャー企業に投資を行う投資会社のことです。

基本的には未上場企業に対して投資を実行し、投資先が上場した際に株式を売却して利益を得ることを見込んでいます。

開業を考えるにあたり、将来的な上場までを視野に入れている際には有効な手だと言えるでしょう。

エンジェル投資家

エンジェル投資家とは、開業にあたっての資金を出資してくれる個人投資家のことです。

将来的な成長見込みのある個人・企業に対して、資金出資やコンサルティングを行っています。

将来的な見通しを根拠を持って示し、良好な関係を築いていくことで制限なく資金を出資してもらうことも可能です。

しかし、金融機関以上に出資条件が高いケースも多々あるので、綿密な事業計画を立てる必要性が求められます。

クラウドファンディング

クラウドファンディングとは、インターネット上で不特定多数の支援者に資金出資を募る方法です。

事業に対する思いを形にして「この人になら出資をしてもいい!」と考える人を集めることで、開業資金を調達できます。

集めた金額そのものを出資者に返還する必要はありませんが、何かしらの「お返し」を用意することが求められているので、100%無償というわけではないという点に留意しましょう。

ファクタリング

ファクタリングとは、ファクタリング業者に売掛債権を買取ってもらうことで、決済日よりも早く現金を手にするサービスのことです。

個人事業主や中小企業では、売掛金の入金遅れが資金繰りに大きなダメージを与える可能性があります。

これを回避する方法がファクタリングです。

「これから開業をする」という方の資金調達方法としては少し方向性が異なりますが、既存事業から新規事業への転換を考えている人は検討してみてもよいでしょう。

家族や知人からの借入

家族から知人から必要な資金を借入するという方法も資金調達としては有効です。

しかし、この場合には相手方との人間関係を考慮しなければいけません。

借入した分を期日までに返すことができなければ、その後の関係性にも多大な影響を与えるため充分な注意が必要です。

カードローンなら開業資金の調達は可能?

業する事業によっては、カードローンで資金調達をすることも可能です。

つまり、テナント代や設備投資など多額の資金を必要としない事業であれば、カードローンで充分に賄うことができるということになります。

カードローンで資金調達を行うメリットとしては、銀行融資よりも圧倒的にスピードが早いという点が挙げられます。

加えて、必要な分だけをその都度借りることができるので、小回りが効くという点も魅力です。

開業資金を調達しやすいおすすめのビジネスローン5選

銀行融資の審査には落ちてしまったけれどどうしても開業資金を用意したいという方は、独自審査で比較的借入がしやすいビジネスローンを選ぶと良いでしょう。

- AGビジネスサポート「事業者向けビジネスローン」

- オリックス・クレジット「VIPローンカードBUSINESS」

- オージェイ「ビジネスローン」

- プロミス「自営者カードローン」

- PayPay銀行「ビジネスローン」

AGビジネスサポート「事業者向けビジネスローン」

| 融資対象 | 法人(75歳まで) 個人事業主(69歳まで) |

|---|---|

| 融資額 | 50万円〜1,000万円 |

| 契約利率 (実質年率) | 3.1%〜18.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 原則不要 ※法人の場合は代表者が連帯保証 |

| 返済方式 返済期間 返済回数 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) |

| 申込書類 | 【法人】 ・代表者の本人確認書類 ・決算書 ・その他必要書類 【個人事業主】 ・本人確認書類 ・確定申告書 ・AGビジネスサポート 所定の事業内容確認書 ・その他必要書類 |

| 契約時費用 | 印紙代(実費) |

- 今日明日にでも緊急で資金が必要な事業者

- 赤字決算や開業すぐなど、財務面で不安のある事業者

- 返済見込みがあり、短期で借入予定の事業者

AGビジネスサポートのビジネスローンは、法人企業や個人事業主を対象にして融資が行われています。ノンバンク系です。

融資を50万円〜1,000万円まで受けることができるため、開業を始めたい方に向いているビジネス・ファイナンスと言えるでしょう。

金利も比較的低い水準にあるので、長期的な融資を検討している方におすすめです。

AGビジネスサポートは、50万円〜1,000万円まで融資が受けられるのでぜひビジネスローンに申し込んでみてください。

- 担保不要で最低でも50万円は借入できる!

- 最短即日での融資が可能なので緊急時に役立つ!

- ノンバンク系なので審査が比較的緩い!

- 事業拡大資金や決算時の一時費用など、使途は比較的自由!

- 下限金利が3.1%と、ノンバンク系の中では比較的低金利!

- 上限金利は18.0%なので初回で長期借入するには不向き

- 上限融資額は1,000万円なので、それ以上の額が必要な方には不向き

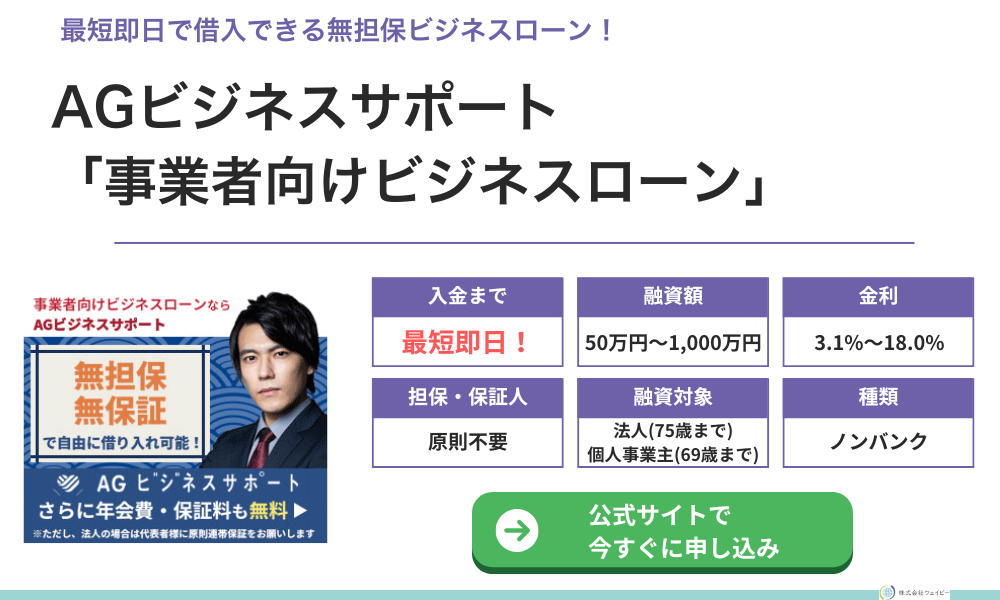

オージェイ「ビジネスローン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 30万円~1億円 |

| 契約利率 (実質年率) | 10.0%~18.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 原則不要 ※法人の場合は代表者が連帯保証 |

| 返済方式 返済期間 返済回数 | 一括返済 元金均等返済 元利均等返済 自由返済 1ヶ月〜60ヶ月 1回〜60回 |

| 申込書類 | ・登記簿謄本 ・決算書2期分/確定申告書2年分 ・印鑑証明 ・代表者の身分証明書 ・納税証明書 など |

| 契約時費用 | 印紙代(実費) |

- 創業間もなく、銀行の融資を受けにくい事業者

- 1ヶ月〜数ヶ月の短期間、つなぎ資金として借入したい事業者

- 不動産、車、売掛債権などの担保になるものを所有している事業者

オージェイは事業融資専門の貸金業者で、無担保ビジネスローンの他にも「不動産担保融資」「動産担保融資」「売掛債権担保融資(ファクタリング)」など様々な商品を用意しています。

オージェイは最短即日の融資に対応しており、急に資金が必要になった際でも安心して利用することができます。

また、法人だけでなく個人事業主も融資の対象としており、融資金額も30万円から1億円と幅広く対応しています。

利率は銀行系ビジネスローンと比べると少々高めですが、短期の借入を予定している法人・個人事業主であればおすすめのビジネスローンでしょう。

- 最短で即日の融資に対応している

- 創業間もない会社や営業年数が短い会社でも申し込める

- 最短1ヶ月での一括返済もできる

- 来店または担当者訪問があるので、オンライン完結での借入はできない

- 貸付利率が10%~18%と高めなので、長期間の借入をすると利息が膨らみやすい

プロミス「自営者カードローン」

プロミスは大手消費者金融の1つで、個人向けのカードローン以外にも事業性融資として「自営者カードローン」も取り扱っています。

ただし、プロミスの「自営者カードローン」は個人事業主のみを対象としたビジネスローンであり、法人は申し込むことができません。

融資上限額は300万円と、AGビジネスサポートなどに比べれば低いですが、最短即日で借入ができる点は大きなポイントです。

また、消費者金融ならではの独自審査で借入もしやすいうえ、一度契約すれば借入限度額内で何度も借入・返済ができるカードローン型になっています。

いつ緊急で資金が必要になるかわからない個人事業主はまずは契約だけでもしてみることをおすすめします。

| ローンタイプ | カードローン型 |

|---|---|

| 金利(実質年率) | 6.3~17.8% |

| 融資限度額 | 300万円 |

| 返済方式 | 残高スライド元利定額返済方式 |

| 返済期間 | 最長80ヶ月 |

| 担保/保証人 | 不要 |

| 融資対象 | 個人事業主(満20歳〜満69歳まで) |

PayPay銀行「ビジネスローン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 10万円〜1,000万円 |

| 契約利率 (実質年率) | 1.8%~13.8% |

| 貸付方法 | 極度貸付 |

| 担保 | 不要 |

| 保証人 | 原則、代表者の連帯保証が必要 |

| 返済方式 返済期間 返済回数 | 約定返済 繰上返済 |

| 申込書類 | なし |

| 契約時費用 | なし |

- すでにPayPay銀行を法人口座・個人事業主口座として利用している方

- 創業すぐで決算を迎えていない事業者

- ネット銀行の開設・操作に抵抗のない方

PayPay銀行のビジネスローンは、個人事業主向けも融資を行っています。一番のポイントは、担保・保証人が不要で審査申し込みができるという点にあります。

さらに、銀行ではあるものの実質的な保証会社は「アイフル」となっています。

- 起業したばかりでも利用でき

- 事務手数料・年会費は一切かからないので安心

- 来店不要!借入れ・返済はネットからできる

金利も2.8%〜13.8%と低めに設定されているため、長期的にも使いやすいビジネスローンとなっています。

- 開業したてでも申込可能なので初期投資用の資金も借入できる

- 1円単位でいつでも借入できる

- ノンバンクに比べて低金利なので利息を抑えられる

- 口座開設直後は多額の借入や下限金利での借入はほぼ不可能

- 即日での借入はできず、最短でも1週間前後での借入になる

オリックス・クレジット「VIPローンカードBUSINESS」

- 契約〜借入までWeb完結で、最短即日に借入可能!

- 24時間365日、即時振込・即時返済可能

- インターネットからなら利用手数料0円

オリックス・クレジットの「VIPローンカードBUSINESS」は、カードローン型のビジネスローンです。融資可能額の範囲内であれば、借入れと返済を何度でも繰り返し利用できます。

使用用途に決まりはないので、事業資金だけでなくプライベートにも使えて活用の幅が広いです。審査は最短即日の借入れが可能。即時振込・即時返済にも対応していて、急を要するときも便利です。

さらに、VIPローンカードBUSINESSは嬉しい特典つき!提携しているホテルやレストランなどの優待価格で利用できます。経営が悪化した際の備えにもなるので、事前に申し込んでおけば、いざという時に重宝するでしょう。

| ローンタイプ | カードローン型 |

|---|---|

| 金利(実質年率) | 6.0~17.8% |

| 融資限度額 | 500万円 |

| 返済方式 | リボルビング払いまたは1回払い |

| 返済期間 | 契約内容で変化 |

| 担保/保証人 | 不要 |

| 融資対象 | 法人・個人事業主(満20歳〜満69歳まで) |

ビジネスローンで開業する前に、まずは資金調達方法を考えよう

この記事では、開業を考えている方向けにビジネスローンを含めた資金調達の方法を解説してきました。

資金調達の方法は様々ありますが、事業体系に合わせた形で資金を用意することが大切です。

1ヶ月にどのぐらいの収益が見込めるのか、そしてどのぐらいを返済していくことができるのか。その期間はどのくらいなのか。

こういった一つ一つの事柄を吟味して、事業に合わせて効果が最も見込める方法で資金を確保しましょう。