今回は、借り換え目的で不動産担保ローンを利用するコツや、利用時の注意点などについて詳しく解説します。

複数の借入があり、高金利ローンの返済で苦しんでいるなら、不動産担保ローンへの借り換えがおすすめです。

借り換えにより、金利の引き下げや返済期間の延長ができれば、毎月のキャッシュアウトが軽減され、資金繰りも改善するでしょう。

ただし、不動産担保ローンは担保評価や返済能力の調査など、厳しい審査をクリアする必要があります。不動産担保ローンへ借り換える際は、審査難易度やデメリットなどを含め、慎重に検討することが大切です。

他社借入を不動産担保ローンに借り換えできる

他社借入が多く、かつ担保に出せる不動産があるなら、はじめに不動産担保ローンへの借り換えを検討してみましょう。

「金利負担を減らしたい」あるいは「事業資金を調達したい」といったニーズがあるなら、不動産担保ローンの利用がおすすめです。

ただし、不動産担保ローンは無担保ローンと比べると、担保査定や審査に時間がかかります。はじめに、不動産担保ローンの仕組みや借り換え可能な額、申込から実行までの流れについて詳しく見ていきましょう。

不動産担保ローンの仕組み

不動産担保ローンは、所有している不動産を担保に融資を受ける方法です。無担保ローンより金利が低めで、高額融資も利用しやすい特徴があります。不動産を金融機関やノンバンクに提示し、査定額の範囲内で、返済能力を考慮したうえで融資額が決められるのが一般的な流れです。

法人や個人事業主の場合は、運転資金の調達や他行借り換えなどで不動産担保ローンを利用する場合があり、個人でも生活資金や既存ローンの借り換えで検討する人がいます。投機性の高い用途には使えませんが、なかには資金使途を問わない商品も存在するため、多様なニーズに応えられる選択肢といえるでしょう。

担保にできる不動産は土地や建物で、戸建てやマンション、店舗や倉庫などさまざまです。自己所有だけでなく、親族や役員が保有する不動産を担保に設定して融資を受けることもできますが、名義人の同意は必要となります。

不動産担保ローンは、担保を設定する際に複雑な必要書類を揃える必要があり、仮審査や本審査ではさまざまな手続きがあるなど、融資までにはかなりの手間がかかります。それでも、返済能力や不動産評価次第では高額融資も可能になるため、資金繰りを安定させる手法としては効果的です。

不動産担保ローン|借り換え可能な融資額

ちなみに、担保として差し出す不動産は、申込みをする金融機関がそれぞれ定めている「不動産担保規定※」に従って評価されます。

※不動産担保規定の例

| 1. 評価基準 | ・評価方法:収益還元法、積算評価法、取引事例比較法など、金融機関によって評価方式が違う ・評価額の算出方法:路線価、公示価格、不動産鑑定士の評価などを基に評価額が決まる ・減価要素:建物の築年数や老朽化、周辺環境の変化などが考慮される |

| 2. 担保価値の設定 | ・掛目(かけめ):評価額に対して設定する安全率(例: 評価額の70%を担保価値とする)などが金融機関によって異なる ・地域・物件タイプごとの掛目設定:住宅用、商業用、土地のみなど、物件の種類によって異なる基準が適用される |

一般的な担保評価では、土地は相続税路線価を基準に、建物は種類や構造・耐用年数などで単価が決められて査定が行われます。

金融機関の担保掛目は市場価格の70〜80%程度に設定されることが多く、事業者の場合は業況と不動産の担保価値を合わせて融資額が決まる仕組みです。

- 通常:融資可能額700〜800万円

- 業況安定、返済実績良好な場合:融資可能額1,000万円

- 業況不安定、返済実績良好:融資可能額1,000万円(事業計画書や試算表の内容次第で判断される)

- 業績不安定、返済実績も悪い:融資可能額500万円

返済は毎月の営業利益から行う前提となるため、担保評価が高くても「返済能力が見込めない」と判断されると融資が難しくなります。

ちなみに、既存ローンに延滞がなく返済状況が良好なら、金融機関の稟議で支援的な判断がプラスされる可能性があります。業況がやや不安定でも、過去の返済実績がプラス要因となり、希望に近い融資額を引き出せるかもしれません。

担保評価が1,000万円だった場合、通常の融資可能額は700〜800万円程度が目安ですが、業況安定と返済実績の良さが加われば1,000万円に引き上げられることもあります。

ただし、必ず満額で実行されるわけではないため、金融機関やノンバンクと相談しながら検討していくのがポイントです。

申込〜借り換えまでの流れ

不動産担保ローンへの借り換えは、下記4つのステップで進みます。

それぞれのステップで必要となる書類が変わり、また仮審査と本審査では当初提示されていた融資条件が変更になることもあります。金融機関やノンバンク任せにならないよう、利用者自身も下記流れを理解しておきましょう。

【不動産担保ローン利用の流れ】』

| 所要日数 | 詳細 | |

|---|---|---|

| 1.相談、仮審査 | 2~5日 | ・即日~5日程度で仮審査結果が出る ・簡単な属性情報と物件情報を入力するだけで仮審査は完了 ・提出書類は、おもに本人確認書類 |

| 2.本審査 | 3日程度 | ・仮審査通過後、必要書類を提出(登記簿謄本や決算書など) ・書類不備や誤りがあると、否決される場合もある ・借り換えの場合は、既存ローンの明細書を必ず用意する |

| 3.契約 | 1日 | ・金銭消費貸借契約書や(根)抵当権設定契約書などに署名 ・押印。最終的な融資条件を確認し契約 |

| 4.融資実行、既存ローンの返済、担保設定登記 | 1日 | ・司法書士が登記書類を確認し、融資金が振り込まれる ・既存ローンの返済と解約手続きを実施する ・ 既存ローンは事前に返済する旨を通知しておき、実行日付で返済&解約する |

また、既存ローンで不動産担保融資を利用しており、その担保に新たな融資の債権を設定する場合は、借入中の金融機関から「担保抹消の書類」を受け取ることが必要です。

このあたりの手続きは専門家でないと難しいため、金融機関やノンバンクの担当者に相談しながら、不備がないように進める必要があります。

不動産担保ローンへ借り換えるメリット

不動産担保ローンへ借り換えることで、事業者や個人の資金繰りが改善されるケースは少なくありません。たとえば金利が低いローンに移行すれば月々の返済額が抑えられますし、期間を延長すれば毎月返済を軽減できます。

不動産担保ローンへの借り換えには、どのようなメリットがあるのか、詳しく見ていきましょう。

資金繰りの改善が図れる

既存ローンよりも低い金利の不動産担保ローンに借り換えができれば、総返済額に占める金利手数料を節約でき、毎月のキャッシュアウトも軽減できるでしょう。また、借り換えにより返済期間を延長できれば、月々の返済額そのものが減るため、大幅な資金繰り改善も可能です。

例えば、5年残債で600万円残っているローンがあり、10年返済の不動産担保ローンに借り換えができるなら、単純計算で毎月返済が10万円から5万円に減ります。1年で60万円ほどの返済額を削減できるため、余った資金を有効活用できるでしょう。ただし、期間を延長したぶん総返済額は増えるため、慎重に検討する必要はあります。

金融機関やノンバンクなどでの融資の場面では、「とにかく月々の返済額を減らしたい」ということだけを考える事業者も多く、総返済額が上がることを気にしないケースも多いようです。経営維持のための手段としては有効かもしれませんが、長期的に見るとリスクも高いため、返済シミュレーションをしっかり行っておくのがポイントといえます。

毎月返済額を増やさずに資金調達ができる

借り換えと同時に追加融資を受ける方法をとれば、毎月の返済額は同じでも新たな資金を調達することができます。

例えば、既存ローンで10年返済・500万円の残債があるケースで考えてみましょう。この場合に借り換えで金利が半分になり、かつ返済期間を20年に延ばすことができれば、1,000万円を借りても毎月の返済額は変わらない計算になります。

500万円の既存ローンを返済しても、手元資金には500万円が残るため、設備投資などに資金を有効活用することも可能です。

ちなみに、日本政策金融公庫では、残高が減ってきたタイミングで追加融資と借り換えを提案することが多く、資金余力を持たせる施策としてよく利用されています。業況が悪く金融機関が追加の与信額を認めにくい場合も、不動産を担保に提供することで、借入総額を増やすことも可能です。

融資条件を見直せる

不動産担保ローンを上手に活用できれば、「金利低減」や「返済期限の延長」、さらに「経営者保証を外す」など融資条件を見なすことも可能です。特に、残りの返済期間が長いローンほど、低金利への借り換えでメリットが大きいといえます。

事業者ローンの一部では「経営者の個人保証」が必要となる場合がありますが、不動産担保ローンへの借り換えにより。既存ローンの経営者保証を外せるかもしれません。借り換えを機に連帯保証人を整理できれば、後継者の事業承継もやりやすくなるでしょう。

経営者保証は、事業継続が難しくなったり、後継者が後を継ぐのを敬遠したり、さまざまなデメリットがあります。担保として設定できる不動産があるなら、別の商品で保証を外せるかどうか金融機関に相談してみることをおすすめします

複数債務を一本化できる(複数の借入がある場合)

複数のローンからの借入がある場合、毎月の返済日がバラバラで、かつ返済額が膨らんで管理が煩雑になる場合があります。不動産担保ローンの借り換えで債務を一本化できるなら、かなり管理の手間も減らせるでしょう。

また、返済管理が複雑だと入金忘れによる延滞リスクも懸念されます。借り換えができるなら、そういったリスクも解消できるでしょう。

ただし、同じ金融機関内で借りている借りている「運転資金融資」「設備資金の融資」など、同一金融機関内の融資を一本化しようとすると、難色を示される場合が多いため注意が必要です。

不動産担保ローンへ借り換えるデメリット

不動産担保ローンの借り換えでは、高額資金の調達や返済負担の軽減など多くのメリットがありますが、その反面デメリットも無視できません。

審査や手続きに時間がかかるうえ、手数料や登記費用といった費用負担も生じます。返済が滞ると不動産を失うリスクも発生するため、利用前にリスクをしっかり把握しておくことが重要です。

融資実行までに時間を要する

不動産担保ローンでは、不動産担保の設定が必要で、それに伴う書類の準備や査定が非常に複雑です。既存ローンの借り換えをする場合は、利用中のローン明細や現在残高がわかる書類、通帳履歴の提示といった追加資料も求められるでしょう。さらに、不動産の査定のためには現地調査が入ることも多く、審査結果が出るまでの時間は長めです。

なお、登記手続きに必要となる権利関係の書類に不備があると融資実行ができないため、慎重な手続きが必要になります。書類提出が遅れると金融機関からの印象も悪くなるため、速やかな提出を心がけましょう。

業況によっては融資承認を得られない

業況によっては、「担保があっても融資が受けられない」という点もデメリットの一つです。不動産担保があるからといって、返済能力を度外視して融資が実行されることはあり得ません。業況が悪化しており、利益や安定収入が見込めない場合は、金融機関から厳しい評価を受ける可能性があります。

事実、金融機関やノンバンクの現場では、担保価値が高くても業績不振だと、決定的な理由として否決になるケースがほとんどです。さらに、担保不動産が金融機関の定める条件を満たさない場合も、審査落ちの要因となります。

既存ローンの返済状況が問題視されることもあります。信用情報に他社延滞の履歴があると「信用力が低い」と判断され、借り換え審査に通るのは難しくなるでしょう。金融機関やノンバンクは、物件だけでなく、申込人の返済能力や支払実績を厳しくチェックします。

費用負担が発生する

無担保ローンで発生する費用は、金利手数料や事務手数料くらいでしょう。一方で、不動産担保ローンの借り換えでは、無担保ローンにはないさまざまな費用が発生します。

具体的には、金利手数料や事務手数料以外に、下記の費用を考えておく必要があります。

- 登録免許税(債権額の1,000分の4)

- 司法書士への報酬

- 融資実行時の事務手数料

- 保証会社への保証料(金利に含まれる場合も多い)

なお、司法書士への費用が高いと、「自分が取引している手数料が安い司法書士へ切り替えたい」と思う人もいるでしょう。しかし、不動産担保ローンの手続きを行う司法書士は、取引の安全性を確保するため金融機関が指定しています。

利用者の判断で変更することはできないため、司法書士の費用が高い場合は納得して支払うしかありません。

さらに、既存ローンでも不動産担保を設定している場合は、担保抹消費用も追加で必要になる可能性があります。

借り換えにかかる費用を確認しないまま手続きを進めると、思わぬ出費に驚くこともあるため、必ず融資担当者から詳しい説明を受けることが大切です。

不動産を失う可能性がある

不動産を担保にしている以上、返済が滞ると期限の利益を喪失(※)し、不動産を処分されるリスクが生じます。一定回数の延滞を起こすと金融機関から差し押さえを受ける流れになり、競売や任意売却で担保設定した不動産を手放すことにもなりかねません。

※期限の利益の喪失とは……債務者が契約違反などにより、分割返済などの優遇措置を失い、金融機関から残債務の一括返済を求められる状態のこと。

ちなみに、申込時点では利用者のほとんどが「万が一返済できなくなったら不動産を失う」というリスクは認識しています。金融機関やノンバンクは、手続き時にあえて「不動産を失うリスク」について詳しい説明をしないこともあるため、自身でも不動産が処分される可能性は甘くみないよう注意しましょう。

不動産担保ローンへの借り換えをした方が良いケース

タイミングは人それぞれですが、他社で複数の借入がある場合や、毎月の返済に行き詰まっているなら、借り換えを検討したほうがいいかもしれません。

さらに事業拡大で追加の資金調達が必要になったときや、より有利な条件のローンを探している場合も、選択肢の一つとして不動産担保ローンへの借り換えを検討してみるのがおすすめです。

複数の借入があり返済に困っている

複数の借入があり、「毎月返済額が大きい」「資金繰りが切迫している」など返済に困っているなら、不動産担保ローンへの借り換えで楽になるかもしれません。

複数の借入をまとめて一本化できれば金利が下がり、総返済額も軽減できるでしょう。さらに、返済期間を延ばすことで毎月の返済額が減ると、資金繰りもやりやすくなります。なお、一時的に返済が滞りそうな状況なら、「6ヵ月」や「1年」など、一時的に返済を猶予してくれる、「据置期間があるローン」を選ぶのがおすすめです。

ただし、複数の借入に困っている場合は、借り換えで金利が少し下がったくらいで返済は楽にはなりません。返済負担を軽減するには、金利ダウンと同時に「返済期間の延長」を検討するのがポイントです。

まとまった資金が必要

設備投資や一時的な運転資金など、まとまった資金が必要なら、不動産担保ローンの借り換えを検討してみましょう。既存ローンの借り換えと追加融資を同時に行えば、新たな資金を調達できます。

月々の返済額を現状の範囲に抑えつつ、新しい融資をプラスすることで、事業拡大や不測の出費にも対応しやすくなるでしょう。

不動産担保ローンは資金使途が幅広く設定されていることも多く、大口資金をまとめて確保したい場面では利用価値の高いローンの一つです。ただし、借り換え時には資金使途を細かく確認されるノンバンクもあります。

事業拡大や設備投資などに利用する際は、契約書や見積書などを用意し、根拠立てて説明できるよう準備しておきましょう。

有利な条件で融資を利用したい

今より低い金利に借り換えるなど、有利な条件で融資を利用できれば、経費削減につながり利益体質も強化できるでしょう。

また、近年は既存ローンの連帯保証人を外す動きも顕著で、経営者保証の解除が可能な商品に借り換えて、事業を再スタートするケースも少なくありません。

借り換えにより不動産の担保評価を見直して極度額を上げてもらえるなら、将来の設備投資などにも備えられるでしょう。

複数の金融機関へ打診してみると、より条件の良いオファーが得られるかもしれません。自社の不動産価値を正しく把握し、複数の金融機関やノンバンクに相談して比較しながら、最適な借り換え先を見つけることが重要です。

不動産担保ローンへ借り換えができないケース

不動産担保ローンへの借り換えを希望しても、すべての人が利用できるわけではありません。業況が大きく落ち込んでいたり、担保不動産が規定に合わなかったりする場合は、審査通過が見込めないこともあります。

業況が芳しくない(返済能力がない)

安定した収益がなければ、担保評価が高くても融資が否決される場合がほとんどです。法人であれば連続赤字、個人事業主なら所得金額が赤字続きの場合は厳しい判断を下されるでしょう。ただし、赤字でも将来改善が見込める事業計画があるなら、借り換えに応じてもらえる可能性はあります。

実際、事業が傾いた段階で不動産担保ローンの借り換えを検討する人も少なくありません。金融機関やノンバンクも、そのような事業者向けの借り換えローンを多数用意しています。資金繰り改善の具体策が見えないまま放置していても、事業は悪化をたどるだけです。まずは金融機関へ相談し、どのような改善方法があるかアドバイスをもらいましょう。

担保不動産が融資基準を満たしていない

金融機関の不動産担保規定に適合しない場合、いくら土地や建物があっても、担保として認められないことがあります。未登記の物件や違法建築扱い、狭小面積・市街化調整区域などの物件は融資対象外となる可能性が高いでしょう。

ノンバンクでは一部基準を緩和している場合があるものの、金融機関の規定と相反するような物件は審査が難しくなるケースがほとんどです。

- 狭小物件(最低延べ床面積を下回るなど)

- 未登記物件、容積率や建ぺい率オーバーの物件

- 市街化調整区域

- 法的瑕疵のある物件

ノンバンクのほうが融通が利く可能性はありますが、その分金利や条件が厳しめに設定されることも覚悟しなければなりません。また、保証付きローンの場合は金融機関の基準が優先されるため、流通価値の低い物件ほど融資対象外になるリスクは高まります。

担保不動産の評価が低い

不動産市況の変動などで担保評価が下がってしまい、希望額に満たない融資しか受けられないケースもあります。過去に不動産担保ローンで1,000万円借りている事業者が借り換えを検討した結果、評価が下がっていて「500万円程度しか融資できないと言われた」という事例もあります。

一方、多少の評価不足であれば返済能力を重視して融通してくれるケースもあるため、事業の収益力に自信があるなら、相談してみる価値はあるでしょう。

実際、不動産担保ローンの借り換えを検討する事業者のなかには、無担保融資の否決が続き、最後の手段として不動産担保ローンを考える方もいます。そうした場合、ほとんど「返済能力が乏しい」という状況に陥っていることが多く、「担保評価下がる+返済能力も低い」というダブルパンチで融資否決となるケースがほとんどです。

ノンバンクであれば多少柔軟に対応してくれる余地がありますが、金利負担などデメリットも増える点を踏まえて検討しましょう。

借り換えにおすすめな不動産担保ローンの特徴

不動産担保ローンへの借り換えを検討する際は、金利や返済期間、審査基準などを総合的に見極めることが重要です。

既存ローンより金利が下がれば利息負担を軽減できますし、審査が柔軟な金融機関を選べば、より資金繰りが楽になるでしょう。

借り換え先を選ぶ際に、押さえておくべきポイントについても見ていきます。

金利が低いローンを選ぶ

借り換えをする一番の目的は、「利息軽減にある」といっても過言ではありません。既存ローンより低金利の商品に移行できれば、毎月の返済額や総返済額を抑えられる可能性があります。仮審査を通過できた段階で金利条件を提示してもらえるため、細かくシミュレーションを行い。メリットがあるなら本審査へ進むと良いでしょう。

もし金利面のメリットがそれほどないなら、仮審査の段階で断り、他社を検討することも可能です。本審査で金利条件が変わってしまった場合も、契約をせずに新たな金融機関を探し、有利な条件を見つけてみましょう。

金利情報は店頭やインターネットで公開されているため、費用対効果をシミュレーションし、仮審査を複数社で比較するなど慎重に検討することが大切です。なお、借り換え時の大きな費用負担は登記費用と手数料で、いずれも融資実行時に必要となるため、事前に試算しておくと安心です。

審査が柔軟な金融機関(借入先)を選ぶ

不動産担保ローンの取り扱いは、メガバンクや地銀、信用金庫やノンバンクなど、さまざまな会社が提供しており、審査基準は各社で違います。審査が厳しい順番に並べると、下記のように分類されます。安心安全、かつ審査が緩い融資先を選びたいなら、大手ノンバンクがおすすめです。

- メガバンク

- 地方銀行

- 信用金庫

- メガバンク系ノンバンク

- 大手ノンバンク

- 信販会社

メガバンクや地銀の不動産担保ローンは、保証会社との提携商品が中心で。保証会社の審査を通過できない場合は、いくら担保があっても否決されます。

信用金庫では、信販会社との提携商品が多い傾向があります。この場合も、信用金庫と信販会社の二重審査となるため、信販会社に直接申し込んだほうが審査通過の可能性は高いでしょう。

融資条件の良い金融機関(借入先)を選ぶ

借り換え先を探す際は、「連帯保証人の要否」や「繰り上げ返済手数料が必要か?」など、融資条件を確認してから選びましょう。代表者保証が必要な不動産担保ローンは、経営者にとってもリスクが大きいため、細かな条件を確認しておくことが必要です。

最近は代表者保証を取らない不動産担保ローンも多く、既存ローンが代表者保証付きであれば、保証不要の商品に切り替えるのもおすすめです。

また、繰り上げ返済手数料がかからない商品なら、将来のキャッシュフロー次第で、計画的な繰り上げ返済もできるでしょう。ただし、借り換え時には登記費用や事務手数料が必要になるため、「トータルで手数料がいくら必要か?」を綿密に確認しておくことが大切です。

ちなみに、借り換え先によっては「全額繰り上げ返済の際は中途解約手数料として残債3%程度が必要」としているノンバンクもあります。

借り換え先を選ぶ時は、あらゆる可能性を考慮して、条件面を総合的に判断しましょう。

借り換え可能な不動産担保ローン

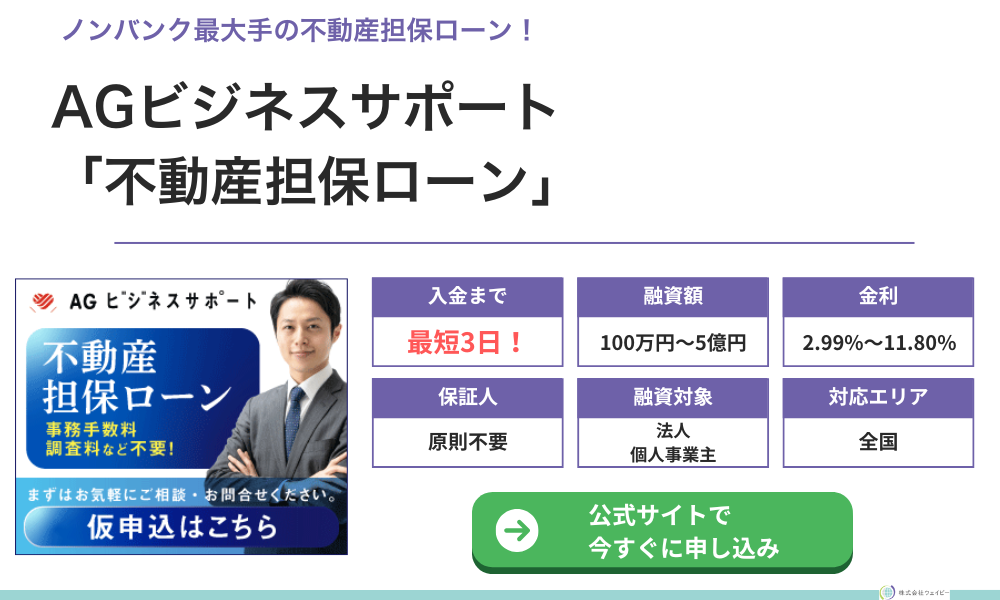

AGビジネスサポート「不動産担保ビジネスローン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 100万円〜5億円 |

| 契約利率 | ・固定金利型 2.99%~14.80%(2.99%~11.80%)※1 ・変動金利型 2.99%~11.80%(2025年3月時点)※2 |

| 貸付方法 | 証書貸付 |

| 担保 | 土地・建物 (不動産に根抵当権を設定) |

| 保証人 | 原則不要※3 |

| 返済方式 返済期間 返済回数 | 元金一括返済:最長2年(24回以内) 元利均等返済:最長30年(360回以内) |

| 申込書類 | 【法人】 ・代表者本人を確認する書類 ・登記事項証明書(商業登記簿謄本) ・決算書原則2期分 など 【個人事業主】 ・本人を確認する書類 ・確定申告書原則2年分 など |

| 契約時費用 | 印紙代(実費) 登記費用(実費) |

※1:2025年5月1日以降の新規契約に適用

※2:融資実行月の3か月前の月末に適用される短期プライムレート(みずほ銀行)+1.115%~9.925%

※3:法人契約の場合は原則代表者の連帯保証が必要。担保提供者の連帯保証が必要な場合あり。

- 今週中などすぐにでも資金が必要な事業者

- 銀行や信金など融資を断られた事業者

- 返済見込みがあり、短期で借入予定の事業者

- 調査料や保証料はかからないため、気軽に申し込んで無料相談ができる

- 抵当順位不問なので、二番抵当や三番抵当でも借入できる可能性がある

- 担保不動産の価値によっては最大5億円まで借り入れることができる

- 審査に通過した後の契約時に印紙代や登記費用を負担する必要がある

- 根抵当権が設定されるので抵当を抹消したい場合は抹消登記が必要になる

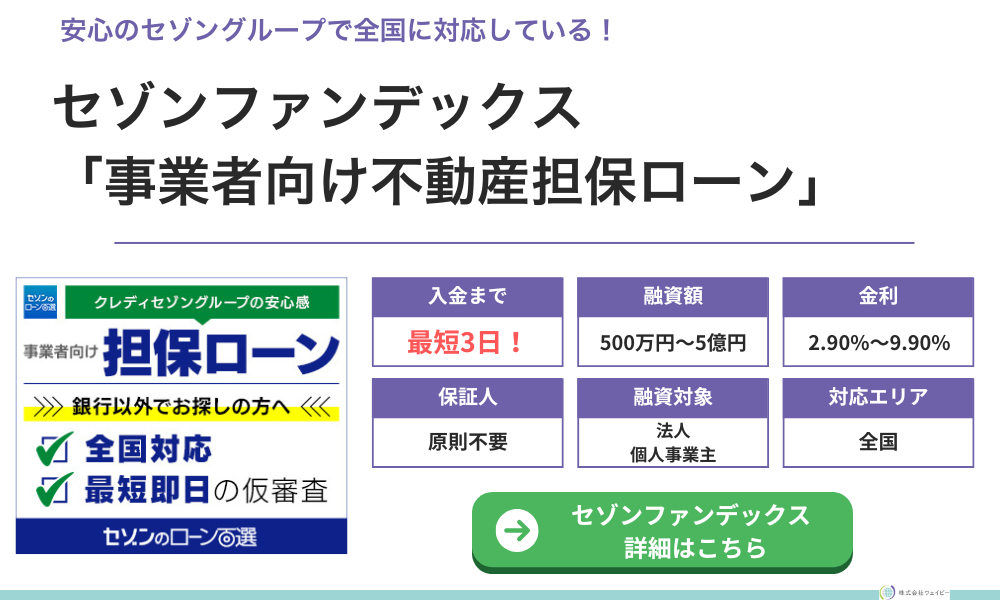

セゾンファンデックス「事業者向け不動産担保ローン」

| 融資対象 | 法人 個人事業主(申込時満20歳以上70歳以下、完済時85歳未満) |

|---|---|

| 融資額 | 500万円~5億円 |

| 契約利率 | ・固定金利 4.50%~9.90% ・変動金利 3.15%~4.95%※1 |

| 貸付方法 | 証書貸付 |

| 担保 | 法人、代表者またはその親族が所有する不動産 (不動産に根抵当権を設定) |

| 保証人 | 原則不要※2 |

| 返済方式 返済期間 返済回数 | 元利均等返済方式 5年(60回)~25年(300回) |

| 申込書類 | 【法人】 ・本人確認書類 ・代表者の住民票 ・代表者の収入証明書 ・決算報告書 ・事業計画書 ・法人及び担保提供者の納税証明書 ・その他書類 【個人事業主】 ・本人確認書類 ・住民票 ・収入証明書 ・納税証明書 ・その他書類 |

| 契約時費用 | 事務手数料(融資金額の1.65%以内,税込) 調査料(融資金額の0.55%以内,税込) 収入印紙代相当額 登記費用(実費) 振込手数料(実費) |

※1:融資実行月の3ヶ月前の月末に適用される短期プライムレート(みずほ銀行)+1.275%~3.075%

※2:法人融資の場合は、代表者の連帯保証が原則必要。親族(三親等以内)が担保提供する場合、連帯保証人となる場合あり。

- 銀行融資の審査に落ちてしまった方

- 赤字決算の会社や銀行リスケ中の会社

- 抵当権がすでに設定されている不動産を担保にしたい方

- 審査期間が最短3日とスピーディーに借入ができる

- 全国ほとんどの地域を網羅している

- 最長25年と長期間での借入ができる

- 一括返済をする場合、中途解約手数料がかかる

- 契約時には調査料や事務手数料がかかる

- 根抵当権が設定されるので抵当を抹消したい場合は抹消登記が必要になる

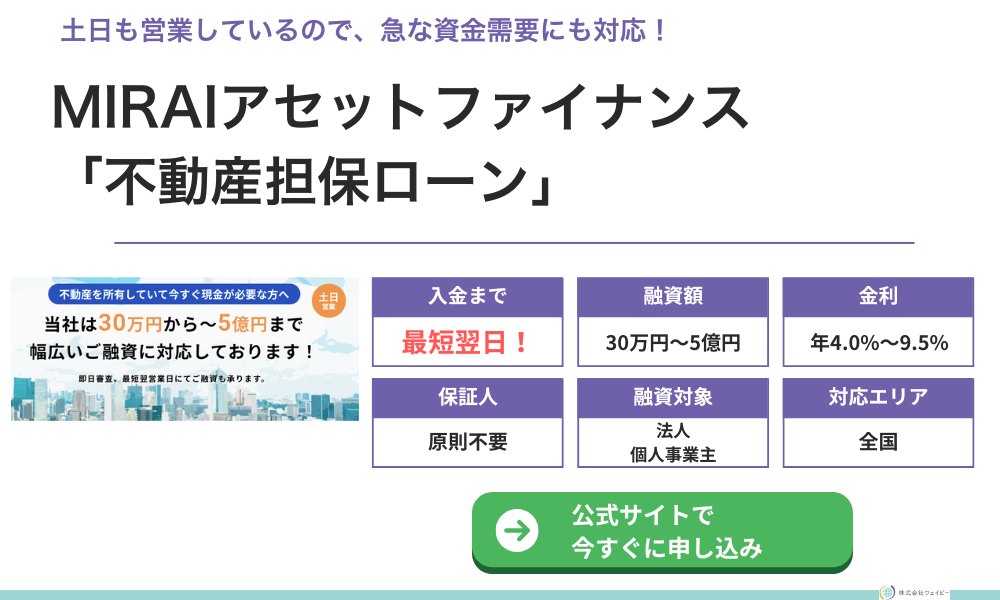

MIRAIアセットファイナンス「不動産担保ローン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 30万円〜5億円 |

| 契約利率 | 年4.0%〜9.5% |

| 貸付方法 | 証書貸付 |

| 担保 | 不動産 |

| 保証人 | 原則不要 |

| 返済方式 返済期間 返済回数 | 元金一括返済 元利均等返済 |

| 申込書類 | 身分証明書(運転免許証、健康保険証、パスポート等) 収入証明(給料明細書) 住民票(後日OK) 土地建物登記簿謄本 公図等(代理取得可) 実印と印鑑証明 など |

| 契約時費用 | 事務手数料 登記費用 など |

- 急に資金が必要になり土日でも審査をしてほしい方

- 不動産の転売など短期のつなぎ融資をしてほしい方

- 住宅ローンを借入中でも自宅を担保にして借入したい方

- 土日でも営業しているので、休日でも最短即日で審査回答をしてくれる

- 最小30万円、最大5億円と融資額の幅が広いので、どのような不動産でも柔軟に審査をしてくれる

- 赤字決算の事業者や、個人の信用情報が不安な人でも融資を受けられた実績がある

- 連帯保証人は原則不要だが、場合によっては必要になる

- 全国エリア対応だが、1都3県以外の物件は他社に比べて弱い可能性がある

- 土日は営業しているが祝日は休業しているので注意が必要

事業者だけでなく個人も不動産担保ローンで借り換えできる

不動産担保ローンは事業資金を対象とするイメージがありますが、実は個人でも借り換えとして利用できる場合があります。例えば、複数の消費者金融ローンで借りていたり、生活資金が新たに必要だったりするなら、借り換えローンを検討したほうがいいかもしれません。

ただし、個人の場合は法人融資とは条件が異なり、状況次第では借り換えができない場合があります。個人が不動産担保ローンで借り換える場合は、金利などの融資条件や連帯保証人の要否などを、入念に確認しておきましょう。

個人が借り換えできるケースとできないケースとは

個人が不動産担保ローンの借り換えを利用する場合、いくら担保価値が高かったとしても、個人の返済能力が低いと借り換えができないケースがあります。

- 個人向けのローンは個人信用情報が重要視される

- 安定した収入がある(返済能力がある)

- 申込額相当の担保評価がある(担保評価より申込額が大きくても、掛目は金融機関によって異なるため、借り換えできる余地はある)

- 個人信用情報の照会で事故情報がある場合は否決される】

- 返済能力がない(担保があっても返済は毎月の収入からが前提。安定収入がないと否決される)

- 担保評価が低い(住宅ローンの抵当権が第一順位に設定されており、後順位設定しても担保余力が出ないという場合も否決される)

- 畑・田など流通性の低い担保物件(市場価値が低い不動産や、担保不適格な不動産など)

個人でも、信用情報に問題がなく安定した収入があるなら、不動産担保ローンへの借り換えは可能です。

一方で、個人信用情報に事故履歴が残っていたり、安定収入が見込めなかったりする場合は融資承認は下りません。審査に柔軟なノンバンクでも、担保だけで融資を決めることはなく、所得要件を満たせないと否決されるのが実情です。

個人が不動産担保ローンで借り換える時の注意点

個人が不動産担保ローンで借り換える際は、下記3つの点を特に注意しましょう。

- 返済計画を慎重に立てる

- 融資条件をしっかりと確認する

- メリットとデメリットを理解しておく

個人の場合は、連帯保証人が不要になるケースも多いですが、貸倒リスクをカバーするために金利が高めに設定されるケースがほとんどです。

返済期間が長くなると総返済額が膨らむため、事前に融資条件をしっかり確認しておきましょう。

また、「金利が下がる」「返済期間が延びる」などメリットだけを追求するのではなく、金利負担や登記費用などのデメリットを理解し、どこまで許容できるか事前に考えておくことも重要です。

返済の目途が見えてきたら、将来的に繰り上げ返済をするなど、長期的な返済計画も考えておきましょう。

不動産担保ローンへの借り換え|まとめ

法人・個人を問わず、返済負担を軽減し、資金繰りを改善したいなら不動産担保ローンへの借り換えがおすすめです。

低金利への切り替えや返済期間の延長、追加融資の組み合わせなどを上手に活用すれば、資金繰りも楽になるでしょう。

一方で、不動産評価が低かったり業況が極端に悪化していたりすると審査通過は厳しく、費用負担や不動産を失うリスクなど、デメリットも無視できません。

借り換えを検討する際は、金融機関やノンバンクを複数比較し、自身の状況に合ったローンを検討してみましょう。