不動産担保ローンは、不動産を担保にして資金を調達する手段として、特にビジネスローンにおいて有効です。

本記事では、不動産担保ローンの仕組みや選び方、審査のポイントについて詳しく解説します。

無担保のビジネスローンと比較して、低金利で多額の借入ができる点で中小企業の方に人気のある資金調達方法です。

【最短即日・無担保】

AGビジネスサポートの「事業者向けビジネスローン」なら、審査が通れば最高1,000万円を最短即日で借りられます。

銀行融資落ちの事業者や、赤字決算の事業者でも原則無担保・無保証で申込可能となっています!

建設業者・運送業者・町工場・個人事業主の方によく利用されています!

※法人申込の場合は原則代表者が連帯保証

不動産担保ローンのおすすめ人気ランキング

銀行や信販会社などさまざまな金融機関が住宅ローンを取り扱っています。

一般的に、ノンバンクや独立系の不動産担保ローンの方が審査が柔軟で借りやすいと人気です。

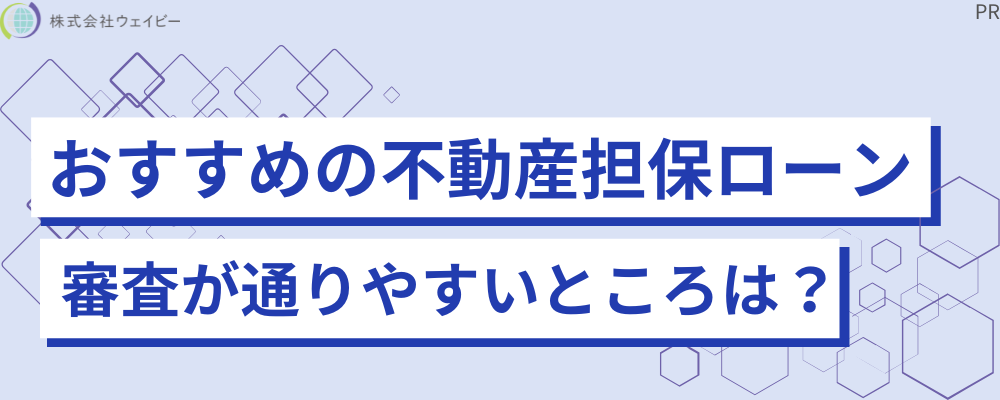

AGビジネスサポート「不動産担保ビジネスローン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 100万円〜5億円 |

| 契約利率 | ・固定金利型 2.99%~14.80%(2.99%~11.80%)※1 ・変動金利型 2.99%~11.80%(2025年3月時点)※2 |

| 貸付方法 | 証書貸付 |

| 担保 | 土地・建物 (不動産に根抵当権を設定) |

| 保証人 | 原則不要※3 |

| 返済方式 返済期間 返済回数 | 元金一括返済:最長2年(24回以内) 元利均等返済:最長30年(360回以内) |

| 申込書類 | 【法人】 ・代表者本人を確認する書類 ・登記事項証明書(商業登記簿謄本) ・決算書原則2期分 など 【個人事業主】 ・本人を確認する書類 ・確定申告書原則2年分 など |

| 契約時費用 | 印紙代(実費) 登記費用(実費) |

※1:2025年5月1日以降の新規契約に適用

※2:融資実行月の3か月前の月末に適用される短期プライムレート(みずほ銀行)+1.115%~9.925%

※3:法人契約の場合は原則代表者の連帯保証が必要。担保提供者の連帯保証が必要な場合あり。

- 今週中などすぐにでも資金が必要な事業者

- 銀行や信金など融資を断られた事業者

- 返済見込みがあり、短期で借入予定の事業者

AGビジネスサポートはノンバンクの会社で、さまざまなものを担保にしたビジネスローンを取り扱っています。

ノンバンクならではの独自審査基準を持っており、銀行リスケ中の会社や赤字決算の会社でも不動産を担保に借入できる可能性があります。

また、他の会社と違い、担保にする不動産の調査料や保証料はかからないため気軽に審査を申し込むことができる点も大きなメリットです。

- 調査料や保証料はかからないため、気軽に申し込んで無料相談ができる

- 抵当順位不問なので、二番抵当や三番抵当でも借入できる可能性がある

- 担保不動産の価値によっては最大5億円まで借り入れることができる

- 審査に通過した後の契約時に印紙代や登記費用を負担する必要がある

- 根抵当権が設定されるので抵当を抹消したい場合は抹消登記が必要になる

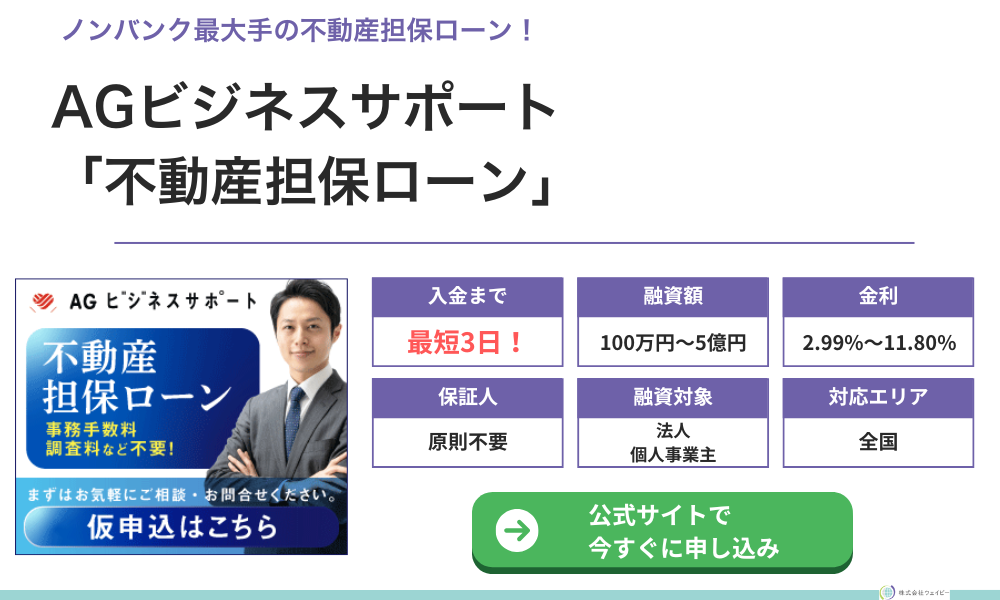

セゾンファンデックス「事業者向け不動産担保ローン」

| 融資対象 | 法人 個人事業主(申込時満20歳以上70歳以下、完済時85歳未満) |

|---|---|

| 融資額 | 500万円~5億円 |

| 契約利率 | ・固定金利 4.50%~9.90% ・変動金利 3.15%~4.95%※1 |

| 貸付方法 | 証書貸付 |

| 担保 | 法人、代表者またはその親族が所有する不動産 (不動産に根抵当権を設定) |

| 保証人 | 原則不要※2 |

| 返済方式 返済期間 返済回数 | 元利均等返済方式 5年(60回)~25年(300回) |

| 申込書類 | 【法人】 ・本人確認書類 ・代表者の住民票 ・代表者の収入証明書 ・決算報告書 ・事業計画書 ・法人及び担保提供者の納税証明書 ・その他書類 【個人事業主】 ・本人確認書類 ・住民票 ・収入証明書 ・納税証明書 ・その他書類 |

| 契約時費用 | 事務手数料(融資金額の1.65%以内,税込) 調査料(融資金額の0.55%以内,税込) 収入印紙代相当額 登記費用(実費) 振込手数料(実費) |

※1:融資実行月の3ヶ月前の月末に適用される短期プライムレート(みずほ銀行)+1.275%~3.075%

※2:法人融資の場合は、代表者の連帯保証が原則必要。親族(三親等以内)が担保提供する場合、連帯保証人となる場合あり。

- 銀行融資の審査に落ちてしまった方

- 赤字決算の会社や銀行リスケ中の会社

- 抵当権がすでに設定されている不動産を担保にしたい方

セゾンファンデックスは大手クレディセゾングループの会社で、大手ならではの安心感が人気の不動産担保ローンです。

全国の不動産を対象にしているので地方の中小企業の方もセゾンファンデックスで借り入れることができます。

24時間365日いつでも申込を受け付けているので、緊急で資金が必要になった場合でも安心して申し込むことができます。

- 審査期間が最短3日とスピーディーに借入ができる

- 全国ほとんどの地域を網羅している

- 最長25年と長期間での借入ができる

- 一括返済をする場合、中途解約手数料がかかる

- 契約時には調査料や事務手数料がかかる

- 根抵当権が設定されるので抵当を抹消したい場合は抹消登記が必要になる

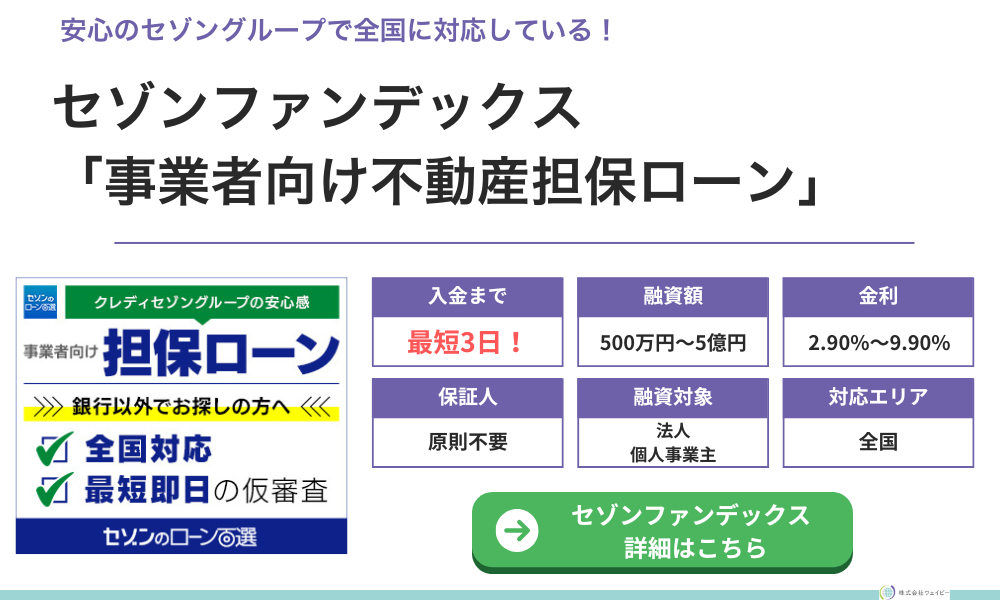

ファンドワン「不動産担保融資」

| 融資対象 | 法人 |

|---|---|

| 融資額 | 30万円〜500万円 |

| 契約利率 (実質年率) | 10%〜18% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 返済方式 返済期間 返済回数 | 一括返済 元金均等 元利均等 |

| 申込書類 | ・登記簿謄本 ・決算書2期分(確定申告書) ・印鑑証明書 ・身分証明書(免許証/保険証など) ・納税証明書 ・その他必要書類 |

| 契約時費用 | ー |

- 銀行融資を断られてしまった中小企業

- 少額を短期で借入したい方

- 税金滞納を解消したい方

- そもそもどのような資金調達をすればいいか分からない方

- 融資可能額は30万円〜500万円と、幅広い用途に対応できる!

- 無担保・無保証なので、不動産を持っていない方でも借入できる!

- スタッフが最適なローン商品や返済方法を提案してくれるので、気軽に問い合わせができる!

- 早い時間に申し込めば最短即日で融資を受けられる!

- 利率は10.0%〜18.0%なので、長期借入だと利息が増えてしまうので不向き

- 借入可能額は500万円までなので、それ以上の金額が必要な方には不向き

- 少額借入では利率が高く返済期限も1年と短い

アクト・ウィル「不動産担保融資」

| 融資対象 | 法人 |

|---|---|

| 融資額 | 500万円 |

| 契約利率 (実質年率) | 10.0%〜20.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 場合により必要 |

| 返済方式 返済期間 返済回数 | 元金一括返済:2〜12回 元利均等返済:2〜60回 |

| 申込書類 | ・代表者の本人確認書類 ・決済報告書の一部 損益計算書、売掛金、買掛金内訳書など |

| 契約時費用 | 印紙代(実費) |

- 他の金融機関で融資を断られてしまった事業者

- 運転資金を少し借入したい方

- 早急に債務の返済をしなければいけない事業者

- 借入の要望を伝えることで、経験豊富なスタッフがプランを提案してくれる

- 運転資金・当座決済資金・仕入れ資金・税金支払いなど、幅広い用途で利用できる

- 無担保融資以外にも、不動産・有価証券・商業手形などを担保にした融資もある

- 年商 5,000万円以上の法人が対象なので小規模の会社は借入できない

- 少額借入の場合は金利が高くなるので注意

JFC「事業者向け不動産担保ローン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 300万円~5億円 |

| 契約利率 | 年5.86%~15.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不動産担保物件に(根)抵当権設定 物件により火災保険に質権設定 抵当順位不問 |

| 保証人 | 原則不要 ※場合により連帯保証人が必要 |

| 返済方式 返済期間 返済回数 | 期限一括 元利均等 元金均等 3ヶ月~10年 1回または3回~120回 |

| 申込書類 | 不動産の登記簿謄本 身分証明書 決算書・確定申告書 会社の謄本 実印 など |

| 契約時費用 | 事務手数料(融資額の5.0%以内) 不動産調査料 登記費用 収入印紙代 など |

- 銀行や信金に設備投資資金の融資を断られた事業者

- 固定資産の売却などで一時的に多額の納税が発生した事業者

- 不動産事業を行なっている事業者

- 起業時の開業資金を借り入れる際にも利用できる

- 競売物件への入札や転売用不動産の購入などを行う不動産事業者向けのローンもある

- 最短3日でスピーディーに審査・契約・入金をしてくれる

- 来店またはスタッフ訪問での契約なので、オンライン完結はできない

- 全国の不動産に対応しているが、遠方の事業者の場合、別途費用がかかる場合がある

- 事務手数料が融資額の5%以内と、少々高めの設定

マテリアライズ「不動産担保ローン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 100万~1億円 |

| 契約利率 | 年5.0%~15.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不動産 |

| 保証人 | 原則不要 ※保証人が必要な場合もあり |

| 返済方式 返済期間 返済回数 | 元金一括返済・元利均等返済・元金均等返済・自由返済 1ヵ月~20年 1回~240回 |

| 申込書類 | 本人確認書類 不動産登記簿謄本 その他資料 |

| 契約時費用 | 事務手数料(融資額の0~5%) |

- 最短翌営業日に入金してくれるので、緊急で資金が必要な事業者

- 他社に不動産担保ローンを断られて困っている事業者

- 二番抵当、三番抵当の不動産でも申込可能

- 相続前や所有権移転前など名義変更前の不動産でも申込可能

- 赤字決算や銀行融資をリスケしている会社でも申込可能

- 融資額は最大1億円なので、それ以上のまとまった金額が必要な事業者には不向き

- 基本的には全国の不動産に対応しているが、一部市区町村では対応できない場合がある

つばさコーポレーション「不動産ビジネスローン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 要相談 |

| 契約利率 | 年4.0%〜15.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不動産 ※抵当建物の火災保険金請求権等に質権設定をする場合あり |

| 保証人 | 原則不要 ※連帯保証人が必要な場合もあり |

| 返済方式 返済期間 返済回数 | 元金一括返済 元利均等返済 元金自由返済 最長30年 1回〜360回 |

| 申込書類 | 本人確認書類 不動産登記簿謄本 その他資料 |

| 契約時費用 | 事務手数料 登記費用 など |

- すでに他社借入があり、借り換えを検討している法人や個人事業主

- 赤字決算や債務超過になっている法人や個人事業主

- 新規事業や創業の資金調達に困っている法人や個人事業主

- 全国の不動産を対象にしているため、地方の方も申し込める

- 自宅が売却中や競売中でも借入できる可能性がある

- 融資実行まで最短1週間程度なので、すぐに資金が必要な方には不向き

- 融資額が公式サイトに記載されていないので、審査結果が思う通りにならない場合もあり得る

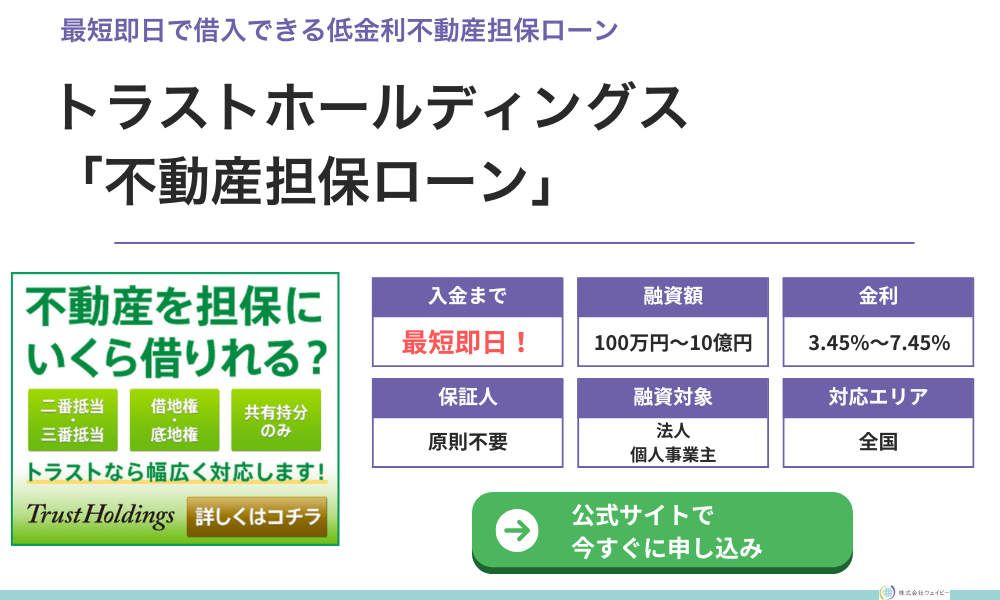

トラストホールディングス「不動産担保ローン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 100万円〜10億円 |

| 契約利率 | 年3.45%〜7.45% |

| 貸付方法 | 証書貸付 |

| 担保 | 不動産 |

| 保証人 | 原則不要 ※場合によっては保証人が必要な場合あり |

| 返済方式 返済期間 返済回数 | 自由返済 一括返済 元利金等返済 元金均等返済 1ヶ月〜30年 1回〜360回 |

| 申込書類 | 会社謄本(法人のみ) 印鑑証明書 住民票(世帯全員) 実印 決算書・確定申告書(直近3年分) 不動産登記簿謄本 公図 給与証明書 その他資料 |

| 契約時費用 | 事務手数料 登記費用 など |

- 最短即日での融資が可能なのですぐに資金が必要な法人・個人事業主

- 共有持分のみで借入したい法人・個人事業主

- 返済期間は最大30年なので長期で借入したい法人・個人事業主

- 申込時間によっては最短即日で借入まで可能

- 弁護士など各分野の専門家が対応してくれるので安心できる

- 低金利で最大30年間と長期間借入ができる

- 最短即日での借入は可能だが、よほどスムーズに手続きが進まないと現実的ではない

- 決算書や確定申告書は直近3年分用意する必要がある

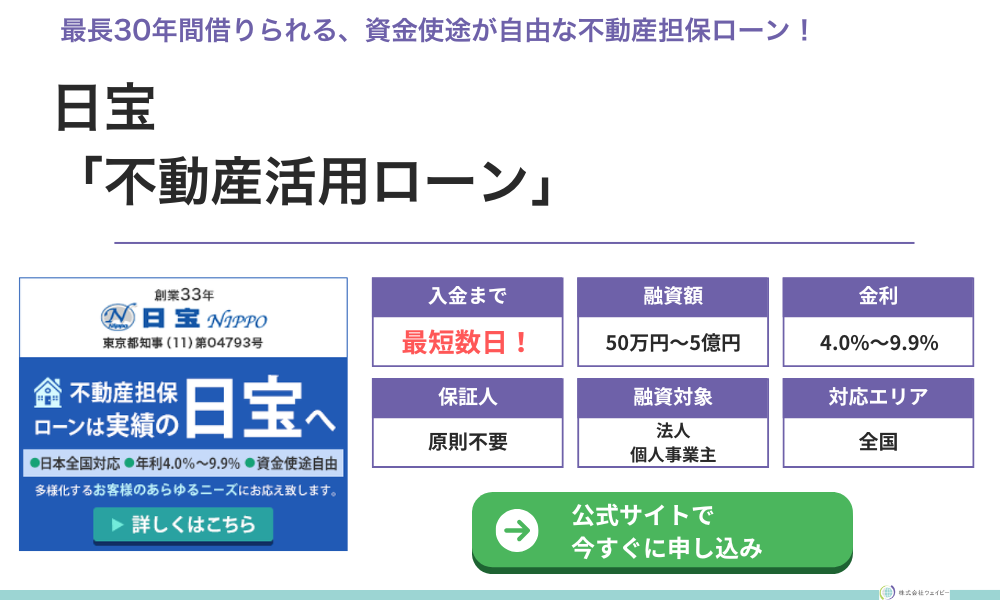

日宝「不動産活用ローン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 50万円〜5億円 |

| 契約利率 | 年4.0%〜9.9% |

| 貸付方法 | 証書貸付 |

| 担保 | 不動産 |

| 保証人 | 原則不要 ※場合によっては保証人が必要 |

| 返済方式 返済期間 返済回数 | 元利均等返済 元金一括返済 元金自由返済 1ヶ月〜30年 1回〜360回 |

| 申込書類 | 土地・建物登記簿謄本 住宅地図 公図 地積測量図 建物ずめん 身分証明書 収入証明 返済予定表 法人登記簿謄本 定款 その他資料 |

| 契約時費用 | 事務手数料 登記費用 など |

- 最長で30年間の借入ができるので長期間の借入予定がある法人・個人事業主

- 納税費用、先出し費用など様々な使い道を考えている法人・個人事業主

- 複数の他社借入をまとめたい法人・個人事業主

- 消費者金融や信販会社などから借入があっても申込可能

- 赤字決算でも将来的な返済計画がしっかりしていれば借入可能

- 来店またはスタッフ訪問での対応なのでオンライン完結はできない

- 基本的に全国の物件に対応しているが、一部対応不可のエリアがある場合もある

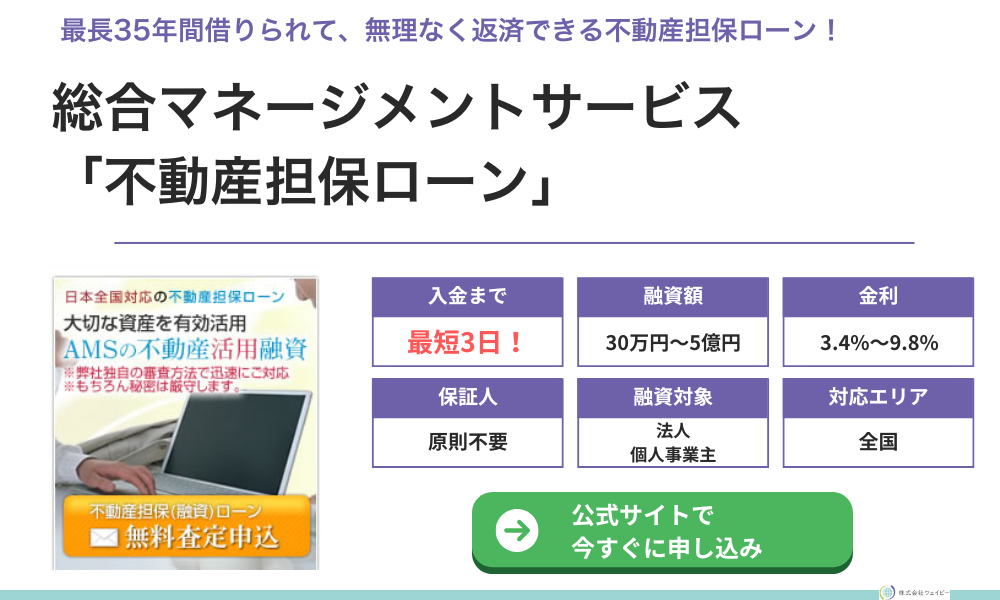

総合マネージメントサービス「不動産担保ローン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 30万円〜5億円 |

| 契約利率 | 年3.4%〜9.8% |

| 貸付方法 | 証書貸付 |

| 担保 | 不動産 |

| 保証人 | 原則不要 ※保証人が必要になる場合もあり |

| 返済方式 返済期間 返済回数 | 元利金等返済 自由返済 一括返済 ボーナス併用返済 1ヶ月〜35年 1回〜420回 |

| 申込書類 | 不動産登記簿謄本 公図 評価証明書 住民票(世帯全員) 印鑑証明書 給与証明書 確定申告書・決算書 住民税決定通知 本人確認書 その他資料 |

| 契約時費用 | 登記費用 収入印紙代 火災保険料・家財保険 事務手数料(融資額の1〜5%) |

- 低金利で長期間借入をしたい事業者

- 融資額が30万円からと、少額借入したい事業者

- 赤字決算や銀行リスケ中で追加融資を断られている事業者

- 定年間近でも申込ができ、しっかりと審査してくれる

- 親族や第三者の家も承諾があれば担保に出せる

- 日本全国の不動産が対象なので地方の物件でも担保にできる

- 融資まで最短3日かかるので、今すぐお金が必要な方には不向き

- 少額の借入の場合は、手数料が割高になる

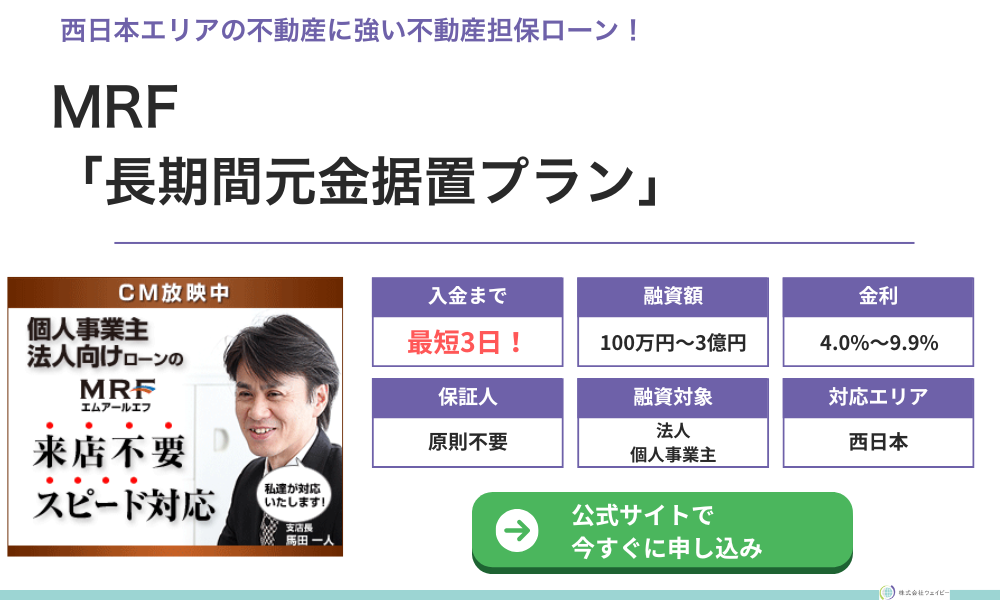

MRF「長期間元金据置プラン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 100万円〜3億円 |

| 契約利率 | 年4.0%〜9.9% |

| 貸付方法 | 証書貸付 |

| 担保 | 不動産 |

| 保証人 | 原則不要 ※法人の場合は代表者の連帯保証が必要な場合あり |

| 返済方式 返済期間 返済回数 | 元金据置一括返済 1ヶ月〜3年 1回〜36回 |

| 申込書類 | 本人確認書 不動産登記簿謄本 営業許可証や届出書 決算書・確定申告書 残高証明書 |

| 契約時費用 | 登記費用 事務手数料 |

- 大阪・神戸・福岡など西日本に不動産を持っている法人・個人事業主

- 来店不要なので、忙しくまとまった時間が取れない法人・個人事業主

- 使途、返済期間などを柔軟に相談して借入したい法人・個人事業主

- 西日本で特に強い実績を持っている

- 来店不要でスピーディーに対応してくれる

- 仮審査は最短即日、融資は最短3日で実行してくれる

- 西日本に不動産を持っている事業者限定の不動産担保ローン

- ローンを早期返済すると違約金が発生する可能性がある

アサックス「事業者向け不動産担保ローン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 300万円~10億円 |

| 契約利率 | 年1.95%〜6.90% |

| 貸付方法 | 証書貸付 |

| 担保 | 不動産全般 |

| 保証人 | 原則不要 |

| 返済方式 返済期間 返済回数 | 元金一括返済:期間3ヶ月~30年(回数3回~360回) 元利均等返済:期間12ヶ月~30年(回数12回~360回) |

| 申込書類 | ・本人確認書類 ・収入証明書類 ・その他書類 |

| 契約時費用 | 印紙代 登記費用 |

- 新規事業や開業のためにまとまった資金が必要な方

- 銀行融資の審査に落ちてしまった方

- すぐにでも資金を必要としている方

- 納税資金が必要な方

アサックスは、東京・神奈川・埼玉・千葉の不動産を対象とした不動産担保ローンに強みを持っています。

不動産担保ローン専業の会社としては唯一東証に上場している会社で、信頼できる点が特徴です。

最短1日で簡易審査が完了し、スムーズに進めば最短3日で借入ができるため、緊急で資金が必要になった方でも安心して利用することができます。

- 簡易審査最短1日、融資まで最短3日ととてもスピーディーに借入ができる

- 最大10億円と大きな額を借り入れることができる

- 銀行リスケ中でも借入ができる

- 繰り上げ返済には制限がある

- 取り扱いエリアは東京、神奈川、埼玉、千葉のみ

不動産担保ローンとは?

まとまった資金が必要な場合に役立つのが不動産担保ローンです。不動産担保ローンの詳しい仕組みについて解説します。

土地や建物など不動産を担保として借り入れるローン

不動産担保ローンは、土地や建物などの不動産を担保に金融機関から融資を受ける方法です。

不動産の価値に応じて高額な借り入れができ、無担保ローンよりも多くの資金調達が可能です。

ただし、不動産価値が重要な要素となります。

使用用途は基本的に自由なことが多い

不動産担保ローンは、事業や教育、不動産購入など、幅広い用途に利用できるので、自由度の高い資金調達方法として、様々な目的で活用できるというメリットがあります。

ただし、金融機関によっては事業資金として利用できない場合もあるため、事前に確認が必要です。

担保にする不動産は自分名義でなくてもよい場合が多い

不動産担保ローンでは、本人以外の名義の不動産を担保にできる場合があります。

家族や法人名義の不動産でも可能で、すでに住宅ローンがある不動産でも、条件次第で第二抵当として利用できる可能性があります。

ただし、動産担保ローンは高額な借り入れが可能な一方、返済が滞ると担保の不動産を失うリスクがあります。

返済計画を慎重に立て、自身の状況に合った利用を検討することが大切です。金融機関の条件や注意点をよく理解した上で活用を検討しましょう。

審査が甘い不動産担保ローンの特徴・選ぶ基準

審査が甘い不動産担保ローンには、いくつかの特徴があります。以下に、その特徴と選ぶ際の基準について説明します。

信販会社や消費者金融が扱うノンバンク系の不動産担保ローン

信販会社や消費者金融が扱うノンバンク系の不動産担保ローンは、銀行系よりも審査基準が緩く、収入が少ない方や赤字経営の会社でも借りやすい傾向があります。

借りやすさを重視する場合は、ノンバンク系の不動産担保ローンを検討すると良いでしょう。

ただし、ノンバンク系の不動産担保ローンは、審査基準が緩やかな分、金利が高めに設定されていることが多いので注意が必要です。

スピーディーに審査をしてくれ、融資までの時間が短い不動産担保ローン

不動産担保ローンは、迅速な審査と融資が特徴です。多くのノンバンクや一部の金融機関では、審査期間を短縮し、素早い対応を行っています。

仮審査は最短で即日回答が可能な場合もあり、本審査も通常3営業日程度で回答が得られます。

さらに、申し込みから融資実行まで最短1週間という迅速なサービスを提供している金融機関もあります。

不動産担保ローンは、大規模な資金需要に迅速に対応できる金融商品と言えるでしょう。

各地域に特化した業者の不動産担保ローン

各地域に特化した不動産担保ローン業者は、その地域の不動産事情に精通しているため、柔軟な審査を行う傾向があります。ただし、審査が甘い不動産担保ローンを選ぶ際には、以下の点に注意が必要です。

まず、金利が高くなりがちなので複数の業者を比較しましょう。また、資金需要の緊急性に応じて、迅速な融資が可能か確認しましょう。

通常の銀行では難しい後順位や借地権付きの担保条件でも、対応可能な業者を探すことができます。

さらに、会社の信頼性も重要な要素となります。甘い審査に飛びつくのではなく、実績や信頼性を考慮した上で選択するようにしてください。

不動産担保ローンで事業資金を調達するメリット

不動産担保ローンは、事業資金調達の手段として多くのメリットがあります。以下に主なメリットを詳しく説明します。

不動産を担保にするので比較的大きな金額を借り入れることができる

不動産担保ローンでは、所有する不動産の価値が担保となり、高額な借り入れが可能です。

無担保ローンよりも大規模な資金調達が可能で、事業拡大や設備投資など、大きな資金需要がある場合に活用できます。

不動産の価値が重要な要素となるため、より高額な借り入れを検討している方に適した方法です。

無担保のビジネスローンに比べて低金利で借り入れることができる

不動産担保ローンは、担保を提供することで無担保ローンよりもリスクが軽減され、低金利での借り入れが可能です。

低金利で借りられるため、長期的な視点で総返済額を抑えることができ、事業の収益性向上に貢献する可能性があります。

低コストの資金調達方法として、事業資金の借り入れを検討している方に適した選択肢と言えるでしょう。

無担保のビジネスローンに比べて審査に通りやすい

不動産担保ローンは、無担保ローンと比べて審査に通りやすいという特徴があります。

事業実績だけでなく、担保となる不動産の価値も考慮した総合的な審査が行われるため、赤字決算や開業間もない法人でも、融資を受けられる可能性が高くなるからです。

不動産の価値が重要な評価要素となるため、事業実績だけで判断される無担保ローンよりも、借り入れがしやすいと言えるでしょう。

最長30年など長期での借り入れができる

不動産担保ローンは、長期にわたる返済期間を設定できることが特徴の一つです。

最長30年程度の返済期間を設定できる商品もあり、月々の返済額を抑えることができます。

これにより、事業者の資金繰りを改善し、キャッシュフローの管理を効率化できるでしょう。長期的な視点で資金を調達したい方に適した方法と言えます。

2番抵当、3番抵当でも借り入れできる可能性がある

不動産担保ローンでは、すでに1番抵当が設定されている物件でも、2番抵当や3番抵当での借り入れが可能な場合があります。

これにより、既存の借り入れがある場合でも資金調達の選択肢が広がります。

- 諸費用:事務手数料、不動産調査費用、印紙代、登記費用などが発生します。

- 担保リスク:返済が困難になった場合、担保不動産を失う可能性があります。

- 総返済額:長期の返済期間になると、総返済額が増加する可能性があります。

不動産担保ローンは事業資金調達において有効な選択肢ですが、メリットとリスクを理解し、自社の状況に合わせて慎重に検討するようにしましょう。

不動産担保ローンを利用するときの注意点

不動産担保ローンは事業資金調達の有効な手段ですが、いくつかの重要な注意点があります。以下にその主な点を詳しく説明します。

担保にする不動産に価値がないと審査に通らない

不動産担保ローンの審査において、担保となる不動産の価値は非常に重要です。

不動産の評価額は、融資の可否と融資限度額の両方に大きな影響を与えます。金融機関は、不動産の評価額に一定の掛け目(通常60%~80%程度)を乗じて融資可能額を決定します。

土地や建物の評価は、固定資産税評価額、路線価、公示価格、法定耐用年数、再調達原価、実勢価格などを基に行われます。

さらに、不動産の形状、周辺環境、道路状況、建物の構造など、個別の要因も評価額に影響を与えます。

担保不動産の価値が低い場合、審査に通らなかったり、希望する融資額が得られなかったりする可能性があるため、注意が必要です。

不動産を査定するため審査や融資に時間がかかる

不動産担保ローンの審査では、不動産の詳細な査定が行われるため、無担保ローンよりも時間がかかります。審査期間は早くて3日、通常は2~3週間程度かかります。

審査の流れは、まず申込と仮審査が行われます。その後、面談と本申込を経て、不動産調査と本審査が行われます。

この不動産調査と本審査に最も時間がかかり、3日~3週間程度となることが多いです。

最後に契約締結と融資が行われます。銀行とノンバンクでは審査期間に違いがあり、ノンバンクの方が比較的早い傾向にあります。

返済ができなくなった場合、不動産を手放す必要がある

不動産担保ローンの最大のリスクは、返済ができなくなった場合に担保不動産を失う可能性があることです。

返済が滞ると、金融機関は担保不動産を売却して残債を回収します。これは、事業用不動産や自宅など、重要な資産を失う可能性があることを意味します。

このリスクを軽減するため、返済計画を慎重に立てることが重要です。

自身の返済能力を正しく見極め、万が一の事態に備えた計画を立てる必要があります。

不動産担保ローンを検討する際には、このリスクを十分に理解した上で、自身の状況に合った判断をするようにしましょう。

根抵当権を設定した場合、完済しても自然に抵当は消滅しない

不動産担保ローンでは、担保不動産に抵当権が設定されるのが一般的ですが、根抵当権が設定される場合もあります。

根抵当権は、将来発生する可能性のある債務を担保するために設定され、通常の抵当権とは異なり、完済しても自動的には消滅しません。

根抵当権を抹消するには、別途手続きが必要となります。この点を理解せずに放置すると、将来的に不動産の売却や新たな融資を受ける際に問題が生じる可能性があります。

不動産担保ローンを利用する際には、これらの注意点を十分に理解し、自身の事業計画や財務状況を慎重に検討することが大切です。必要であれば、専門家のアドバイスも検討しましょう。

不動産担保ローンの審査時に見られるポイント

不動産担保ローンの審査では、複数の重要なポイントがあります。以下に主な審査ポイントを詳しく説明します。

不動産の評価額

不動産担保ローンにおいて、不動産の評価額は最も重要な要素の一つです。金融機関は、この評価額に一定の掛け率(通常60%~80%程度)を乗じて融資可能額を決定します。

評価額は、固定資産税評価額、路線価、公示価格、法定耐用年数、再調達原価、実勢価格などを基に算出されます。さらに、不動産の形状、周辺環境、道路状況、建物の構造なども評価額に影響を与えます。

注意点として、すでに抵当権が設定されている物件は、第二抵当権となるため融資しない金融機関もあります。

ただし、ノンバンクでは抵当権の順位に関わらず融資を行っている場合もあり、柔軟な対応が可能な場合があります。

事業の将来性

事業者向けの不動産担保ローンでは、事業の将来性も重要な審査項目となります。

法人の場合、事業継続年数や経常利益額、事業計画や将来性などが確認され、安定性も営業年数や事業規模、業界動向などから総合的に判断されます。

審査においては、事業計画書や決算書類などの提出が必要となる場合があります。金融機関は、事業の安定性と将来性を評価し、融資の可否や金額を決定するからです。

現実的な返済計画かどうか

不動産担保ローンでは、返済計画の現実性も重要な審査項目となります。長期的な返済が行われるため、申込者に継続的な返済能力があるかが慎重に審査されるからです。

返済負担率(年間返済額/年収)が一定の基準を超えていないかも確認されます。

さらに他のローンの借入状況も考慮され、収入に対する返済の割合が高いと不動産担保ローンの審査に通らない可能性が高くなります。

金融機関は、返済が長期にわたるため、返済計画の現実性を厳密に評価するからです。

信用情報や属性情報

不動産担保ローンの審査では、申込者の信用情報や属性情報も重要な要素となります。

過去のローン返済履歴が確認され、事故や遅延がないかが調べられるからです。クレジットカードやローンの利用状況は信用情報機関に登録されており、金融機関はこれらの情報を確認します。

過去にローン返済を滞納した経験や、自己破産歴、債務整理歴などがある場合は、信用情報で判明する可能性があります。さらに、申込者の就業状況や、自営業の場合は安定した利益が出ているかなども審査の対象です。

これらのポイントが総合的に評価され、不動産担保ローンの審査が行われます。

審査基準は金融機関によって異なる場合があるため、詳細は検討中の金融機関の担当者に直接確認するようにしましょう。

不動産担保ローンで審査に通りやすくするコツ

不動産担保ローンの審査に通過するためには、いくつかのポイントに注意を払う必要があります。以下に、審査に通りやすくするためのコツを詳しく説明します。

他社借り入れや滞納をできるだけなくし信用情報を綺麗にする

信用情報を良好に保つために、以下の点に注意しましょう。

- 他社からの借入金額を減らす

→複数の借り入れがあると、新たな融資が難しくなる可能性があります - 返済を滞納しない

→ローンやクレジットカードの返済遅延は、信用情報に悪影響を与えます - 既存の借入を可能な限り返済する

→繰り上げ返済などを利用し、返済できる分は完済しておきましょう

信用情報機関に登録されている情報は、金融機関が審査時に確認します。

過去のローン返済履歴やクレジットカードの利用状況なども審査に影響するため、良好な信用情報を維持することが大切です。

事業計画や返済計画を現実的なものにする

金融機関は、事業計画や返済計画の妥当性を慎重に評価します。以下の点に注意して計画を立てましょう。

- 実現可能な事業計画

→事業の安定性や将来性が低いと判断されると、審査に影響します - 綿密な返済計画

→長期的な返済能力があるかどうかが審査されます - 詳細な収支計画

→事業の収益性や安定性を証明しましょう

事業計画と返済計画が実現可能で妥当なものと金融機関に理解してもらえるよう、各種書類を整えて審査に臨むようにしてください。

提出書類の不備をなくしスムーズに審査してもらうようにする

不動産担保ローンの審査をスムーズに進めるには、提出書類の準備と正確性が重要です。以下の点に注意しましょう。

- 必要書類を漏れなく準備する

→金融機関指定の書類を全て用意しましょう - 記入項目に不備がないようにする

→申込書や書類の記入漏れや誤記がないか確認を徹底します - 期日までに提出する

→提出期限を守り、迅速に対応しましょう

提出書類の例としては、法人の場合、代表者の本人確認書類、決算書、固定資産評価証明書、納税証明書などがあります。

個人事業主の場合は、本人確認書類、確定申告書、固定資産評価証明書、納税証明書などです。

追加の書類を求められる場合もあるため、柔軟な対応ができるよう準備しておきましょう。

不動産担保ローンで借り入れするまでの流れ

不動産担保ローンで借り入れを行う際の一般的な流れは以下の通りです。各段階について詳しく説明します。

公式サイトから申し込み、不動産の仮審査をしてもらう

まず、金融機関の公式サイトから仮審査を申し込みましょう。オンラインで必要事項を入力し、基本情報や担保不動産の情報を提供します。

仮審査の結果は、通常、申し込みから即日~3営業日以内に連絡があります。

この仮審査では、申込者の基本情報と担保不動産の情報が確認され、その後の審査に進むかどうかが判断されます。

仮審査後に面談をして本審査に進む

仮審査を通過した後、以下の手順で本審査に進みます。

- 金融機関から申込書類が郵送されます

- 必要事項を記入・捺印し、必要書類と一緒に返送します

- 面談を行い、詳細な情報を確認します

面談では、申込者の情報や事業計画、返済計画などをより詳細に確認するため、丁寧な対応が求められます。

不動産の評価額などを調査をしてもらう

本審査の一環として、以下のような担保不動産の調査が行われます。

- 金融機関が不動産の現地調査を行います

- 不動産の評価額が算出されます。この評価額は融資可能額の決定に大きな影響を与えます

- 状況に応じて、立ち会いを求められる場合があります

不動産の現地調査と評価額の算出は、不動産担保ローンの審査において非常に重要なステップです。

本審査に通過すれば契約を締結する

本審査を通過すると、以下の手順で契約締結となります。

- 金融機関から正式な審査結果の連絡があります

- 契約書類の確認と署名を行います

- 必要な諸費用(事務手数料、印紙代、登記費用など)を支払います

契約書類に不備がないよう確認し、署名前に内容を十分に理解しましょう。また、諸費用の支払いも必要なため、あらかじめ費用を準備しておくようにしてください。

融資をしてもらう

融資実行のステップは次の通りです。

- 契約締結後、指定された口座に融資金が振り込まれます

- 融資実行日の金利が適用されます

- 融資実行から返済開始までの期間は金融機関によって異なります

不動産担保ローンの手続きは、無担保ローンよりも複雑で時間がかかりますが、大規模な資金調達が可能になるというメリットがあります。

手続きの各段階で不明点があれば、積極的に金融機関に確認するようにしましょう。

不動産担保ローンでよくある質問

審査が甘い不動産担保ローンはありますか?

審査が絶対に甘い不動産担保ローンは存在しません。しかし、一般的に以下の特徴を持つ業者は比較的審査が緩い傾向にあります。

- 中小企業や個人向けの業者

- ノンバンク業者

- エリア限定業者

ただし、これらの業者でも必ず審査は行われます。

審査不要や絶対に借りられるといった文句を謳う業者は、悪徳業者である可能性が高いので注意が必要です。

不動産担保ローンで担保にできる不動産は自分名義のものだけですか?

不動産担保ローンでは、自分名義の不動産だけでなく、家族名義の不動産を担保として利用できる場合があります。

多くの金融機関では、3親等以内の親族名義、または親族との共有名義の不動産を担保として受け入れています。

ただし、共有名義の不動産を担保にする場合は注意が必要です。共有名義者全員の同意を得る必要があります。不動産担保ローンを検討する際は、金融機関に相談し、自身の状況に合った担保不動産があるかを確認すると良いでしょう。

銀行の不動産担保ローンとノンバンクの不動産担保ローンはどう違う?

銀行とノンバンクの不動産担保ローンには、主に審査基準の違いが見られます。銀行は、不動産の担保価値だけでなく、借り手の返済能力も重視します。

そのため、信用力が低い場合、不動産の価値が高くても融資が受けられないことがあります。

一方、ノンバンクは不動産の担保価値を重視する傾向があり、信用力が低くても不動産の価値が高ければ審査に通過する可能性が高くなります。

また、ノンバンクは即日融資に対応している場合が多く、急ぎの資金需要にも応じやすいと言えるでしょう。

ろうきんの不動産担保ローンと銀行の不動産担保ローンはどう違う?

ろうきん(労働金庫)と銀行の不動産担保ローンの主な違いは、以下の通りです。

- 対象者

ろうきんは主に労働組合員や協同組合員を対象としているため、利用できる人が限定されています - 金利

ろうきんは非営利の協同組織金融機関であるため、銀行よりも低金利で融資を受けられる可能性があります - 審査基準

ろうきんは組合員の生活支援を目的としているため、銀行よりも柔軟な審査基準を設けている場合があります

ろうきんは、特定の対象者に低金利で融資を提供する協同組織金融機関としての特徴を持っています。

個人でも不動産担保ローンで借り入れすることはできますか?

はい、個人でも不動産担保ローンを利用できます。不動産担保ローンは、個人事業主や法人だけでなく、一般の個人も利用可能です。

個人の場合、自宅や投資用不動産を担保として、事業資金や生活資金などの目的で借り入れを行うことができます。

ただし、金融機関によって条件や審査基準が異なる場合があるため、自身の状況に合った金融機関の選択が大切です。

不動産担保ローンで審査に落ちる原因はなんですか?

不動産担保ローンの審査で落ちる主な原因には、以下のようなものがあります。

- 返済能力の不足: 年収や事業の安定性が不十分

- 担保不動産の価値不足: 融資希望額に対して不動産の評価額が低い

- 信用情報の問題: 過去の返済遅延や債務整理の履歴がある

- 他社借入過多: 既存の借入が多く、返済負担率が高い

- 年齢制限: 完済時の年齢が金融機関の基準を超えている

- 不動産の状態: 築年数が古すぎる、立地条件が悪いなど、担保としての価値が低い

審査に通過するためには、これらの点に注意し、自身の返済能力と担保不動産の価値を適切に評価するようにしましょう。

不動産担保ローンのまとめ

不動産担保ローンは、不動産を担保に大規模な資金調達が可能で、ビジネスローンとしての利用に適しています。

高額な借り入れや低金利の利点がある一方で、不動産価値や返済計画の厳密な審査が求められます。

審査を通りやすくするためには、信用情報の改善や現実的な事業計画の準備が重要です。また、各金融機関の特徴や条件を理解し、適切な選択を行うようにしてください。