そこで今回は、ノンバンクの融資の特徴や、融資を受けるための手順などについて詳しく解説します。大手業者ランキングBEST5もご紹介しますので、実際にノンバンクを選ぶ際の参考にしてください。

今すぐおすすめが見たい方は、下のボタンを押してください。

この記事を読んでノンバンク融資についての理解を深め、資金調達の選択肢のひとつとして検討してみてください。

関連記事:【必見】ノンバンクビジネスローンのおすすめ大手業者8選と利用するメリットを解説!

ノンバンクでの融資とは?

「ノンバンク」とは言葉のとおり、銀行以外の金融機関のことです。

銀行と大きく違う点は、預金の受け入れを行わずに与信業務のみを行う点です。

しかし融資するための資金は銀行から得ているので、ノンバンクは銀行と自分との間に位置すると考えて良いでしょう。

たとえば「クレジットカード会社」「信販会社」「消費者金融」などが代表的なノンバンクです。

ノンバンクと銀行の融資・ローンにはそれぞれにメリットとデメリットがあるので、両者の違いをきちんと理解して利用しましょう。

ノンバンクと銀行融資との違い

ノンバンクと銀行融資の違いで覚えておきたいことは、以下の3点です。

- 適用される法律の違い

- 金利の違い

- 融資のスピード

詳しく解説します。

1. 適用される法律の違い

銀行には「銀行法」が適用されますが、ノンバンクには「貸金業法」が適用されます。

そのため、ノンバンクは「総量規制」というルールに従わなければいけません。

総量規制には利用者の借入金が膨らむのを避ける目的があり「借入限度額は年収の3分の1まで」などのルールが決まっています。

2. 金利の違い

ノンバンク融資は銀行での借入より金利が高いのが一般的でした。

その理由としては、次のような背景があるからだといわれています。

- ノンバンクは銀行から資金を得ており、利益を出すためには銀行よりも高い金利で貸し出す必要があるため

- ノンバンクは保証会社の保証を受けられないので、貸し倒れを防ぐため

- ノンバンクは総量規制の影響で借入金額が少なくなりやすいため

しかし近年では、消費者金融業者が銀行の傘下になっていることも多く、各社のサービスも見直されてきています。その結果ノンバンクと銀行の金利の差はほとんどなくなり、場合によってはノンバンクのほうが金利が低いというケースもあります。

3. 融資のスピード

ノンバンクは銀行よりも融資までのスピードが早いです。事業者にとって一番大きなメリットは、最短即日融資が可能な点ではないでしょうか。

審査から融資まで時間がかかってしまうと「必要な期日までに間に合わない」ケースが考えられます。

大手消費者金融では審査が最短30分、融資が最短1時間というところもあり、急に資金が必要になった場合に大変便利です。

借りたいと思ったその場で、すぐにお金を借りられる点がノンバンクの大きな強みとなっています。

「資金調達の3つの方法【スタートアップ起業家・個人事業主は必見!】」では、さまざまな資金調達の方法を紹介しています。ノンバンク以外の事業資金の融資についても知りたい人は、ぜひご覧ください。

法人が事業資金をノンバンクの融資で調達するには?

法人がノンバンクで事業資金を調達するまでの手順をご紹介します。

資金調達の手順には、以下の2つのケースがあります。

- 無担保融資の場合

- 有担保融資の場合

無担保融資の場合と有担保融資の場合では融資に至るまでの手順が異なるため、それぞれの流れを詳しく解説します。

無担保融資の場合

無担保融資とは、保証人や担保がいらない融資です。

担保は、将来返済ができない事態がくることを想定し、融資先が不利益にならないように保証として差し出すものです。基本的には土地や建物などの不動産が担保となります。

無担保融資は、事業を始めたばかりで担保にできる不動産を持っていない法人におすすめの融資方法です。

無担保ローンの代表的なものが、ノンバンクの商品である「カードローン」です。

ノンバンクのカードローンは店舗に行く必要がないなど、手順が少ないのが特徴です。銀行のプロパー融資などに申し込む場合は、準備や審査に時間がかかります。

また、融資までのスピードが早いため、緊急性の高い資金繰りに対応が可能です。

ここでは無担保融資の申込みから、融資を受け取るまでの流れをみていきましょう。

- 申込

- ノンバンクの審査

- 契約及び必要書類の提出

- 融資の受け取り

順に解説します。

1. 申込

ノンバンクへの融資の申し込みには、以下の2つの方法があります。

- 公式サイトの申し込みフォームから送信する

- 電話で申込む

インターネットからの申し込みは、場所と時間を選ばずに手続きが完了するので便利です。

申し込みフォームに必要な情報を入力して送信し、折り返しの連絡を待ちます。

電話はオペレーターの案内に従って、申し込みを進めてください。

事業者ローンでは「今後、顧客として良いお付き合いができるかどうか」もチェックされます。

電話で申込む場合は、話し方や応対にも注意し、良い印象を与えるように心がけましょう。

2. ノンバンクの審査

申し込み後はノンバンクの融資審査に移行します。

審査では経営者の返済能力が一番重要とされており、以下の3つが審査に影響する可能性があるため、注意が必要です。

- 経営者の過去のクレジットヒストリーに問題がないか

- 税金の滞納がないか

- 他社からの借入がないか

他社からの借入がある場合は、先に完済してから審査を受けましょう。

ノンバンクカードローンと銀行カードローンでは、審査のスピードが大きく異なります。

業者によって審査にかかる時間は違いますが、早ければ即日、遅くても数日で審査が終了することが多いです。

審査・契約がスムーズに進めば、申し込んだ当日に融資を受けることも可能です。

3. 契約及び必要書類の提出

契約するには必要書類を提出しなければいけません。

提出する主な書類は以下のとおりです。

- 本人確認書類

- 登記簿謄本

- 印鑑証明書

- 確定申告書(金額による)

- 決算書(金額による)

- 事業確認書(金額による)

4. 融資の受け取り

必要書類の提出漏れがなければ融資が受けられます。

ノンバンク融資の魅力は、審査から融資を受け取るまでのスピードが速い点です。独自の審査基準をもっているため即日中に審査を行い、最短で当日の融資も可能です。

申し込みが込み合って遅れた場合でも、2〜3営業日以内に融資が実施される可能性が高いです。

無担保融資は事前に書類さえしっかり準備しておけば、よりスピーディーに融資を受けられます。急な資金繰りのピンチにも冷静に対処できるでしょう。

有担保融資の場合

有担保融資には、主に以下の4つの種類があります。

- 不動産担保融資

- 生命保険担保融資

- ABL(Asset Based Lending)

- 手形割引

表にまとめて解説します。

|

不動産担保融資 |

|

|

生命保険担保融資 |

|

|

ABL(Asset Based Lending) |

|

|

手形割引 |

|

どれも担保の価値によって借入可能額が変わります。無担保融資と比べて金利が低くなるケースは多いでしょう。

特に不動産担保の場合、ノンバンクの方が銀行よりも評価を高く見てくれます。土地の不動産担保価値は銀行では時価の70%あたりですが、ノンバンクでは90%あたりまで見てくれるところもあります。

担保価値を高く見てくれるのであれば、銀行に比べ融資が出やすくなり、より多額の融資を受けやすくなります。

ここからは有担保融資の申込みから、融資を受け取るまでの流れを詳しく解説します。

- 相談予約

- 店舗での担保価値の調査依頼

- 調査完了後に提示された融資条件の確認

- 契約及び必要書類の提出

- 融資の受け取り

それぞれみていきましょう。

1. 相談予約

有担保融資の場合、無担保融資と違い店舗に来店する必要があります。そのため、まずは相談の予約を公式サイトの申し込みフォームか、電話から行いましょう。

特に公式サイトからの申し込みは、24時間受け付けてくれることが多いので、素早く審査を受けたいという方におすすめです。

その際に、無担保融資ではなく有担保融資を検討していることを担当者に伝え、必要な書類を確認して相談日までに準備します。

2. 店舗での担保価値の調査依頼

店舗に訪れた際は有担保融資の方法を決め、その担保にどれほどの価値があるのかを調査してもらいます。

ノンバンクの有担保融資では、収入や過去の業績だけでなく、将来の計画や担保価値に着目した与信判断を行います。

また、有担保融資では別途手数料が必要となるものが大半です。担保にする不動産の鑑定費用や登記費用、事務手数料などの費用が発生します。各種手数料は金融機関により異なるため、あらかじめ確認しておきましょう。

3. 調査完了後に提示された融資条件の確認

調査が完了すれば、どれだけ融資できるのか、金利がどのくらいになるのかを提示されます。

担保となる不動産などの価値(=評価額)が高くなれば、借り入れる可能な金額を増やせる可能性もあります。金利を低くしてもらうこともできるでしょう。

有担保融資では担保となる不動産などの査定に時間がかかりますが、無担保ローンに比べて金利が低いのが特徴です。また、借り入れが多ければ返済期間も長くなるので、余裕をもって返済できるのもメリットです。

これらの条件に納得すれば契約へと進むことができます。

4. 契約及び必要書類の提出

契約に進んだら、おもに以下の必要書類を提出します。

- 本人確認書類

- 決算書

- 登記簿謄本

- 確定申告書

- 納税証明書

- 借入計画書

- 登記済権利証など

5. 融資の受け取り

必要書類の提出不備や記載漏れがなければ、指定した銀行口座に契約書の内容通りの融資金が振り込まれることになります。

有担保融資は無担保融資と比較して、大きな金額を融資してもらえる可能性が高いです。

ノンバンクであれば、申し込みを行ってから1週間程度で融資してもらうことができるでしょう。

「ビジネスローンの独自審査は甘い?審査が通りやすいビジネスローン11選」では、ビジネスローンの独自審査と比較的審査が通りやすいビジネスローンを紹介しています。ビジネスローンの即日融資ついても知りたい人は、ぜひご覧ください。

ノンバンクで融資を受けるならどこ?日本の大手業者ランキングBEST5

融資が受けられるノンバンク業者を5つご紹介します。

| ノンバンク名 | 特徴 |

| ビジネスローン(AGビジネスサポート) | 低金利でスピード融資が可能 |

| SMBCモビット | 来店不要で少額から利用しやすくTポイントも貯められる |

| 事業サポートローン(アイフル) | 年収1/3以上の高額融資が可能 |

| 自営者カードローン(プロミス) | 事業資金に限らずプライベートな資金にも利用できる |

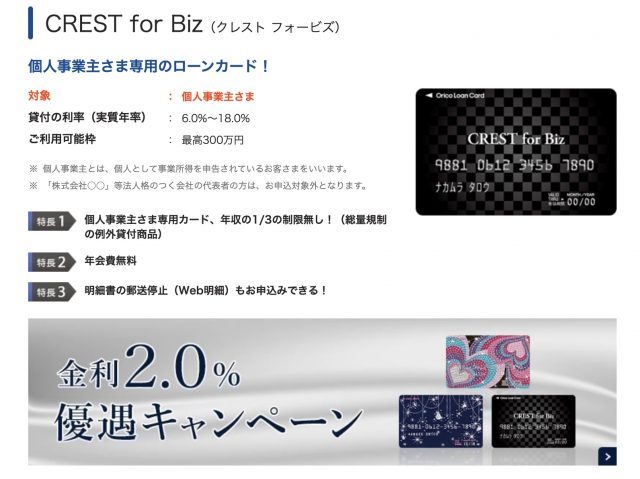

| Crest for Biz(オリコ) | 年会費無料の個人事業主専用カードローン |

どれも国内大手の業者ですが、それぞれメリットが違うので、希望に合った業者を選びましょう。

① ビジネスローン(AGビジネスサポート)

AGビジネスサポートのビジネスローンは無担保融資が可能なので、個人事業主でも利用しやすいのが特徴です。申し込みから融資まで来店不要で完了でき、ノンバンクの中では金利が低いのもメリットといえます。

また、融資限度額が1,000万円なので事業資金調達がしやすく、法人でも十分な融資が受けられるでしょう。

公式HPの「ご返済シミュレーション」を利用すると、以下の3つを確認できます。

- 各回の返済金額

- 返済回数

- 借入可能額

融資までの時間も最短即日とスピーディーなので、急に資金が必要となった場合におすすめのビジネスローンです。

まずは審査を受ける前に公式サイトにある簡易審査サービスで「スピード診断」を受けてみましょう。4つの項目を入力するだけで融資してもらえるかどうかの診断ができます。

| 対象 | 法人または個人事業主 ※申し込み時年齢 法人のお客様:75歳まで、個人事業主のお客様:69歳まで |

| 限度額 | 50万円〜1,000万円 |

| 契約利率(実質年率) | 3.1%〜18.0% |

| 担保 | 不要 |

| 保証人 | 原則不要 ※ただし、法人の場合は代表者が原則連帯保証 |

| 必要書類 | 【法人】・代表者本人確認書類・決算書 ※その他必要に応じた書類【個人事業主】・本人確認書類・確定申告書・当社所定の事業内容確認書 ※その他必要に応じた書類 |

AGビジネスサポートのビジネスローンは融資までの時間が最短即日とスピーディーなので、ぜひ申し込んでみてください。

② SMBCモビット

SMBCモビットは来店不要で、申し込みがネットで完結するのが特徴です。無担保融資が可能で、融資額も1万円~と少額でも利用しやすいローンといえるでしょう。

WEB完結なら電話連絡がなく郵便物が届くこともないので、融資を周囲の人に知られたくないという方におすすめです。

カードを使わずにスマホでキャッシングができる手軽さも人気があります。SMBCモビット公式スマホアプリがあれば、セブン銀行ATMで24時間取引が可能です。

また、返済の度にTポイントが貯まるのも魅力です。(200円ごとに1ポイント貯まります)

契約時に「モビットカード(Tカード機能付き) 」を選ぶと、Tポイント利用手続き不要でお手持ちのTカードにポイントを貯めることも可能です。

さらに、公式スマホアプリがあればカードがなくてもセブン銀行ATMで取引できるなど、使い勝手の良いカードローンです。

| 対象 | 20歳以上74歳以下の安定した収入のある方(当社基準を満たす方)アルバイト、パート、自営業の方も利用可能。※収入が年金のみの方はお申込いただけません。 |

| 限度額 | 1万円~800万円 |

| 契約利率(実質年率) | 3.00%~18.00% |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | ・本人確認書類・収入証明書類 |

SMBCモビットは1万円からでも利用でき、返済の度にTポイントが貯まるローンなので、ぜひ申し込んでみてください。

③ 事業サポートローン(アイフル)

アイフルの事業サポートプラン(無担保ローン)には、個人プランと法人プランの2種類があります。個人プランであれば来店不要でWEBでの申し込みが完結します。

融資は最短で即日とスピーディーな融資が可能です。事業性融資なので、年収1/3以上の高額融資が可能なのも魅力でしょう。

限度額は500万円ですが、より高額な融資を受けたい方には不動産担保ローンもあります。

こちらは利用可能額が100万円~1億円と大きいので、すぐにまとまった資金が必要な場合は不動産担保ローンがおすすめです。

| 対象 | 個人事業主、または法人 |

| 限度額 | 1万円~500万円 |

| 契約利率(実質年率) | 3.0%~18.0% |

| 担保 | 不要 |

| 保証人 | 原則不要※法人の場合は、代表者の連帯保証が原則必要。 |

| 必要書類 | ・顔写真付きの本人確認書類※顔写真付きの本人確認書類がない場合、その他本人確認ができる書類が必要※書類の住所地と現住所が違う場合も別途書類が必要・収入証明書・その他書類【個人事業主】事業内容確認書【法人】商業登記簿謄本(発行日より3ヶ月以内) |

アイフルの事業サポートプランは、最短25分審査で500万円までの融資が可能なので、ぜひ申し込んでみてください。

④ 自営者カードローン(プロミス)

プロミスの自営者カードローンは、事業資金に限らずプライベートな資金にも利用できるのが魅力です。20歳~65歳以下の自営者向けに、最大300万円までの融資を行っています。

希望すれば当日中の利用も可能になるので、よりスピーディーな事業者向けカードローンを探しているなら、プロミスがおすすめです。

プロミスATM、提携ATMで出し入れ自由なので、いざというときに利用できるカードローンを持っておきたい方にも最適です。初めての融資の場合、30日間無利息で利用できます。

また、LINE公式アカウントと連携しており、時間がない時でもLINEから利用情報や契約内容の確認ができます。

| 対象 | 年齢20歳以上、65歳以下の自営者の方 |

| 限度額 | 300万円まで |

| 契約利率(実質年率) | 6.3%~17.8% |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | ・本人確認書類・収入証明書類・事業実態を疎明する書類 |

プロミスの自営者カードローンは事業資金に限らずプライベートな資金にも利用できるので、ぜひ申込んでみてください。

⑤ Crest for Biz(オリコ)

オリコのCrest for Bizは総量規制の例外貸付なので、「融資額は年収の1/3まで」という制限がありません。個人事業主は、年収の1/3を超えていても返済能力があると判断されれば、総量規制の例外として借入れができます。

またカードの年会費は無料なので、いざというときに借入できる先を持っておきたい方におすすめです。

返済方法は「残高スライド返済コース」と「定額返済コース」の2つのコースがあるので、自分に合った方を選びましょう。

対象は個人事業主のみで、法人の申し込みはできません。法人の方は同じく総量規制例外で、高額融資が可能な「オリコビジネスサポートプラン」がおすすめです。

| 対象 | 個人事業主 |

| 限度額 | 最高300万円 |

| 契約利率(実質年率) | 6.0%~18.0% |

| 担保 | 不要 |

| 保証人 | 不要 |

| 必要書類 | ・本人確認資料・所得証明書類(確定申告書Bまたは青色申告決算書もしくは収支内訳書)・「事業状況のご確認」書面または借入計画書等 |

Crest for Biz(オリコ)は年会費無料の個人事業主専用カードローンなので、ぜひ申込んでみてください。

「【最新2021年】ビジネスローンの金利相場と低金利で借りられるおすすめローン5選」では、低金利でおすすめのビジネスローンを紹介しています。ビジネスローンの金利相場について知りたい人は、ぜひご覧ください。

オリックス銀行はノンバンク?

結論から言うとオリックス銀行はノンバンクではありません。

ノンバンクとは預金業務を行わず、銀行からの融資などによって調達した資金で与信業務を行う機関です。銀行は免許制であるのに対し、ノンバンクは貸金業規制法に基づく登録制で開業できます。

ただし、一般的にオリックス銀行は審査に通りやすく借入しやすいと言われているため、「ノンバンク」と呼ばれることがあるようです。

オリックス銀行のカードローンには以下のメリットがあります。

- 最低金利が1.7%と銀行カードローンの中でも低め

- 無担保で振込融資ができる

- 口座開設・来店不要

利用限度額が800万円で、利用限度額以内であれば、必要な時に必要な金額を何度でも借りられる、使いみち自由なローンです。

また、オリックス銀行のカードローンはスピーディーな審査に定評があります。ノンバンクでの無担保融資を検討しているなら、オリックス銀行のカードローンを選択肢に入れてもいいでしょう。

まとめ:ノンバンクについてよく理解した上で融資を受けよう

ノンバンクの融資・ローンで事業資金を調達する方法を中心に、日本の大手業者ランキング5選をご紹介しました。

ノンバンクは銀行よりもスピーディーな融資を受けられる可能性があります。しかし、「銀行法」が適用される銀行と違い、「総量規制」により年収の1/3までしか借入できない場合もあるので、注意しましょう。

ただ、全国のATMで利用できるカードローンなどは、カードを持っていれば急な出費に備えられるので、持っておいて損はないと言えます。

銀行融資もノンバンクの融資もどちらもメリットがあるので、よく理解した上でうまく組み合わせて利用しましょう。