「銀行に事業融資を断られた」「赤字で審査に通るか不安」など、事業資金の調達で悩んでいる方に向けて今回は審査の甘いビジネスローンをご紹介します。

ビジネスローンは、ローンを提供する業者や金融機関によって審査難易度が変わるため、特に急ぎの資金調達では業者やローンの種類など「選び方」が重要です。

銀行融資の審査に落ちて資金繰りに困っているなら、今回の記事を参考に自社に合った資金調達方法を見つけましょう。

【最短即日・無担保】

AGビジネスサポートの「事業者向けビジネスローン」なら、審査が通れば最高1,000万円を最短即日で借りられます。

銀行融資落ちの事業者や、赤字決算の事業者でも原則無担保・無保証で申込可能となっています!

建設業者・運送業者・町工場・個人事業主の方によく利用されています!

※法人申込の場合は原則代表者が連帯保証

審査が甘いビジネスローン10選

ノンバンク系のビジネスローンなら銀行融資と比べて柔軟な審査をしてくれるため、赤字決算の会社や他社借入がある会社でもビジネスローンで借入できる可能性はあります。

【関連記事】

ビジネスローンのおすすめ人気ランキング!法人・個人事業主が即日で借りられるローンはある?

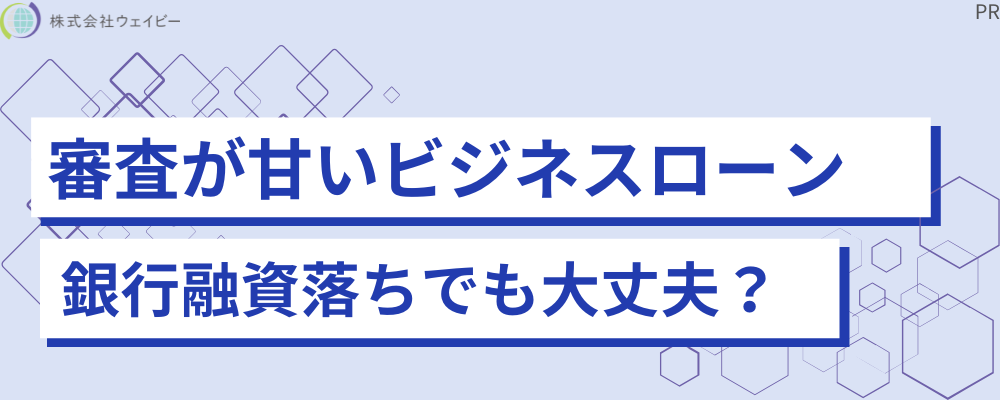

AGビジネスサポート「事業者向けビジネスローン」

| 融資対象 | 法人(75歳まで) 個人事業主(69歳まで) |

|---|---|

| 融資額 | 50万円〜1,000万円 |

| 契約利率 (実質年率) | 3.1%〜18.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 原則不要 ※法人の場合は代表者が連帯保証 |

| 返済方式 返済期間 返済回数 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) |

| 申込書類 | 【法人】 ・代表者の本人確認書類 ・決算書 ・その他必要書類 【個人事業主】 ・本人確認書類 ・確定申告書 ・AGビジネスサポート 所定の事業内容確認書 ・その他必要書類 |

| 契約時費用 | 印紙代(実費) |

- 今日明日にでも緊急で資金が必要な事業者

- 赤字決算や開業すぐなど、財務面で不安のある事業者

- 返済見込みがあり、短期で借入予定の事業者

AGビジネスサポートは消費者金融のアイフルグループが運営するノンバンク系のビジネスローン。

最短即日の融資が可能で、法人でも個人事業主でも柔軟な審査をしてくれます。

- 担保不要で最低でも50万円は借入できる!

- 最短即日での融資が可能なので緊急時に役立つ!

- ノンバンク系なので審査が比較的緩い!

- 事業拡大資金や決算時の一時費用など、使途は比較的自由!

- 下限金利が3.1%と、ノンバンク系の中では比較的低金利!

- 上限金利は18.0%なので初回で長期借入するには不向き

- 上限融資額は1,000万円なので、それ以上の額が必要な方には不向き

【関連記事】

AGビジネスサポート「ビジネスローン」とは?審査は厳しい?申し込みから返済まで解説!

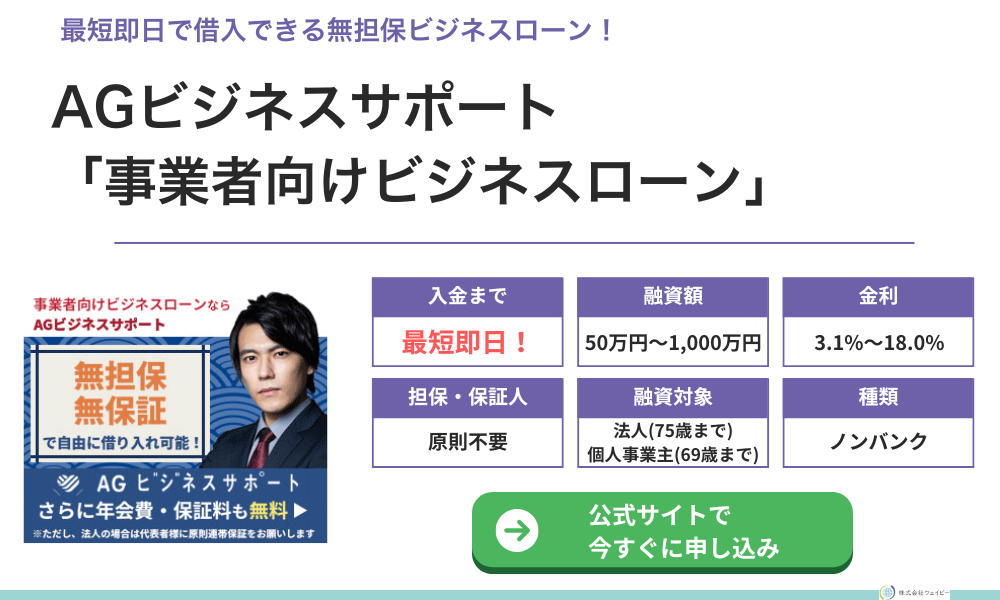

GMOあおぞらネット銀行「あんしんワイド」

融資対象 法人 融資額 10万円〜1,000万円 契約利率

(実質年率)0.9%〜14.0% 貸付方法 極度貸付 担保 不要 保証人 不要 返済方式

返済期間

返済回数約定返済

随時返済申込書類 なし 契約時費用 なし

- 創業すぐで、まだ決算を迎えていない事業者

- ネット銀行を利用するのに抵抗のない事業者

- 決算書や事業計画書の提出が不要なのですぐに借入したい事業者

- 創業間もない法人でも口座を開設して借入できる

- GMOあおぞらネット銀行をこれから開設する法人でも借入できる

- 金利が低く、長期的な借入にも向いている

- 初回借入だと借入限度額が低めになる傾向にある

- 即日では借入できないので今日中に資金が必要な場合は向いていない

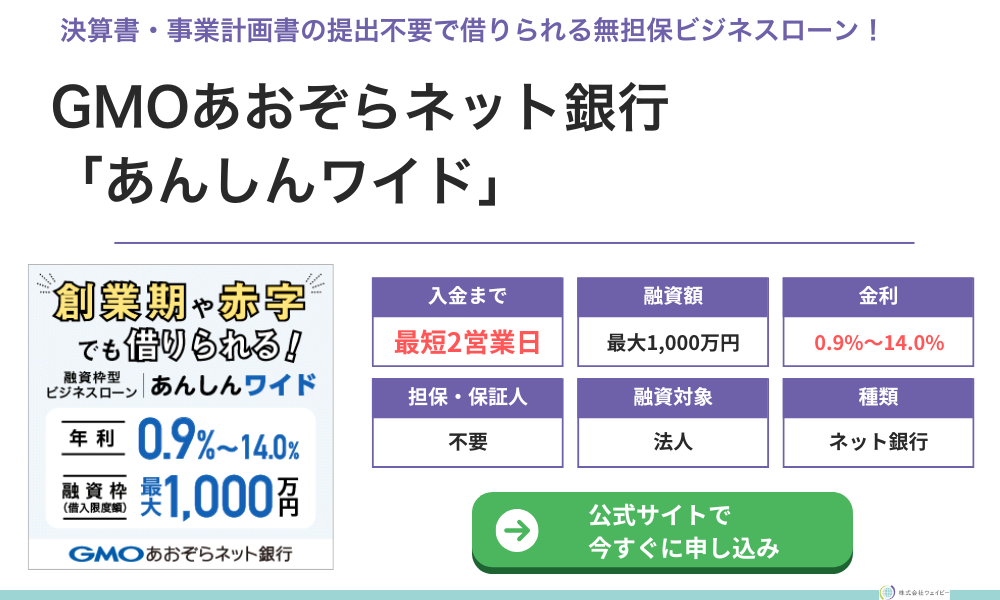

ファンドワン「事業者ローン」

融資対象 法人 融資額 30万円〜500万円 契約利率

(実質年率)10%〜18% 貸付方法 証書貸付 担保 不要 保証人 不要 返済方式

返済期間

返済回数一括返済

元金均等

元利均等申込書類 ・登記簿謄本

・決算書2期分(確定申告書)

・印鑑証明書

・身分証明書(免許証/保険証など)

・納税証明書

・その他必要書類契約時費用 ー

- 銀行融資を断られてしまった中小企業

- 少額を短期で借入したい方

- 税金滞納を解消したい方

- そもそもどのような資金調達をすればいいか分からない方

- 融資可能額は30万円〜500万円と、幅広い用途に対応できる!

- 無担保・無保証なので、不動産を持っていない方でも借入できる!

- スタッフが最適なローン商品や返済方法を提案してくれるので、気軽に問い合わせができる!

- 早い時間に申し込めば最短即日で融資を受けられる!

- 利率は10.0%〜18.0%なので、長期借入だと利息が増えてしまうので不向き

- 借入可能額は500万円までなので、それ以上の金額が必要な方には不向き

- 少額借入では利率が高く返済期限も1年と短い

アクト・ウィル「信用保証融資」

融資対象 法人 融資額 500万円 契約利率

(実質年率)10.0%〜20.0% 貸付方法 証書貸付 担保 不要 保証人 場合により必要 返済方式

返済期間

返済回数元金一括返済:2〜12回

元利均等返済:2〜60回申込書類 ・代表者の本人確認書類

・決済報告書の一部

損益計算書、売掛金、買掛金内訳書など契約時費用 印紙代(実費)

- 他の金融機関で融資を断られてしまった事業者

- 運転資金を少し借入したい方

- 早急に債務の返済をしなければいけない事業者

- 借入の要望を伝えることで、経験豊富なスタッフがプランを提案してくれる

- 運転資金・当座決済資金・仕入れ資金・税金支払いなど、幅広い用途で利用できる

- 無担保融資以外にも、不動産・有価証券・商業手形などを担保にした融資もある

- 年商 5,000万円以上の法人が対象なので小規模の会社は借入できない

- 少額借入の場合は金利が高くなるので注意

Carent「キャレント スーパーローン」

融資対象 法人 融資額 1万円〜500万円 契約利率

(実質年率)・利用限度額100万円以上

→7.8%〜15.0%

・利用限度額100万円未満

→13.0%〜18.0%貸付方法 証書貸付 担保 不要 保証人 原則不要 返済方式

返済期間

返済回数元金均等返済

最長120ヶ月申込書類 ・本人確認書類(免許証・保険証)

・登記事項証明書

など契約時費用 ー

- 100万円以上の借入をしたい事業者

- 今日明日で資金が必要な事業者

- 不動産や株式など担保になるものを持っている事業者

- 100万円以上の借入限度額を設定すると金利が低くなる

- 14時までに申し込めば最短で本日中に振込をしてくれる

- 来店不要でオンライン完結で借入できるので全国どこの事業者でも申し込める

- 不動産か株式を担保にするため、それらを所有していない事業者には向いていない

- オンライン完結での申し込み・借入なので、スマホに慣れていない方は時間がかかる

オージェイ「無担保融資」

融資対象 法人

個人事業主融資額 30万円~1億円 契約利率

(実質年率)10.0%~18.0% 貸付方法 証書貸付 担保 不要 保証人 原則不要

※法人の場合は代表者が連帯保証返済方式

返済期間

返済回数一括返済

元金均等返済

元利均等返済

自由返済

1ヶ月〜60ヶ月

1回〜60回申込書類 ・登記簿謄本

・決算書2期分/確定申告書2年分

・印鑑証明

・代表者の身分証明書

・納税証明書 など契約時費用 印紙代(実費)

- 創業間もなく、銀行の融資を受けにくい事業者

- 1ヶ月〜数ヶ月の短期間、つなぎ資金として借入したい事業者

- 不動産、車、売掛債権などの担保になるものを所有している事業者

- 最短で即日の融資に対応している

- 創業間もない会社や営業年数が短い会社でも申し込める

- 最短1ヶ月での一括返済もできる

- 来店または担当者訪問があるので、オンライン完結での借入はできない

- 貸付利率が10%~18%と高めなので、長期間の借入をすると利息が膨らみやすい

いつも「ビジネスローン」

融資対象 法人

個人事業主融資額 1万円~500万円 契約利率

(実質年率)年4.8%~18.0% 貸付方法 証書貸付 担保 不要 保証人 原則不要 返済方式

返済期間

返済回数元利均等返済 申込書類 本人確認書類

決算書1期分

商業登記簿謄本

確定申告書(個人事業主)

事業内容確認書 など契約時費用 印紙代(実費)

- 短期で少額の事業資金を借り入れたい方

- スピーディーに資金を借りたい方

- 1万円からの少額を融資してもらえる

- PayPay銀行利用者は24時間いつでも借りられる

- 郵送物は一切ないので借入が知られにくい

- 契約書類を紙で印刷してFAXかメールで送信する必要がある

- 返済方法は元利均等返済方式のみ

デイリーキャッシング「ビジネスローン」

融資対象 法人

個人事業主融資額 200万円〜5,000万円 契約利率

(実質年率)5.2%~14.5% 貸付方法 証書貸付 担保 原則不要 保証人 原則不要 返済方式

返済期間

返済回数元利均等 自由返済

最長30年

36~360回申込書類 ・本人確認書類

・決算書2期分

・法人登記簿 など契約時費用 ー

- まとまった資金を借入して設備投資や広告出稿をしたい事業者

- 低金利で長く借入しておきたい事業主

- 無担保で借入したい個人事業主

- 借入可能額が200万円〜5,000万円と幅広く、様々な用途で利用可能

- 支払い期間が最長30年なので無理なく返済できる

- ノンバンクのビジネスローンの中では金利が低め

- 最低借入額が200万円なので、少額を借りたい方には不向き

- 返済回数が最低3年(36回)なのですぐに返済したい方には不向き

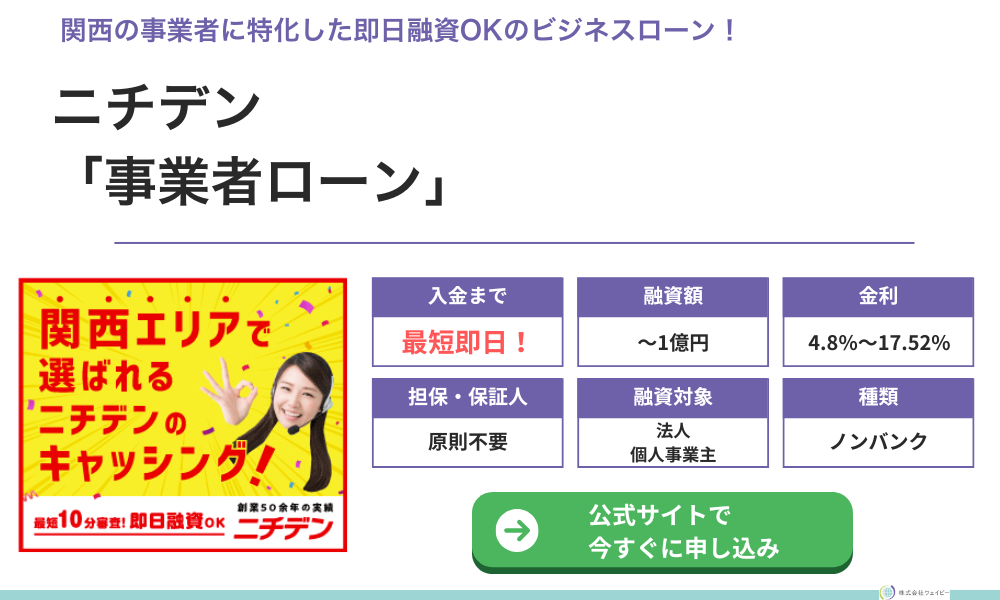

ニチデン「事業者ローン」

融資対象 法人

個人事業主融資額 1億円まで 契約利率

(実質年率)4.8%~17.52% 貸付方法 証書貸付 担保 原則不要 保証人 原則不要

※法人の場合は代表者が連帯保証返済方式

返済期間

返済回数元金一括払・元利均等払・ボーナス併用返済

元金据置自由返済

1ヶ月~240ヶ月

1~240回申込書類 ・本人確認書類

・決算書類/確定申告書類

・事業計画書

・資金計画書 など契約時費用 ー

- 関西で事業を営んでいる事業者

- 総量規制を超えて大きく借り入れしたい個人事業主

- つなぎ資金として一時的に借り入れしたい事業主

- 銀行や信金の融資審査に落ちてしまっても申し込み可能

- 最大1億円の融資が可能でまとまった金額を借り入れたい時に便利

- 審査が最短10分、融資が最短即日と、とてもスピーディーに借りられる

- 関西以外の会社は申し込みできない

- 借り入れ金額によっては担保が必要になることもある

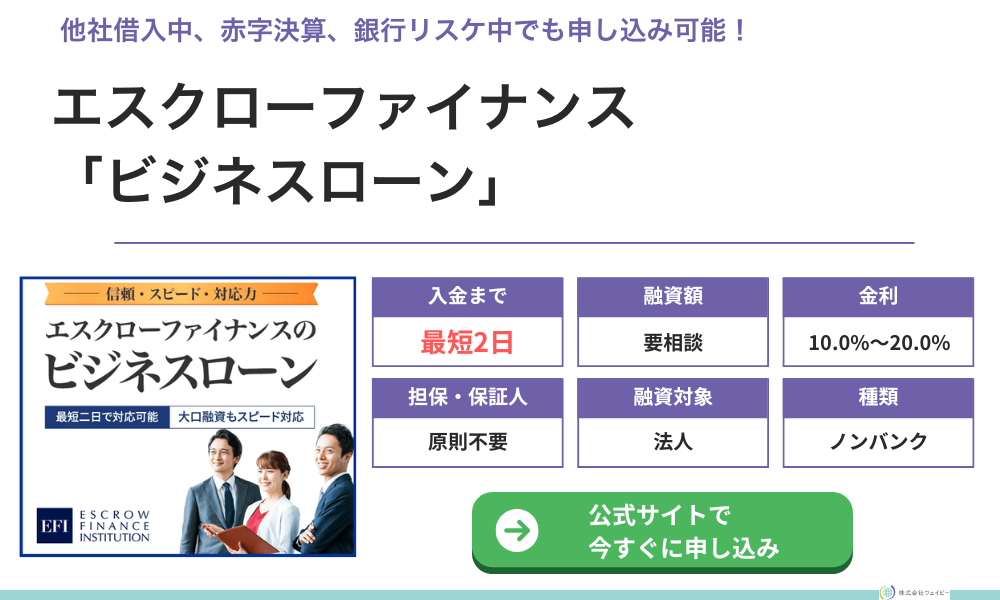

エスクローファイナンス「ビジネスローン」

- 最短2日で融資をしてくれるので、急な資金問題にも対応できる

- 赤字決算の会社や銀行リスケ中の会社でも柔軟に審査をしてくれる

- 会社の状況を見て専門家が適切な融資のアドバイスをしてくれる

- 法人専用なので個人事業主の申込はできない

- 返済方法は一括返済か元金均等返済のみ

エスクローファイナンスは「赤字決算の会社もOK」「他社借入中の会社もOK」と柔軟な審査をしてくれるビジネスローンです。

ノンバンクなので銀行融資や信用保証付き融資の審査が不安な方でも審査に通る可能性は十分あります。

| 融資対象 | 法人 |

|---|---|

| 融資額 | 要相談 |

| 契約利率 (実質年率) | 6.8%〜18.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 返済方式 返済期間 返済回数 | 一括返済 元利均等方式 3ヶ月〜36ヶ月 |

| 申込書類 | ・代表者の本人確認書類 ・決済報告書の一部 損益計算書、売掛金、買掛金内訳書など |

| 契約時費用 | 印紙代(実費) |

- 他社借入があって銀行融資を断られてしまった事業者

- 銀行リスケ中で銀行からの追加融資を見込めない事業者

- 急ぎで資金が必要な事業者

審査が甘いビジネスローンの特徴

審査が甘いビジネスローンを選ぶときは、下記3つの特徴があるビジネスローンを選びましょう。

特に「ノンバンクや消費者金融系のビジネスローン」は審査が甘い傾向があるためおすすめです。

- ノンバンク・消費者金融系の業者が扱うビジネスローン

- ネット銀行のビジネスローン

- 赤字決算・創業1年未満でも申込可能なビジネスローン

| ビジネスローンの種類 | 審査が甘い理由 |

|---|---|

| ノンバンク、消費者金融系のビジネスローン | ・独自の審査基準がある ・保証会社の二重審査がない ・金利が高い |

| ネット銀行系のビジネスローン | ・決算書不要な場合もある ・法人口座の取引履歴のみで申し込める |

| 赤字決算、創業1年未満でも 申込可能なビジネスローン |

・独自の審査基準がある ・少額融資で高金利 ・大手が融資できない顧客層がターゲット |

「独自の審査基準を設けている」「金利が高い」など、審査が甘いビジネスローンには共通する特徴があります。

焦って手あたり次第に多くのビジネスローンを検討するより、上記の特徴があるビジネスローンを探しましょう。

ノンバンク・消費者金融系のビジネスローンは審査に通りやすい

ノンバンク・消費者金融系のビジネスローンは下記の特徴があるため、審査に通りやすくなっています。

- 独自の審査基準がある

- 保証会社の二重審査がない

- 金利が高い

独自の審査基準を設けているビジネスローンは、金融機関のような厳しい審査や保証会社との二重審査がないため、柔軟な審査を行う傾向があります。

ノンバンクのビジネスローンの中には、決算書を提出する必要がないなど簡単な手続きで申し込めるローンもあり、急ぎで資金調達をしたい事業者におすすめです。

また、ノンバンクや消費者金融のビジネスローンは金利が高く設定されており、当初から貸し倒れリスクを見込んでいることも審査が甘い理由のひとつです。

銀行は貸し倒れリスクを厳しく見るため、厳正な審査を実施して返済能力の高い事業者だけに低金利で融資をします。

金利手数料が低いため利益は少ないですが、貸し倒れも少ないため銀行は最終的に利益を出せるようになっているのです。

一方、ノンバンクは銀行の審査に落ちた事業者などもターゲットにしているため、審査を甘くする一方で貸し倒れリスクを補完する目的で金利手数料も高く設定しています。

審査が甘いビジネスローンを探しているなら、できるだけ金利が高いローンを選ぶといいでしょう。

ただし、金利が高いローンを長期間利用すると経営を圧迫しかねません。可能な限り短期で返済するよう心がけましょう。

ネット銀行系のビジネスローンは法人口座を開設すると利用できる

ネット銀行系のビジネスローンのなかには、決算書や事業計画書が不要で「ローンを提供する銀行の取引履歴」だけが申込条件になっているローンがあります。

決算書などが不要で法人口座の取引履歴だけで申し込めるのは、入出金履歴を見ればおおよその経営状況がわかるからです。

例えば、GMOあおぞらネット銀行が提供する「融資枠型ビジネスローン|あんしんワイド」は、公式サイトでも「取引明細だけで審査可能」と公言しています。

創業初年度から利用可能

当社or他行口座の2カ月分の入出金データで審査

ただし、ネット銀行のビジネスローンは法人口座開設が必要となるため、個人事業主の利用はできません。

また、当然ながら入出金履歴で「収支が悪い」「返済余力がない」と判断されると、審査通過が見送られる可能性もあります。

赤字決算や創業1年未満でも申し込みが可能なビジネスローンは独自審査で甘めな傾向

ビジネスローンのなかでも、「赤字決算」や「創業から1年未満」など、メガバンクでは融資できない顧客層をターゲットにしているローンは、比較的審査が甘い傾向があります。

銀行が扱うビジネスローンは「2期以上の決算書」が必要で、赤字だと審査通過できないケースがほとんどです。

「赤字でも申込可能」「創業1年未満でも申込可能」としているビジネスローンは、銀行の審査に落ちてしまった事業者をターゲットにしています。

さらに、赤字でも申し込めるノンバンクのビジネスローンは審査スピードも早く、即日融資が受けられる可能性が高いのも特徴です。

「審査が甘いビジネスローンを探している」「今日中に資金を調達しなければいけない」など切羽詰まっている状況なら、赤字や創業1年未満の事業者を対象にしているビジネスローンから検討しましょう。

ビジネスローンの審査に通りやすくする方法

ビジネスローンの審査通過率を高めるのには、いくつかのコツがあります。特に「赤字経営になっている」「決算書が提出できない」など審査に不利な状況があるなら、下記4つのコツを意識しましょう。

- 柔軟な独自審査を取り入れているビジネスローンを選ぶ

- 土地や建物などを持っている場合は不動産を担保にする

- 資金用途を明確にし、必要最小限の金額で申し込む

- 事業計画や返済計画は現実的な内容にする

柔軟な独自審査を取り入れているビジネスローンを選ぶ

柔軟な独自審査を取り入れているビジネスローンを選べば、審査通過率を上げられます。

「独自の審査基準」とは、ノンバンクや消費者金融だけで融資可否を判断できる基準のことです。

一方で、銀行や信用金庫などのビジネスローンでは複雑な審査基準が設けられていて、保証会社と金融機関の「二重審査」を通過しないと融資が受けられない可能性もあります。

下記は、独自審査基準を取り入れている「AGビジネスサポートの事業者向けビジネスローン」と「りそな銀行のビジネスローン」を比較した表です。

申込条件を比較するとわかりますが、りそな銀行のビジネスローンは申込条件が複雑で、保証会社の審査などが必要になっていることがわかります。

【ノンバンクと銀行のビジネスローン 申込条件の比較】

| 審査基準 | サービス名 | 申込条件 |

|---|---|---|

| AGビジネスサポート 「事業者向けビジネスローン」 |

独自の審査基準 審査は甘め |

・法人または個人事業主であること ・法人は75歳まで、個人事業主は69歳までであること |

| りそなビジネスローン 「活動力」 |

厳格な審査基準 審査は厳しい |

・りそなグループと融資取引がないこと ・アイフル株式会社の保証が受けられること ・信用保証協会利用対象業種であること ・連帯保証人(法人代表者)、借入人(個人事業主)の借入申込時の年齢が満20歳以上69歳以下であること ・手形交換所または電子債権記録機関の取引停止処分を受けていないこと ・日本国籍以外の場合は、永住者または特別永住者であること |

AGビジネスサポート「ビジネスローン(事業者向けビジネスローン)」

りそなビジネスローン「りそなビジネスローン「活動力」」

審査通過率を上げたいなら、「利用条件がシンプルで少ない」「申し込みやすく間口が広い」といった特徴があるビジネスローンを選びましょう。

土地や建物などを持っている場合は不動産を担保にする

土地や建物などの資産を所有している場合は、不動産担保ローンを選ぶと審査に通りやすくなります。

なぜなら、事業者に返済能力がなくても担保として差し出した不動産に担保価値があるなら、「貸し倒れリスクが低い」と判断してもらえるからです。

担保とは、ローンの返済が困難になった際に返済の代わりとして差し出す資産のことです。

一般的には建物より土地が評価されやすく、路線価などを参考にして評価が高いと判断されると、高額融資が受けられる場合もあります。

また、不動産担保ローンでは「抵当権の順番」も重要なポイントです。

「抵当権の順番」とは、担保設定をしている金融機関や貸金業者が優先的に売却益を得られる優先順位のことです。

例えば、同じ不動産に「1番抵当権=A銀行」「2番抵当権=ローン会社B」という場合で考えてみます。

この場合、ローン利用者が返済不能になって不動産が競売にかけられると、売却益を優先して得られるのはA銀行です。

そのため、不動産担保ローンを提供する金融機関のなかには「すでに抵当権が設定されている不動産は融資不可」と判断する場合もあります。

その点、ノンバンクが扱うビジネスローンは「2番抵当権でも融資可能」としているケースがほとんどです。

抵当順位が低いと、不動産担保を設定しても債務の回収ができない可能性があります。

しかし、審査の甘いビジネスローンでは「貸し倒れリスクを想定して金利を高めに設定している」「債権回収に自信がある」などの理由で抵当順位を問わないケースもあるのです。

なかには、法人や代表者個人が保有している不動産ではなく、家族や親族が保有している不動産を担保に融資が受けられるビジネスローンもあります。

Q 銀行の設定が入っていても問題ないか。

A 問題ありません。第2番順位以下でも検討可能です。Q 自分名義ではない不動産でも融資可能か。

A 問題ありません。物件所有者様の担保提供と連帯保証が、原則必要となります。

ビジネスローンで借り入れた資金の用途を明確にし、必要最小限の金額で申し込む

借入額は低いほど審査通過ハードルが低くなるため、ビジネスローンを利用するときは、必要最小限の金額で申し込みましょう。

借入金額が高くなると保証人や担保を求められることも多く、審査通過ハードルも上がります。

公式サイトなどで「担保や保証人は不要です」と書かれているビジネスローンでも、条件欄をよく見ると「審査の状況次第では保証人をお願いする場合があります」など注釈が設けられている場合があります。

特に個人事業主の場合は、返済能力が厳しく審査されるため過剰な申込額は控えましょう。

高額融資を申し込むと審査に時間がかかるため、必要最小限の金額で申し込むのがポイントです。

また、必要最小限の金額を算出するには、事業計画書を作り「どのような目的でいくら必要なのか?」「いつまでに返済できるのか?」などを具体的に説明できるよう準備しておくことも重要です。

事業計画や返済計画は現実的な内容にする

審査では、経営者の金銭感覚や事業の実現性が問われます。そのため、事業計画や返済計画を作る際は現実的な内容で作成しましょう。

ビジネスローンの審査は、申し込み内容を元に自動で信用調査を行うケースが多いですが、審査担当者が人の目で行う部分もあります。

審査担当者が事業計画書や返済計画に目を通した際、納得感のある計画であれば審査通過率もアップします。

- 過剰な売上計画(具体的な根拠無しに毎年20%以上の成長を続ける計画など)

- リスクを考えていない計画(競合他社や市場飽和のリスクなどを考慮していない)

- 経費を著しく低く見ている(人件費や仕入費などの費用計画が過少)

- 無計画な資金調達(非現実的な資本投入や長期借入の計画など)

また、現実的な事業計画や返済計画は、ビジネスローンを借りる場面だけではなく、返済がスタートしたあとも役に立ちます。

返済途中では、定期的に計画書通りに事業が進んでいるかを確認し、計画に乖離があるようなら軌道修正していきましょう。

事業計画書や返済計画書を作成するときは、下記の公的機関のアドバイスや資料も参考になります。

審査が甘いノンバンクのビジネスローンは最短即日で借入できる

審査が甘いノンバンク系のビジネスローンは、最短即日での借入が可能です。

銀行系のビジネスローンでは、申し込みから借入まで1〜2週間かかりますが、ノンバンク系であれば急ぎの融資にも対応できます。

ノンバンク系のビジネスローンが最短即日借入に対応している理由や、即日でお金を借りるためのコツなどを詳しく見ていきましょう。

ノンバンクの無担保ビジネスローンであれば最短即日での入金に対応している会社もある

ノンバンク系の無担保ビジネスローンであれば、最短即日での融資が可能です。

例えば、ノンバンク系ビジネスローンのAGビジネスサポート「事業者向けビジネスローン」は、最短即日融資に対応しています。

- 独自の審査システムを導入している

- 銀行のように厳格な審査基準がなく保証会社の審査が不要

- 決算書や事業計画書など、複雑な書類が不要で審査過程が少ない

- 銀行で断られた事業者などをターゲットにしている

特に「決算書や事業計画書の提出がないノンバンクの無担保型ビジネスローン」は、融資までのスピードが早い傾向があります。

なぜなら「人の手による審査過程」を省けるからです。

決算書や事業計画書が必要だと、審査担当者が書類の内容や現実性などをチェックし、審査結果が出るまで1週間以上かかる場合があります。

一方、決算書などの書類提出が不要なローンは、コンピューターが信用情報機関のデータを自動的に照会し、スコアリング※によって瞬時に審査結果を出します。

ノンバンクのビジネスローンでも複雑な書類を要求されることもあるため、即日借りたいなら公式サイトや電話で必要書類を確認し、必要書類が少ないビジネスローンに申し込みましょう。

※スコアリングとは……収入や年齢、事業の成長性など、法人や代表者の属性を点数化する仕組みのこと。審査通過できる点数は業者や金融機関によって違うが点数が高いほど審査通過率は上がる

Web上で書類を提出できるオンライン完結のビジネスローンを選ぶ

最短即日で融資を受けたいなら、Web上で書類提出ができるオンライン完結型のビジネスローンを選びましょう。

ビジネスローンの申込に必要な書類は、郵送やファックスで送信する方法と、Web上で提出する方法の2パターンがあります。

特に郵送だと書類が届くまで2日程度かかってしまうため、融資までに時間がかかります。

確実に即日融資を受けたい場合は、Web上で書類を提出できるオンライン完結のサービスを選びましょう。

ただし、書類をWebで提出する場合は「必要な部分が撮影されていない」「手ブレやスキャナーのミスで文字が見えない」など書類不備が出ないように注意しましょう。

当日中に審査・入金が完了するように、できるだけ早い時間に申し込む

即日融資を受けたい場合は、審査や入金にかかる時間を考慮して、できるだけ早い時間に申し込みを済ませましょう。

基本的にビジネスローンの審査は営業時間内に行われるため、営業終了間際の遅い時間に申し込むと、翌日の審査に回される可能性があります。

また、審査が混みあっている状況だと融資までにさらに時間を要してしまうかもしれません。

「いつまでに申し込めば即日融資が受けられるか?」という点について、編集部にてAGビジネスサポートに問い合わせてみました。

下記がその結果ですが、最短即日融資可能としているAGビジネスサポートでも融資までに1週間かかることがわかりました。

融資を急いでいるなら、いきなり手続きを始めるのではなく、事前に「即日融資が可能か?」を問い合わせておくと安心です。

【AGビジネスサポートへの確認結果】

◆編集部「事業資金融資を急いでいるのですが、何時までに申し込めば即日融資してもらえますか?」

◆AGビジネスサポート「大変申し訳ございません。ただいま審査が混みあっており、1週間程度時間を頂いております」

また、ノンバンクのビジネスローンでも、土日祝が休みの業者は多いため注意が必要です。

土日祝に急ぎで借りたいなら、消費者金融の自営者ローンを検討しましょう。

例えば、「レイクdeビジネス」であれば、自動契約機で19:30(日曜日は19:00)までの申込で即日借入も可能です。

提出書類は不備なく揃え、スムーズに審査が進むようにする

申し込み時に提出する書類は不備なく揃えて、スムーズに審査が進むようにしましょう。

書類が揃っていなかったり記載内容にミスなどがあったりすると、審査完了までの時間が長くなってしまいます。

申し込みの際は、必要書類もよく確認して書類の提出漏れが出ないようにし、内容も正確に記入しましょう。

例えば、AGビジネスサポートでは、以下の書類の提出が必要です。

- 代表者の本人確認書類

- 決算書

書類の不備で多いのは「単純な記入ミス」です。年商などの数字の記入ミスがあると、場合によっては虚偽と疑われて審査に落ちるかもしれません。

また、書類をメールで送る際は「メールアドレスの間違い」に注意しましょう。

個人情報が漏れてしまうリスクもあります。メールアドレスを第三者で確認するなど、慎重に手続きすることが大切です。

申し込みができたらビジネスローン会社に電話して急いでいることを伝える

より確実に即日融資を受けたい場合は、申し込み完了後にビジネスローン会社に電話をして「審査を急いで欲しい」と伝えましょう。

電話口で「1日でも早く資金が必要なので、できるだけ早く融資をお願いします」と伝えると、柔軟に審査をしてくれるビジネスローンもあります。

場合によっては、審査の順番を早めてくれるかもしれません。

ビジネスローンは銀行プロパー融資や信用保証付き融資よりも審査が甘く中小企業に人気

ビジネスローンは、銀行プロパー融資や信用保証付き融資よりも審査が甘いため、中小企業に人気の資金調達方法です。

銀行は金利が低いなど貸付条件にメリットがありますが、厳格な審査が行われるため融資まで1ヵ月以上かかる場合があります。

信用保証付き融資は、信用保証協会と銀行の二重審査があるため、即日融資は受けられません。

銀行プロパー融資や信用保証付き融資とビジネスローンとの違い

まず、銀行のプロパー融資や信用保証付き融資、そしてノンバンクが扱うことの多いビジネスローンの違いを見てみましょう。

| 銀行プロパー融資 | 信用保証付き融資 | ノンバンクの ビジネスローン |

|

|---|---|---|---|

| 貸付対象 | 法人のみ (個人事業主が借りられるローンは少ない) |

法人のみ | 法人、個人事業主も可 |

| 融資の条件 | 銀行との長年の取引が必要 保証会社の審査通過も必要 |

信用保証協会と銀行、両方の審査通過が必要 | ノンバンクのみの審査通過で利用可能 |

| 審査基準 | 特に厳しい | 厳しい | 比較的甘い |

| 融資までのスピード | 2週間~1ヵ月 | 1ヵ月~2ヵ月 | 最短即日 |

融資を急ぐなら、審査過程が少なく審査基準も甘いノンバンクがおすすめです。

信用保証協会は、信用保証協会法に基づき、中小企業や小規模事業者の円滑な資金調達を支援することを目的に設立された公的機関です。

J-Net21[中小企業ビジネス支援サイト]「信用保証協会の仕組みと、利用するメリットや留意点について教えてください。」

ビジネスローンは最短即日で借入まで進む

銀行融資では、申込みから融資まで1週間〜1ヶ月かかることが多いですが、ビジネスローンであれば最短即日で借入まで進められます。

| サービス名 | タイプ | 融資までの期間 |

|---|---|---|

| AGビジネスサポート 「事業者向けビジネスローン」 |

ノンバンク | 最短即日 |

| アコム 「ビジネスサポートカードローン」 |

ノンバンク | 最短即日 |

| りそなビジネスローン 「Speed on!」 |

銀行 | 最短3営業日 |

| PayPay銀行 「ビジネスローン」 |

ネット銀行 | 最短5営業日 |

銀行融資では、審査担当者による面談や銀行側での稟議書の作成、決済などのプロセスが必要になるため融資までに時間がかかります。

特に、新規の融資申し込みだと慎重に審査を行うため、審査に1ヵ月以上かかることも珍しくありません。

ノンバンクのビジネスローンであれば、銀行融資のような時間のかかる審査プロセスはなく、申込情報から自動的に審査を行う仕組みが導入されているため、短時間で融資まで進めます。

ビジネスローンは銀行融資と比較して金利が高い

銀行融資の貸付金利は1%~3%程度と低く設定されていますが、ビジネスローンは金利が高いのが特徴です。

「金利が高い」ことは、一定数の貸し倒れリスクを想定している表れでもあります。

| サービス名 | タイプ | 金利 |

|---|---|---|

| AGビジネスサポート 「事業者向けビジネスローン」 |

ノンバンク | 年3.1%〜18.0% |

| アコム 「ビジネスサポートカードローン」 |

ノンバンク | 年12.0%〜18.0% |

| りそなビジネスローン 「Speed on!」 |

銀行 | 年0.95%〜9.15% |

| PayPay銀行 「ビジネスローン」 |

ネット銀行 | 年1.8%〜13.8% |

審査通過率や審査スピードの早さは、金利の高さと比例しています。

金利が高いローンほど簡易的な審査を行うことも多く、融資までのスピードが早いです。

金利が低い銀行融資は貸し倒れリスク対策のために厳格な審査を行います。

早く借りたいなら、「金利」をひとつの基準にしてビジネスローンを選びましょう。

ビジネスローンは金利が高いが借りやすいという口コミも多い

ビジネスローンは金利が高いデメリットがありますが、「借りやすい」「銀行に断られたが融資を受けられた」といった口コミも多く寄せられています。

特に「創業したての会社」や「赤字会社」だと銀行融資を受けるのは難しく、資金繰りに行き詰まることも多いでしょう。

その点、ビジネスローンなら審査に通る可能性が高いため、緊急時の事業資金調達方法として重宝します。

急用でお金が必要だった際に利用しました。まず利点として、審査や借り入れまでのスピードが速く当日に借りることができました。確定申告書が手もとにあればWebで簡潔に済ますことができおすすめです。審査までの仮審査も何項目かを埋めればよいだけの仕様なので面倒な打ち込みはほとんどなかったと記憶しております。私は当日中にどうしてもまとまったお金が必要だったので利用しましたが、金利が17-18%と他社と比較して高めの設定なので返済の見込みがしっかり立っている場合や短期間のうちに返済できるという人にはお勧めできます。

とにかく審査の早さがかなり速くてすぐに借り入れが完了したので大変助かりました。

どうしても運用資金が枯渇している状態であり、支払いが迫っているものがあったのですが、売掛金を基にさっと必要な分を借入することができました。

おおよそ200万円程度の借入でしたが、売掛金もその分多めに担保に入れるような形で提出し、審査に必要なものを申請しただけでこれだけの額を借入がすぐにできたのは驚きです。

その日のうちに入金され、簡単な借り入れができた物なのでとても助かりました。

金利は高めですが、また機会があれば利用したいです。

ビジネスローンの審査に落ちたらより審査の甘いファクタリングがおすすめ

ビジネスローンの審査に落ちた場合は、審査の甘い「ファクタリング」がおすすめです。

ファクタリングとは、売掛債券を支払い期日前に売却する資金調達方法です。

さらに、ファクタリングは融資ではないため、利用社の信用調査は不要で即日融資にも対応しています。

例えば、10月31日が支払い期限の売掛債権がある場合、通常なら10月31日まで入金を待たなければいけません。

一方、ファクタリングを利用すれば、請求書を発行した段階で売掛債権をファクタリング会社に売却し、手数料を支払って現金を手に入れられます。

将来的に受け取れる資金を前倒しで受け取れるため、緊急時の資金調達におすすめです。

ただし、「3社間ファクタリング」を利用すると、取引先にファクタリングの利用を知られる可能性があります。

取引先にファクタリングの利用が知れ渡ると「あの会社は危ない」など、ネガティブな噂が広まるかもしれません。

ファクタリングで資金調達するなら、業者と自社の2社で取引ができる「2社間ファクタリング」を検討しましょう。

審査が甘いビジネスローンによくある質問

最後に、審査が甘いビジネスローンに関するよくある質問をまとめました。

特に「ブラックでも借りられる?」「個人事業主でも利用できる?」といった内容は、誰でも不安に思う内容です。

ブラックでも借りられるビジネスローンはありますか?

ブラックの人が利用できるビジネスローンは少ないでしょう。むしろ審査通過の可能性は低いといえます。

ビジネスローンでは、会社の経営状況だけでなく、代表者個人の信用能力も重視されます。

代表者が過去にクレジットカードやローンの支払いを延滞していたり、債務整理の履歴があったりすると、金融ブラックとして審査に落ちる可能性が高いです。

ただし、明確な審査基準は公開されていないため、軽微な延滞であれば審査に通る可能性もあります。

最終的には申し込んでみないとわからないため、最後まで諦めずにビジネスローンに頼ってみましょう。

また、信用情報に不安があるなら「信用情報の審査がないファクタリング」または「請求書のクレジットカード払い」などを利用し、一時的に資金調達をしたりキャッシュフローを改善したりする方法があります。

特にファクタリングは融資ではなく「債権の買い取り」であるため、代表者自身の信用情報は関係ありません。

個人事業主でもビジネスローンを借りられますか?

個人事業主を対象にしたビジネスローンも数多くあります。

- AGビジネスサポート「事業主向けビジネスローン」

- アコム「ビジネスサポートカードローン(個人事業主向け)」

- PayPay銀行ビジネスローン(個人事業主向け)

- 東京スター銀行「スタークイックビジネスローン」

ただし、個人事業主向けのビジネスローンの場合は、申し込みの際に「確定申告書」の提出が求められます。申し込む際は、昨年度分の確定申告書の控えを準備しておきましょう。

さらに、個人事業主は貸金業者や銀行から「収入が安定していない」「返済能力に乏しい」と見られがちです。

したがって、他社借入がある状態でビジネスローンを利用する際は、一時的に家族や知人などから融資を受けて他社借入を返済しておくと良いでしょう。

個人的な借入や事業費の借入などを含めた「個人の総借入額」を少なくしておくと、審査通過率もアップします。

ビジネスローンでは即日借入することができますか?

主にノンバンク系など一部のビジネスローンなら即日借入も可能です。

例えば、下記のビジネスローンは「即日融資可能」としています。

- AGビジネスサポート「事業主向けビジネスローン」

- ファンドワン「事業者ローン」

- アコム「ビジネスサポートカードローン」

- Carent

ただし、公式サイトで「即日融資可能」としているローンでも、平日の遅い時間(15時以降)や土日祝に申込むと即日融資が受けられないことがあります。

さらに、不動産担保ローンなど審査手続きに時間がかかる場合は、翌営業日以降の融資となるケースもあるため、できるだけ余裕をもって手続きするよう心がけましょう。

個人向けのカードローンとビジネスローンはどう違う?

個人向けカードローンとビジネスローンの違いは以下の通りです。

| 個人向けカードローン | ビジネスローン | |

|---|---|---|

| 貸付対象 | 個人 | 法人や個人事業主 |

| 資金使途 | 自由 (事業資金は利用不可が多い) |

事業性資金 |

| 借入限度額 | 500~800万円程度 | 最大3,000万円程度 |

| 担保・保証人 | なし | 銀行融資は求められることが多い |

| 貸付金利 | 6.0~18.0% | 1.8~18.0% |

| 必要書類 | 本人確認書類 収入証明書 |

決算書 代表者の本人確認書類 事業計画書や返済計画書 |

もっとも大きな違いは「資金使途」でしょう。

個人向けのローンは生活費やレジャー費用に使うのが基本で使途は自由ですが事業資金には使えません。

一方、ビジネスローンは事業のための借り入れなので、基本的には事業資金に限定されるのが一般的です。

審査が甘いビジネスローンまとめ

審査が甘いビジネスローンを探しているなら、下記3つの特徴があるローンを選びましょう。

- ノンバンク系や消費者金融系のビジネスローン

- 赤字決算や創業1年未満でも申し込めるビジネスローン

- 銀行口座の取引履歴を審査項目にしているビジネスローン

審査に通りやすくするためには「不動産を担保にする」「必要最小限の金額で申し込む」「現実的な事業計画や返済計画を立てる」などのコツも重要です。

また、即日融資を受けたい場合には、申し込み内容や提出書類で不備が出ないよう慎重に手続きすることも大切になってきます。

銀行融資に断られても、審査に通りやすい資金調達方法はあります。

資金繰りに困っているなら、審査の甘いビジネスローンやファクタリングなど、さまざまな方法を検討しましょう。

また、開業資金としてビジネスローンを利用したい場合は様々な条件や担保が必要になることもあるので注意しましょう。