「できるだけ早く資金調達したい」「借りやすいビジネスローンを探している」というなら、ノンバンクのビジネスローンがおすすめです。

ノンバンクのビジネスローンは、銀行のプロパー融資と比較して審査が柔軟で、借りやすい特徴があります。

今回は、ビジネスローンの特徴や利用時のメリット、デメリットなどを詳しく見ていきましょう。

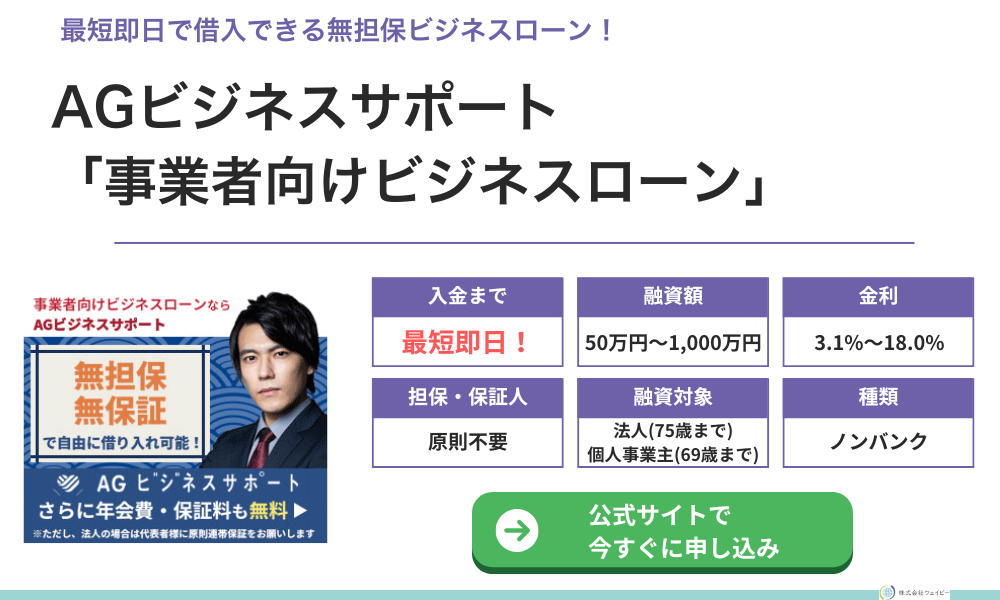

【最短即日・無担保】

AGビジネスサポートの「事業者向けビジネスローン」なら、審査が通れば最高1,000万円を最短即日で借りられます。

銀行融資落ちの事業者や、赤字決算の事業者でも原則無担保・無保証で申込可能となっています!

建設業者・運送業者・町工場・個人事業主の方によく利用されています!

※法人申込の場合は原則代表者が連帯保証

ビジネスローンは主に消費者金融や信販会社が扱う事業者向けローン

ビジネスローンとは、法人や個人事業主向けの事業融資の一つです。

提供しているのは銀行や信用金庫などさまざまですが、一般的にはノンバンクが扱う無担保事業者ローンのことをビジネスローンと呼ぶケースが多いでしょう。

同じ事業融資でも、公庫融資や銀行のプロパー融資と比較すると、ノンバンクのビジネスローンは審査結果が出るのが早く、資金調達を急ぐ事業者には最適です。

ビジネスローンとは

ビジネスローンは、事業資金向け融資の一つで、投機目的以外なら比較的多様な用途に利用できるのが特徴です。

とりわけノンバンクのビジネスローンでは、独自のスコアリングシステムが採用されているため、銀行のような複雑な審査過程を踏まず最短即日融資も可能です。

ただし、ビジネスローンは審査が柔軟な一方で、貸倒リスクを金利でカバーする仕組みになっているため、銀行融資と比較すると金利は高めに設定されています。

借入可能金額も1,000万円以下の場合が多く、大口資金の調達には向いていません。

銀行・信金融資とビジネスローンの違い

銀行や信用金庫の融資と、ビジネスローンの違いについても見ていきましょう。最大の違いは「審査過程や難易度」です。

銀行や信金融資では事業者の信用調査が行われ、そのあと稟議書を作成、続いて本部決裁を得るフローが一般的です。貸倒リスクが低い顧客にしか融資をしないため、金利が低めに設定されています。

ただ、申込から融資までの時間は長く、最短でも1週間以上かかるケースがほとんどです。さらに、返済不能リスクをカバーするために、担保や保証人を求められることも多いでしょう。

一方、ノンバンク系のビジネスローンは、事業概況や信用情報をコンピューターが自動的にスコアリングするため、スピーディーな融資が可能です。

決算資料や担保の有無も見られますが、ほぼデータのみで融資の可否を判断しているため、少ない手間で融資が受けられるのがメリットです。

審査基準の違い

銀行とノンバンクの審査基準の違いは、下記の通りです。銀行では、融資担当者が決算書を精査し、リスクをできるだけ排除する方向で稟議を上げるため、審査基準は高めです。

一方、ノンバンクビジネスローンでは、売上データや信用情報などを自動スコアリングするため、審査のハードルは低く短時間で審査結果が出ます。

【審査基準の比較】

| 銀行、信用金庫融資 | ノンバンクのビジネスローン | |

|---|---|---|

| 審査過程 | 担当者が決算や計画を精査し、稟議書で判断 | スコアリングシステムで判断 |

| 審査スピード | 数週間~1ヵ月程度かかることも多い | 即日~数日で結果が出ることが多い |

| 重視されるポイント | 決算状況、キャッシュフロー、経営者の信用情報・人物像や将来性 | 過去の決算状況や経営者の信用情報 |

| リスク対応 | 徹底的に懸念材料を洗い出し、貸倒を極力防ぐ | 一定の貸倒を想定し、高金利でカバー |

安定した収益があり、返済能力に自信があるなら、銀行や信金融資を検討するのが金利面でも有利です。しかし、多忙な経営者にとっては決算書の準備や細かな説明は面倒です。

書類が十分に揃わない場合や即日資金が必要な状況ばら、ノンバンクビジネスローンを選ぶのが賢明といえます。

担保や保証人の違い

銀行や信金融資では、融資額や事業内容のリスクに応じ、担保や保証人が求められるのが通例です。保証協会の保証など、何らかの形でリスクをコントロールしようとする姿勢が強いため、金額が増えるほど担保の有無が審査結果に大きく影響します。

一方で、ノンバンクビジネスローンは、原則無担保・無保証で借りられる特徴があります。

【担保や保証人の違い】

| 銀行や信用金庫融資 | ノンバンクのビジネスローン | |

|---|---|---|

| 担保や保証人 | 高額融資やリスクが高い融資になると求められることが多い | 無担保、無保証が多い |

| 代表者の保証義務 | 代表者個人が保証人になるよう求められる | 代表者保証なしのケースが多い |

| リスクコントロール | 担保評価や保証人で貸倒を防ぎ金利を抑制 | 高金利と少額融資でリスク回避 |

融資額の違い

ノンバンクのビジネスローンは1,000万円以下の小口融資が多く、銀行融資と比較すると融資額は低めです。一方で、銀行は担保や保証人を取ってでも大きな金額を融資するケースがあり、何千万円や億単位の融資が実行されることもあります。

【融資額の違い】

| 銀行や信用金庫融資 | ノンバンクのビジネスローン | |

|---|---|---|

| 融資限度額 | 数千万円~数億円も可能 | 100万円~1,000万円程度 |

| 資金使途 | 設備投資、運転資金、事業開拓用資金など | 小口資金、短期運転資金など |

| 返済期間 | 5年~10年 | 1~5年程度 |

100万円程度のつなぎ資金や、短期的な経費補填で借りたいなら、ノンバンクのビジネスローンがおすすめです。借入額の規模感と返済期間を考慮しながら、自社の資金ニーズに合った借入先を選ぶといいでしょう。

審査や融資までにかかる時間の違い

ノンバンクビジネスローンの魅力は、「スピーディーな審査」と「融資実行までの早さ」です。

最短即日で申込日に結果が分かる商品や、翌営業日には資金が口座に振り込まれるローンも珍しくありません。

これは、コンピューターが審査を自動で行う「スコアリングシステム」を導入し、人為的な審査手続きを簡素化しているためです。

【審査や融資までにかかる時間の違い】

| 銀行や信用金庫融資 | ノンバンクのビジネスローン | |

|---|---|---|

| 審査期間 | 数週間~1ヵ月程度かかることもある | 即日~数日で完了 |

| 必要書類 | 本人確認書類、決算書、事業計画書、担保関連書類など多数 | 本人確認書類、決算書、確定申告書の控えなど |

| 稟議・決裁手続き | 支店→本部決裁まで必要 | 支店レベルで決済可能 |

ただし、金額が増えたり申込者の信用状況が悪かったりすると、ノンバンクでも審査に時間がかかることがあります。

資金を用意すべきタイミングにより、どちらのビジネスローンを選ぶべきか、慎重に検討しましょう。

金利の違い

ノンバンクのビジネスローンは、5~15%前後の金利を設定しているのが一般的です。

利用者側からすると「金利が高め」と感じるかもしれませんが、短期で返済できれば、それほど負担にはなりません。

【金利の違い】

| 銀行や信用金庫融資 | ノンバンク | |

|---|---|---|

| 貸付金利 | 1~10%程度(例外あり) | 5~15%程度が中心 |

| リスクの見方 | 基本的に貸倒しない前提(そのため金利は低め) | 一定数の貸倒が発生する前提(そのため金利は高め) |

| 金利変動要因 | 市場金利や金融情勢に応じて小刻みに調整する | スコアリング基準の変更や貸倒実績に応じて変動 |

返済計画を立てるうえでは、「元金+利息」の合計を出して、総返済額をシミュレーションしておくことが大切です。

短期で素早く返済できる見通しがあるなら、多少金利が高くてもメリットはあるでしょう。しかし、返済期間が延びるリスクがあるなら、慎重に検討する必要があります。

ノンバンクのビジネスローンで借りるメリット

ノンバンクのビジネスローンにはいくつかのメリットがありますが、最大のメリットは「最短即日で借りられる」という点に尽きるでしょう。

- 最短即日融資も可能

- 事業資金であれば資金使途は自由

- 担保・保証人が不要

- 必要資料が少ない

それぞれ銀行融資と比較しながら、詳しく見ていきたいと思います。

最短即日融資が可能

一つ目のメリットは、融資実行までのスピードが非常に早い点です。午前中にWeb申込を済ませて必要書類をアップロードすると、すぐに審査結果がわかり、当日中に融資が実行される場合もあります。

即日融資が可能なビジネスローンなら、突発的な仕入れや税金の支払など、急ぎの資金調達が必要な時でも頼りになるでしょう。

事業資金であれば資金使途は自由

銀行の事業融資では、資金用途を明確にしないと融資が否決されたり、設備投資資金には担保を求められたりすることがあります。その点、ノンバンクのビジネスローンは「事業に使うお金」であれば、ほぼ用途が自由で、広告費や仕入費用・人件費の支払いなど幅広いニーズに対応できます。

細かい説明や証拠書類の提出を求められることも少なく、申込手続きに時間をかけたくない経営者には好都合です。

担保・保証人が不要

ノンバンクのビジネスローンでは、金利を高めに設定することでリスク対策をとっている商品が多く、担保や保証人が不要なケースがほとんどです。

小規模事業者や創業間もない事業者は、代表者の個人資産がないことも多く、無担保・無保証で借りられるのは大きなメリットといえるでしょう。しかし、保証人なしで借りられる手軽さはあるものの、返済計画が破綻すれば経営が行き詰まるリスクには注意すべきです。

必要資料が少ない

銀行融資であれば、3期分の決算書や事業計画書・保証協会に出す書類など、複数の書類が必要になるケースがほとんどです。

一方で、ノンバンクのビジネスローンは、本人確認書類と決算書、もしくは確定申告書だけで審査が進むことがあり、必要書類が少ないのが大きなメリットといえます。

ただし、書類が少なくても、不備があったり虚偽の申告をしたりすると、融資が否決される場合があります。ノンバンクのビジネスローンで書類提出する際は、間違えやすい点などを事前に確認しておき、不備のないように注意しましょう。

ノンバンクのビジネスローンで借りるデメリット

ノンバンクのビジネスローンは、無担保・無保証で審査が早いなどのメリットがある一方で、「金利が高く返済期間が短い」というデメリットがあります。

- 金利が高い

- 銀行と比較して融資額が少ない

- 今後の銀行融資に影響が出る

短期資金のつなぎとしては好都合でも、金利負担が膨らみやすく、後々資金繰りに影響を及ぼすリスクも否めません。また、将来銀行融資を受けるときに、「ノンバンクでの借入実績」がマイナス評価される場合もあります。

金利が高い

ノンバンクのビジネスローンは5~15%ほどの金利で貸し付けることが多く、銀行融資に比べると金利手数料が高めです。融資期間が短ければ、数%金利が高くても金利手数料の負担は気にならないでしょう。

しかし、返済期間が1年・2年と長くなると、思った以上に利息がかさんでキャッシュフローを圧迫する恐れがあります。

売上が伸び悩んだり、思い通りの利益が出ない場合、金利負担により経営破綻するリスクも考えておかなければいけません。

金利を少しでも抑えたいなら、業況が安定してきた段階で、銀行融資や公的機関の貸付制度で借り換えるのがおすすめです。

ノンバンクのビジネスローンは、あくまで短期・少額の資金確保を目的に使うものです。「長期資金ニーズや設備投資資金には不向き」という点は忘れないようにしましょう。

銀行と比較して融資額が少ない

ノンバンクビジネスローンのほとんどは、100万円~300万円程度の小口資金ニーズに対応するケースがほとんどです。小口資金を調達するには便利なビジネスローンですが、2,000~3,000万円程度の高額資金が必要な事業者には向かないでしょう。

設備投資や事業拡大のための資金が必要なら、公庫融資や助成金、銀行の保証付き融資などがおすすめです。

今後の銀行融資に影響が出る

ノンバンクのビジネスローンで借りた履歴があると、将来銀行融資を申し込む際に「銀行では借りられなかったリスクが高い事業者」という評価を受け、銀行融資の審査に落ちる恐れがあります。

ノンバンクの利用履歴は、完済しても信用情報機関に5年間残り、それを見た銀行の審査担当者は「リスキーな顧客」という先入観を持ってしまうのです。

経営状況が改善し、すでに返済を終えているなら、必ずしも不利になるとは限りません。しかし、ネガティブなイメージを払拭するために、追加資料や納得できる説明を求められるケースも多いでしょう。

また、ノンバンクビジネスローンの借入れが残っている状態で銀行融資に申し込んでも、「月々の返済額に無理がある」と判断され、審査に落ちる可能性が高くなります。

銀行の審査では、「継続的に返済できるか否か?」がチェックされます。将来、銀行融資を利用する予定があるなら、ノンバンクのビジネスローンを使わないか、もしくは少額の借入にとどめておきましょう。

ノンバンクの中でも優良なビジネスローンを選ぶ方法

ノンバンクのビジネスローンといっても、商品を提供している事業者はさまざまです。数あるノンバンクのビジネスローンのなかで、どのような選び方をすれば良いのか、いくつかのポイントを見ていきましょう。

大手消費者金融系を選ぶ

最初に検討したいのが、大手消費者金融系のノンバンクが提供するビジネスローンです。銀行グループの傘下に入っているケースが多く、安心して利用できるでしょう。

中小ノンバンクに比べると、金利を低めに設定している商品もあり、サポート体制も万全です。申込から融資実行までをすべてオンラインで完結できるローンも多く、必要書類もスマホのカメラで撮影しアップロードすれば完了します。

ただし、大手消費者金融系ビジネスローンの審査は、若干厳しい面があり、売上実績や営業年数など最低限の条件を満たさないと借りられないことがあります。いずれにしても、違法業者かどうか心配せずに申し込める点は、大手ならではのメリットといえるでしょう。

正規の貸金業登録をしている業者を選ぶ

安心できる業者を選びたいなら、契約書や広告に記載されている登録番号(都道府県知事または財務局長の登録)を確かめましょう。

自治体や財務局の公式サイトで登録番号を検索すれば、正規の貸金業者かどうかがわかります。

許可を得て営業している貸金業者なら、貸金業法に則って運営しているため、違法な金利で貸し付けたり、高圧的な取り立てに遭ったりすることなく安心です。

利用者の口コミ・評判を調べる

口コミを調べて、信頼できそうなビジネスローンを選ぶ方法もいいでしょう。大手ノンバンクのビジネスローンであれば、ネットに利用者の口コミが掲載されているため、融資スピードや担当者の対応などの評判がすぐにわかります。

ただし、口コミは個人の感想であり事実が保証されているわけではありません。中には宣伝目的のものや、競合他社による悪評が混じっているケースも考えられます。複数の情報源をチェックし、メリットやデメリットを見ながら慎重に判断しましょう。

必ず借りれるビジネスローンは違法業者の可能性が高い

「審査不要」「絶対に借りられる」といった広告を出している業者は、違法業者の可能性が高いため利用してはいけません。貸金業法第16条では「過度に借入れが容易であることを強調する表示や説明」を禁止しており「ブラックでも無条件で貸せる」などと広告を出している業者は、ほぼ違法業者です。

このような違法業者を利用すると、金利制限を超えた高金利で契約させられたり、暴力的な取り立てを受けたりするリスクが高いため、絶対に問い合わせなどもしないよう注意しましょう。

ノンバンク系ビジネスローンのおすすめ5選

ノンバンク系のビジネスローンは全国に多数あり、信販会社が出している商品から大手・中小消費者金融が出している商品まで多岐に渡ります。

AGビジネスサポート|最短即日で融資が受けられる

| 融資対象 | 法人(75歳まで) 個人事業主(69歳まで) |

|---|---|

| 融資額 | 50万円〜1,000万円 |

| 契約利率 (実質年率) | 3.1%〜18.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 原則不要 ※法人の場合は代表者が連帯保証 |

| 返済方式 返済期間 返済回数 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) |

| 申込書類 | 【法人】 ・代表者の本人確認書類 ・決算書 ・その他必要書類 【個人事業主】 ・本人確認書類 ・確定申告書 ・AGビジネスサポート 所定の事業内容確認書 ・その他必要書類 |

| 契約時費用 | 印紙代(実費) |

- 今日明日にでも緊急で資金が必要な事業者

- 赤字決算や開業すぐなど、財務面で不安のある事業者

- 返済見込みがあり、短期で借入予定の事業者

AGビジネスサポート「事業者ローン」は大手消費者金融のアイフル系列が取り扱っている、消費者金融系のビジネスローンです。

消費者金融系というと金利が高いイメージがありますが、AGビジネスサポートのビジネスローンは下限金利が3.1%と、ノンバンク系のビジネスローンにしてはかなり低めに設定されています。

また、独自審査を採用しており、銀行融資や銀行のビジネスローンの審査におちた方でも申し込み可能で柔軟に対応してくれる可能性が高いといえます。

借入限度額は50万円〜1,000万円と大きく、法人だけでなく個人事業主でも借入することができるため、緊急で事業資金が必要になった際でも安心して利用することができます。

- 担保不要で最低でも50万円は借入できる!

- 最短即日での融資が可能なので緊急時に役立つ!

- ノンバンク系なので審査が比較的緩い!

- 事業拡大資金や決算時の一時費用など、使途は比較的自由!

- 下限金利が3.1%と、ノンバンク系の中では比較的低金利!

- 上限金利は18.0%なので初回で長期借入するには不向き

- 上限融資額は1,000万円なので、それ以上の額が必要な方には不向き

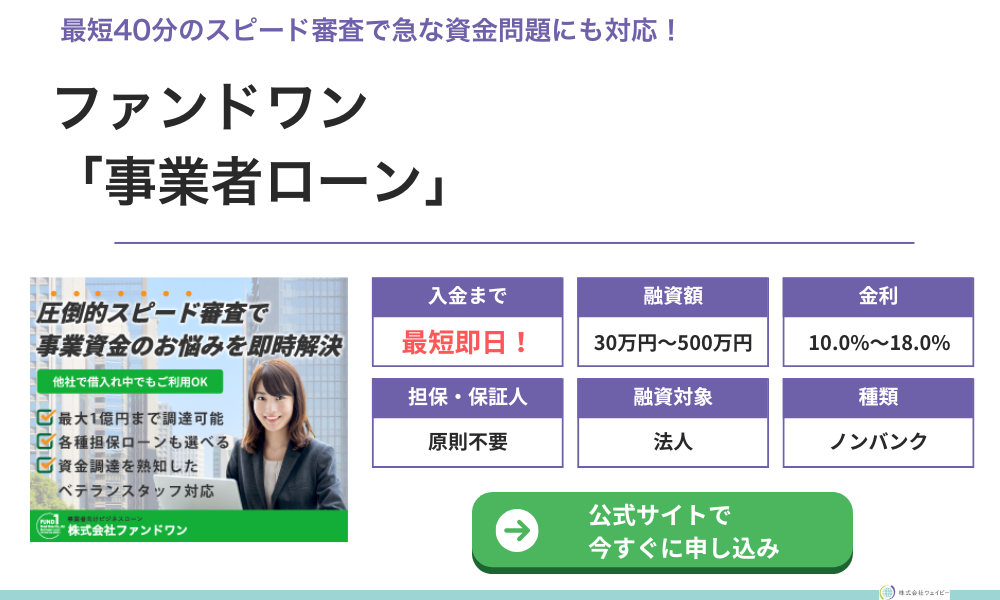

ファンドワン「事業者ローン」

| 融資対象 | 法人 |

|---|---|

| 融資額 | 30万円〜500万円 |

| 契約利率 (実質年率) | 10%〜18% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 返済方式 返済期間 返済回数 | 一括返済 元金均等 元利均等 |

| 申込書類 | ・登記簿謄本 ・決算書2期分(確定申告書) ・印鑑証明書 ・身分証明書(免許証/保険証など) ・納税証明書 ・その他必要書類 |

| 契約時費用 | ー |

- 銀行融資を断られてしまった中小企業

- 少額を短期で借入したい方

- 税金滞納を解消したい方

- そもそもどのような資金調達をすればいいか分からない方

- 融資可能額は30万円〜500万円と、幅広い用途に対応できる!

- 無担保・無保証なので、不動産を持っていない方でも借入できる!

- スタッフが最適なローン商品や返済方法を提案してくれるので、気軽に問い合わせができる!

- 早い時間に申し込めば最短即日で融資を受けられる!

- 利率は10.0%〜18.0%なので、長期借入だと利息が増えてしまうので不向き

- 借入可能額は500万円までなので、それ以上の金額が必要な方には不向き

- 少額借入では利率が高く返済期限も1年と短い

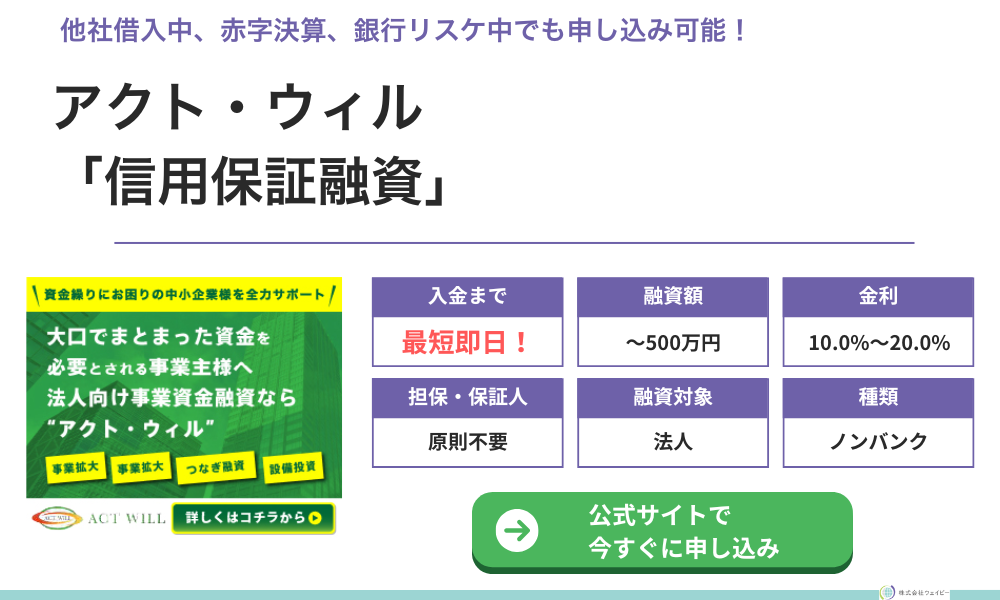

アクト・ウィル「信用保証融資」

| 融資対象 | 法人 |

|---|---|

| 融資額 | 500万円 |

| 契約利率 (実質年率) | 10.0%〜20.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 場合により必要 |

| 返済方式 返済期間 返済回数 | 元金一括返済:2〜12回 元利均等返済:2〜60回 |

| 申込書類 | ・代表者の本人確認書類 ・決済報告書の一部 損益計算書、売掛金、買掛金内訳書など |

| 契約時費用 | 印紙代(実費) |

- 他の金融機関で融資を断られてしまった事業者

- 運転資金を少し借入したい方

- 早急に債務の返済をしなければいけない事業者

- 借入の要望を伝えることで、経験豊富なスタッフがプランを提案してくれる

- 運転資金・当座決済資金・仕入れ資金・税金支払いなど、幅広い用途で利用できる

- 無担保融資以外にも、不動産・有価証券・商業手形などを担保にした融資もある

- 年商 5,000万円以上の法人が対象なので小規模の会社は借入できない

- 少額借入の場合は金利が高くなるので注意

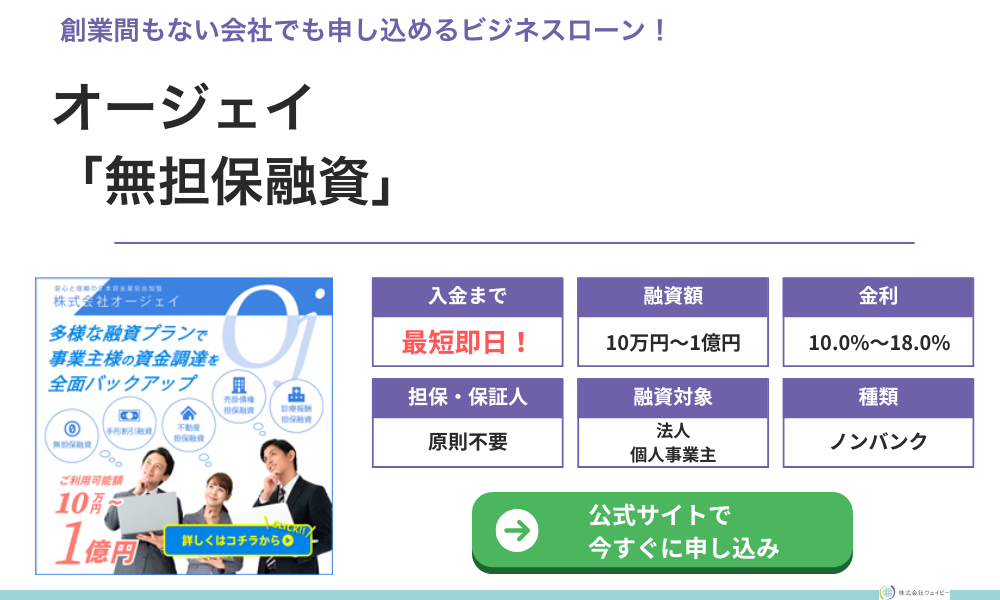

オージェイ「ビジネスローン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 30万円~1億円 |

| 契約利率 (実質年率) | 10.0%~18.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 原則不要 ※法人の場合は代表者が連帯保証 |

| 返済方式 返済期間 返済回数 | 一括返済 元金均等返済 元利均等返済 自由返済 1ヶ月〜60ヶ月 1回〜60回 |

| 申込書類 | ・登記簿謄本 ・決算書2期分/確定申告書2年分 ・印鑑証明 ・代表者の身分証明書 ・納税証明書 など |

| 契約時費用 | 印紙代(実費) |

- 創業間もなく、銀行の融資を受けにくい事業者

- 1ヶ月〜数ヶ月の短期間、つなぎ資金として借入したい事業者

- 不動産、車、売掛債権などの担保になるものを所有している事業者

オージェイは事業融資を専門とするノンバンクの貸金業者で、法人や個人事業主を対象に無担保のビジネスローンを取り扱っています。

利率は10%〜18%と、銀行系ビジネスローンの金利相場からみると少々高めですが、最短即日で融資してくれる点は大きなメリットといえます。

融資額は30万円〜1億円と幅広く対応しており、少しの借入をしたい個人事業主から、一時的に大きな資金が必要な法人まで利用することができます。

無担保のビジネスローンでで1億円まで対応している貸金業者は少なく、先払いが多い建設業・運搬業などの法人にはおすすめのビジネスローンです。

- 最短で即日の融資に対応している

- 創業間もない会社や営業年数が短い会社でも申し込める

- 最短1ヶ月での一括返済もできる

- 来店または担当者訪問があるので、オンライン完結での借入はできない

- 貸付利率が10%~18%と高めなので、長期間の借入をすると利息が膨らみやすい

Carent「キャレント スーパーローン」

| 融資対象 | 法人 |

|---|---|

| 融資額 | 1万円〜500万円 |

| 契約利率 (実質年率) | ・利用限度額100万円以上 →7.8%〜15.0% ・利用限度額100万円未満 →13.0%〜18.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 原則不要 |

| 返済方式 返済期間 返済回数 | 元金均等返済 最長120ヶ月 |

| 申込書類 | ・本人確認書類(免許証・保険証) ・登記事項証明書 など |

| 契約時費用 | ー |

- 100万円以上の借入をしたい事業者

- 今日明日で資金が必要な事業者

- 不動産や株式など担保になるものを持っている事業者

- 100万円以上の借入限度額を設定すると金利が低くなる

- 14時までに申し込めば最短で本日中に振込をしてくれる

- 来店不要でオンライン完結で借入できるので全国どこの事業者でも申し込める

- 不動産か株式を担保にするため、それらを所有していない事業者には向いていない

- オンライン完結での申し込み・借入なので、スマホに慣れていない方は時間がかかる

一部のネット銀行ではプロパー融資ではなくビジネスローンを扱っている

ビジネスローンを扱っているのはノンバンクだけではありません。一部のネット銀行では、低金利で利用できるビジネスローンを取り扱っています。

ネット銀行は店舗がないため運営コストが安く、低金利の商品を数多く提供している特徴があります。

ネット銀行が扱うビジネスローンの特徴

ネット銀行が提供するビジネスローンは、金利や審査基準、融資額などの面で「ノンバンクと銀行の中間的な商品」を数多く提供しています。メガバンクや地方銀行が取り扱うビジネスローンほど金利は低くないものの、ノンバンクよりは安めに設定されているケースがほとんどです。

また、ノンバンクと同じくスコアリングシステムで融資可否を判断しているため、審査もスピーディーです。ただし、審査難易度はノンバンクよりやや厳しい傾向があり、開業後すぐで実績のない事業者や、赤字が続く法人の場合は否決されることも多いでしょう。

銀行のプロパー融資よりネット銀行のビジネスローンで借りるメリット

銀行のプロパー融資は金利が低く、返済期間も長めに設定される一方で、審査が厳しく必要書類も多いという面倒な部分があります。一方で、ネット銀行が扱うビジネスローンの審査スピードはノンバンクとほぼ同じで、金利や融資額の面ではノンバンクより有利なケースがほとんどです。

ネット銀行では、口座の入出金履歴を利用して、融資可否を判断する仕組みを導入しています。既存顧客として一定の取引履歴を積んでいれば審査も早く、好条件で借りられるのもメリットの一つです。

Webですべての手続きが完結する点も、忙しい事業者にとっては大きなメリットといえるでしょう。

個人事業主でもビジネスローンを借りられる?

個人事業主の場合は、法人より信用度が低いと見られることも多く、特に銀行融資では断られるケースがほとんどです。

個人事業主がビジネスローンを利用したいなら、銀行ではなく「ノンバンク系のビジネスローン」を検討しましょう。ノンバンクなら、法人化していない個人事業主や、事業歴の短い事業者でも借りられる可能性があります。

個人事業主が利用できるビジネスローン

個人事業主でも利用可能なビジネスローンを探しているなら、はじめに大手ノンバンクの「事業者向け融資」をチェックしてみましょう。大手ノンバンクなら、創業間もない個人事業主でも借りられる商品が多く、銀行と提携している消費者金融系ノンバンクならサポートも万全です。

一部のネット銀行のビジネスローンでは、個人事業主を対象にしている商品もありますが、審査難易度は高めです。

個人事業主がビジネスローンを利用する時の必要書類

個人事業主がビジネスローンを申し込む場合は、確定申告書など収入を証明する書類が必要です。

【ビジネスローン申込時に必要な書類一覧】

| 必要な書類 | 注意事項 |

|---|---|

| 本人確認書類(運転免許証、マイナンバーカードなど) | ・現住所と申込住所の相違に注意する ・二つの異なる公的身分証明書の提出が求められるケースもある |

| 確定申告書(直近1~2年分) | ・個人事業主としての収入を証明するために必要 |

| 事業計画書(特に新規開業の場合) | ・売上見込やターゲット市場など、将来的に返済が可能かを証明する必要がある |

個人事業主は、提出書類が少ない反面、信用度を証明できないと金利が上がることもあるため、事業の将来性を証明する工夫が必要です。

個人事業主がビジネスローンで借りられる金額や金利

個人事業主のビジネスローンは、法人ほど安定した収益が見込みにくいため、貸し手にとっては「リスクが高い顧客」と見られることも多いでしょう。そのため、借りられる金額は50万~500万円程度、金利は5~18%前後になるケースがほとんどです。

確定申告書で所得が安定していることが確認できれば、金利がやや低めに設定されることもありますが、法人融資と比べると総じて金利は上がります。

事業が軌道に乗り、売上が伸びている局面なら短期で完済して利息を抑えることも可能ですが、売上が思うように上がらず返済が長期化すると、金利負担が重くのしかかります。

返済資金が不足して追加借り入れを繰り返すと、多重債務に陥るリスクも否定できません。

個人事業主がビジネスローンを利用する際は、短期の資金繰り目的のみで借りるなど、計画的な利用を心がけましょう。

ノンバンクのビジネスローンまとめ

ノンバンクのビジネスローンは、審査スピードも早く、急ぎで資金調達をしたい事業者にとっては頼りになる商品の一つです。

ただ、貸倒リスクを見込んで審査を甘くする一方で、リスクをカバーするために高めの金利が設定されています。高額の借入や長期間の返済は経営を圧迫するため、必要以上の借入は控えるよう注意しましょう。