主に中小企業や個人事業主が事業資金を借り入れる際に利用するビジネスローン。

運転資金が足りずに資金繰りに困っているときなど、ビジネスローンは事業運営の大きな手助けとなります。

銀行融資を断られた会社でもノンバンクのビジネスローンなら借入できたという実績もあるので、資金繰りに困ったらビジネスローンも検討してみましょう。

ビジネスローンのおすすめ人気ランキング10選

無担保で借り入れることができ、比較的審査が甘いビジネスローン10選です。

このビジネスローンは基本的に最短即日〜数日で借りられるものなので、緊急で資金が必要になった場合でも安心して利用できます。

- AGビジネスサポート「ビジネスローン」 →最短即日で借入可能!

- GMOあおぞらネット銀行「あんしんワイド」 →最短2営業日で借入可能!

- ファンドワン「事業者ローン」 →審査対応が柔軟

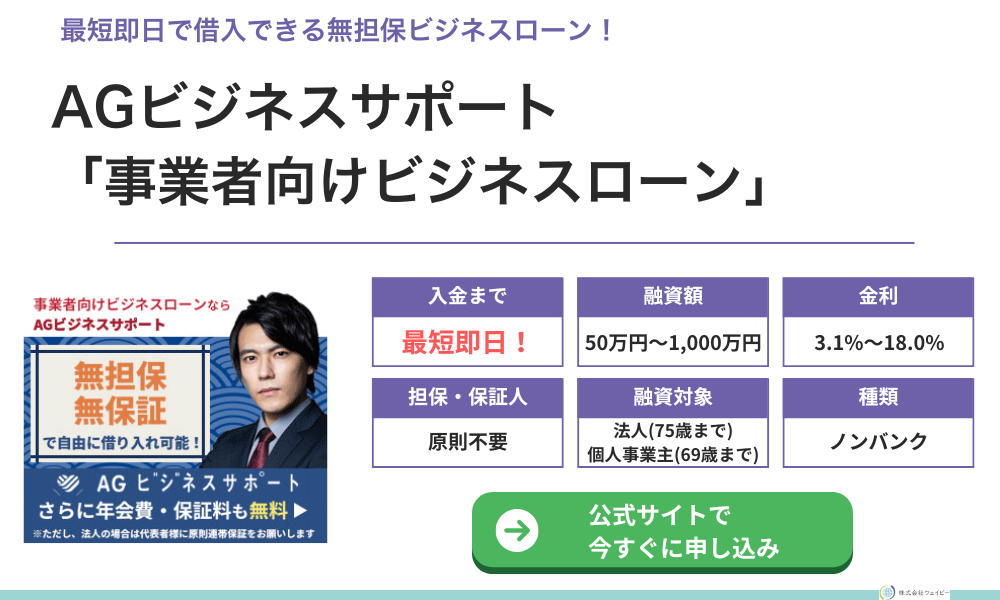

AGビジネスサポート「ビジネスローン」

| 融資対象 | 法人(75歳まで) 個人事業主(69歳まで) |

|---|---|

| 融資額 | 50万円〜1,000万円 |

| 契約利率 (実質年率) | 3.1%〜18.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 原則不要 ※法人の場合は代表者が連帯保証 |

| 返済方式 返済期間 返済回数 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) |

| 申込書類 | 【法人】 ・代表者の本人確認書類 ・決算書 ・その他必要書類 【個人事業主】 ・本人確認書類 ・確定申告書 ・AGビジネスサポート 所定の事業内容確認書 ・その他必要書類 |

| 契約時費用 | 印紙代(実費) |

- 今日明日にでも緊急で資金が必要な事業者

- 赤字決算や開業すぐなど、財務面で不安のある事業者

- 返済見込みがあり、短期で借入予定の事業者

AGビジネスサポートのビジネスローンは最短即日で融資を受けられるビジネスローンで、上限金利は18%と、ノンバンク系のビジネスローンの中では平均的です。

50万円〜1,000万円まで借入れできます。

融資を受ける際には担保不要、さらに保証人も原則不要で申し込みができます。手軽に利用できるので、いざという時、頼りになる存在となるでしょう。

- 担保不要で最低でも50万円は借入できる!

- 最短即日での融資が可能なので緊急時に役立つ!

- ノンバンク系なので審査が比較的緩い!

- 事業拡大資金や決算時の一時費用など、使途は比較的自由!

- 下限金利が3.1%と、ノンバンク系の中では比較的低金利!

- 上限金利は18.0%なので初回で長期借入するには不向き

- 上限融資額は1,000万円なので、それ以上の額が必要な方には不向き

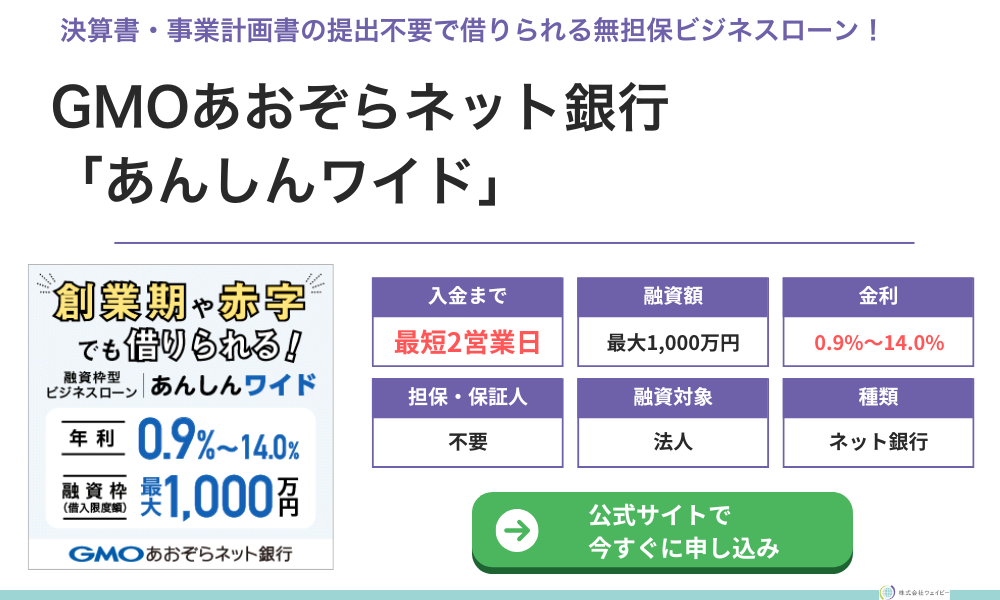

GMOあおぞらネット銀行「あんしんワイド」

| 融資対象 | 法人 |

|---|---|

| 融資額 | 10万円〜1,000万円 |

| 契約利率 (実質年率) | 0.9%〜14.0% |

| 貸付方法 | 極度貸付 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 返済方式 返済期間 返済回数 | 約定返済 随時返済 |

| 申込書類 | なし |

| 契約時費用 | なし |

- 創業すぐで、まだ決算を迎えていない事業者

- ネット銀行を利用するのに抵抗のない事業者

- 決算書や事業計画書の提出が不要なのですぐに借入したい事業者

GMOあおぞらネット銀行「あんしんワイド」は、銀行口座の入出金データをもとに独自の審査基準でスピーディーに審査を行います。

担保・保証人が不要で審査申し込みが可能であり、スタートアップや創業期のお客さま向けのビジネスローンです。最大1,000万円まで借入れできます。

ご契約後はインターネットからのお手続きのみで、融資枠の範囲内で自由に資金を調達できます。

ビジネスの運営に必要な資金をいつでも調達できる便利なビジネスローンです。

- 創業間もない法人でも口座を開設して借入できる

- GMOあおぞらネット銀行をこれから開設する法人でも借入できる

- 金利が低く、長期的な借入にも向いている

- 初回借入だと借入限度額が低めになる傾向にある

- 即日では借入できないので今日中に資金が必要な場合は向いていない

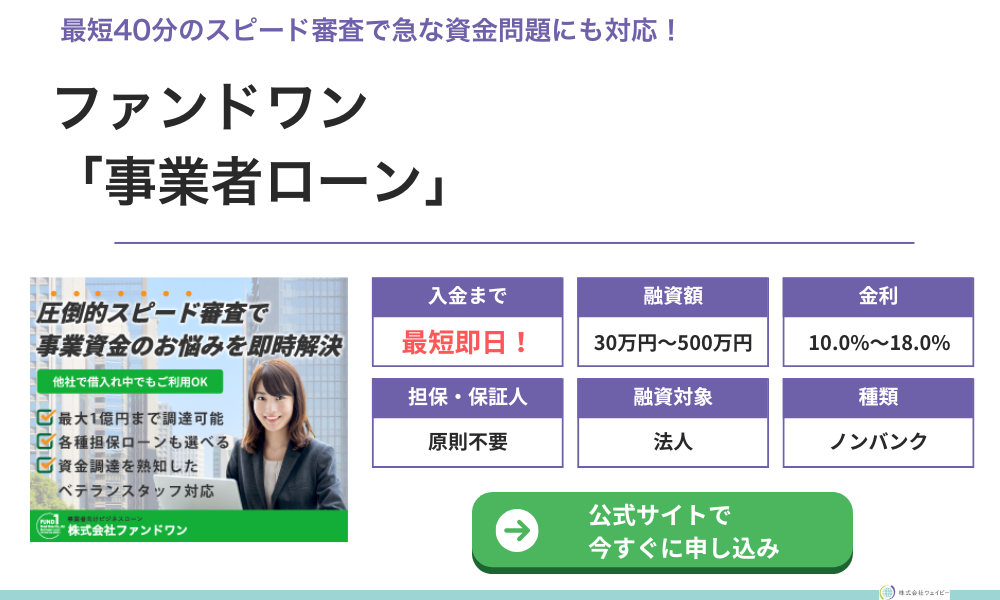

ファンドワン「事業者ローン」

| 融資対象 | 法人 |

|---|---|

| 融資額 | 30万円〜500万円 |

| 契約利率 (実質年率) | 10%〜18% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 返済方式 返済期間 返済回数 | 一括返済 元金均等 元利均等 |

| 申込書類 | ・登記簿謄本 ・決算書2期分(確定申告書) ・印鑑証明書 ・身分証明書(免許証/保険証など) ・納税証明書 ・その他必要書類 |

| 契約時費用 | ー |

- 銀行融資を断られてしまった中小企業

- 少額を短期で借入したい方

- 税金滞納を解消したい方

- そもそもどのような資金調達をすればいいか分からない方

ファンドワンは、無担保で最少30万円から借入ができるノンバンクのビジネスローン。

審査に通ったら契約書の連絡をしてくれ、契約が完了すればすぐに口座に振り込んでくれます。

無担保のビジネスローンであれば、午前中に申し込むと最短即日で入金をしてくれるため、今日中に資金が必要な場合でも利用できます。

融資対象は法人のみなので注意が必要です。

- 融資可能額は30万円〜500万円と、幅広い用途に対応できる!

- 無担保・無保証なので、不動産を持っていない方でも借入できる!

- スタッフが最適なローン商品や返済方法を提案してくれるので、気軽に問い合わせができる!

- 早い時間に申し込めば最短即日で融資を受けられる!

- 利率は10.0%〜18.0%なので、長期借入だと利息が増えてしまうので不向き

- 借入可能額は500万円までなので、それ以上の金額が必要な方には不向き

- 少額借入では利率が高く返済期限も1年と短い

アクト・ウィル「信用保証融資」

| 融資対象 | 法人 |

|---|---|

| 融資額 | 500万円 |

| 契約利率 (実質年率) | 10.0%〜20.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 場合により必要 |

| 返済方式 返済期間 返済回数 | 元金一括返済:2〜12回 元利均等返済:2〜60回 |

| 申込書類 | ・代表者の本人確認書類 ・決済報告書の一部 損益計算書、売掛金、買掛金内訳書など |

| 契約時費用 | 印紙代(実費) |

- 他の金融機関で融資を断られてしまった事業者

- 運転資金を少し借入したい方

- 早急に債務の返済をしなければいけない事業者

アクト・ウィルでは、要望に合わせて経験豊富なスタッフがプランを提案してくれるため、初めてビジネスローンを利用する方も最適なプランを見つけられるでしょう。

さらに、審査は最短60分で、即日融資が可能です。迅速な対応で、事業者の「今すぐ解決したい」という不安を解消してくれます。

大口融資に力を入れているので、スピード+大口融資を希望するときも頼りになります。

ただし、アクト・ウィルのビジネスローンは「年商5,000万円以上の法人」しか申し込めません。個人事業主や年商が低い法人は融資が受けられないので注意しましょう。

- 借入の要望を伝えることで、経験豊富なスタッフがプランを提案してくれる

- 運転資金・当座決済資金・仕入れ資金・税金支払いなど、幅広い用途で利用できる

- 無担保融資以外にも、不動産・有価証券・商業手形などを担保にした融資もある

- 年商 5,000万円以上の法人が対象なので小規模の会社は借入できない

- 少額借入の場合は金利が高くなるので注意

Carent「キャレント スーパーローン」

| 融資対象 | 法人 |

|---|---|

| 融資額 | 1万円〜500万円 |

| 契約利率 (実質年率) | ・利用限度額100万円以上 →7.8%〜15.0% ・利用限度額100万円未満 →13.0%〜18.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 原則不要 |

| 返済方式 返済期間 返済回数 | 元金均等返済 最長120ヶ月 |

| 申込書類 | ・本人確認書類(免許証・保険証) ・登記事項証明書 など |

| 契約時費用 | ー |

- 100万円以上の借入をしたい事業者

- 今日明日で資金が必要な事業者

- 不動産や株式など担保になるものを持っている事業者

Carentは法人専用のビジネスローンで、最少1万円と少額からすぐに借り入れることができます。

担保や保証人は不要で、オンラインで申込〜入金までできるため、今すぐに事業資金が必要な会社でも利用できます。

100万円以上の借入であれば上限金利が15.0%と、ノンバンクのビジネスローンにしては低金利なので、利息を抑えられるというメリットもあります。

- 100万円以上の借入限度額を設定すると金利が低くなる

- 14時までに申し込めば最短で本日中に振込をしてくれる

- 来店不要でオンライン完結で借入できるので全国どこの事業者でも申し込める

- 不動産か株式を担保にするため、それらを所有していない事業者には向いていない

- オンライン完結での申し込み・借入なので、スマホに慣れていない方は時間がかかる

オージェイ「無担保融資」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 30万円~1億円 |

| 契約利率 (実質年率) | 10.0%~18.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 原則不要 ※法人の場合は代表者が連帯保証 |

| 返済方式 返済期間 返済回数 | 一括返済 元金均等返済 元利均等返済 自由返済 1ヶ月〜60ヶ月 1回〜60回 |

| 申込書類 | ・登記簿謄本 ・決算書2期分/確定申告書2年分 ・印鑑証明 ・代表者の身分証明書 ・納税証明書 など |

| 契約時費用 | 印紙代(実費) |

- 創業間もなく、銀行の融資を受けにくい事業者

- 1ヶ月〜数ヶ月の短期間、つなぎ資金として借入したい事業者

- 不動産、車、売掛債権などの担保になるものを所有している事業者

オージェイは事業用資金の融資を専門とする中小消費者金融です。事業用専門の金融機関は、豊富なノウハウから貸し倒れによるリスクを適切に見極めることができます。幅広い商品を扱っている金融機関よりも、ビジネスローンの審査を柔軟に行ってくれる可能性が高いです。

またオージェイは、証書型を採用しており、カードローンタイプのビジネスローンよりも審査に通りやすい傾向にあります。有担保ローンも用意されているので、担保を用意できればより審査を有利に進められます。

以上のように、オージェイのビジネスローンは審査に通りやすい条件がそろっているといえるでしょう。ただし、返済期間が最長36ヶ月と短いので、融資を受ける場合は返済計画を綿密にたてる必要があります。

- 最短で即日の融資に対応している

- 創業間もない会社や営業年数が短い会社でも申し込める

- 最短1ヶ月での一括返済もできる

- 来店または担当者訪問があるので、オンライン完結での借入はできない

- 貸付利率が10%~18%と高めなので、長期間の借入をすると利息が膨らみやすい

エスクローファイナンス「ビジネスローン」

- 最短2日で融資をしてくれるので、急な資金問題にも対応できる

- 赤字決算の会社や銀行リスケ中の会社でも柔軟に審査をしてくれる

- 会社の状況を見て専門家が適切な融資のアドバイスをしてくれる

- 法人専用なので個人事業主の申込はできない

- 返済方法は一括返済か元金均等返済のみ

エスクローファイナンスは無担保・無保証で借入ができ、申し込みから最短2日で入金してくれるスピード感が特徴です。

赤字決算の会社、銀行融資リスケ中の会社、銀行・信金の融資を断られた会社でも柔軟に対応してくれるので、審査が不安な会社でもまずは申し込んでみましょう。

| 融資対象 | 法人 |

|---|---|

| 融資額 | 要相談 |

| 契約利率 (実質年率) | 6.8%〜18.0% |

| 貸付方法 | 証書貸付 |

| 担保 | 不要 |

| 保証人 | 不要 |

| 返済方式 返済期間 返済回数 | 一括返済 元利均等方式 3ヶ月〜36ヶ月 |

| 申込書類 | ・代表者の本人確認書類 ・決済報告書の一部 損益計算書、売掛金、買掛金内訳書など |

| 契約時費用 | 印紙代(実費) |

- 他社借入があって銀行融資を断られてしまった事業者

- 銀行リスケ中で銀行からの追加融資を見込めない事業者

- 急ぎで資金が必要な事業者

デイリーキャッシング「ビジネスローン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 200万円〜5,000万円 |

| 契約利率 (実質年率) | 5.2%~14.5% |

| 貸付方法 | 証書貸付 |

| 担保 | 原則不要 |

| 保証人 | 原則不要 |

| 返済方式 返済期間 返済回数 | 元利均等 自由返済 最長30年 36~360回 |

| 申込書類 | ・本人確認書類 ・決算書2期分 ・法人登記簿 など |

| 契約時費用 | ー |

- まとまった資金を借入して設備投資や広告出稿をしたい事業者

- 低金利で長く借入しておきたい事業主

- 無担保で借入したい個人事業主

デイリーキャッシングは下限金利5.2%と低金利で借入できるノンバンクのビジネスローンで、無担保のビジネスローンなら最短即日で借入できることが特徴です。

申込は24時間でき、全国の法人・個人事業主が利用できるため、事業資金が必要な事業者はまずは申込をしてみましょう。

- 借入可能額が200万円〜5,000万円と幅広く、様々な用途で利用可能

- 支払い期間が最長30年なので無理なく返済できる

- ノンバンクのビジネスローンの中では金利が低め

- 最低借入額が200万円なので、少額を借りたい方には不向き

- 返済回数が最低3年(36回)なのですぐに返済したい方には不向き

オリックス・クレジット「VIPローンカード BUSINESS」

- 事業性資金だけでなくプライベートにも利用できる

- 便利なWEB契約あり!郵送物や申込み書記入不要で契約できる

- インターネットからなら利用手数料0円

オリックス・クレジットの「VIPローンカードBUSINESS」は、カードローン型のビジネスローンです。融資可能額の範囲内であれば、借入れと返済を何度でも繰り返し利用できます。

使用用途に決まりはないので、事業資金だけでなくプライベートにも使えて活用の幅が広いです。審査は最短即日の借入れが可能。即時振込・即時返済にも対応していて、急を要するときも便利です。

さらに、VIPローンカードBUSINESSは嬉しい特典つき!提携しているホテルやレストランなどの優待価格で利用できます。経営が悪化した際の備えにもなるので、事前に申し込んでおけば、いざという時に重宝するでしょう。

| ローンタイプ | カードローン型 |

|---|---|

| 金利(実質年率) | 6.0~17.8% |

| 融資限度額 | 500万円 |

| 返済方式 | リボルビング払いまたは1回払い |

| 返済期間 | 契約内容で変化 |

| 担保/保証人 | 不要 |

| 融資対象 | 法人・個人事業主(満20歳〜満69歳まで) |

オリックス・クレジットのVIPローンカードBUSINESSは、提携しているホテルやレストランを優待価格で利用できるお得なビジネスローンなので、気になる方は申し込んでみてください。

PayPay銀行「ビジネスローン」

| 融資対象 | 法人 個人事業主 |

|---|---|

| 融資額 | 10万円〜1,000万円 |

| 契約利率 (実質年率) | 1.8%~13.8% |

| 貸付方法 | 極度貸付 |

| 担保 | 不要 |

| 保証人 | 原則、代表者の連帯保証が必要 |

| 返済方式 返済期間 返済回数 | 約定返済 繰上返済 |

| 申込書類 | なし |

| 契約時費用 | なし |

- すでにPayPay銀行を法人口座・個人事業主口座として利用している方

- 創業すぐで決算を迎えていない事業者

- ネット銀行の開設・操作に抵抗のない方

PayPay銀行(旧ジャパンネット銀行)のビジネスローンは、銀行系ならではの金利の低さが特徴です。

適用金利は最大でも13.8%と、銀行系のビジネスローンの中でも低く、長期の借入の際も少ない負担で済みます。

またカードローン型なので、融資限度額内であれば借入と返済を繰り返せます。返済は月々1万円~10万円と、無理のない範囲内での返済が可能です。

また申し込みから融資まで、Web上で完結するため来店不要で使い勝手が良いところも特徴のひとつ。

ただし保証会社にはアイフルがついているため、アイフルのローン審査に落ちている場合は融資を受けられない可能性が高いので要注意です。

- 開業したてでも申込可能なので初期投資用の資金も借入できる

- 1円単位でいつでも借入できる

- ノンバンクに比べて低金利なので利息を抑えられる

- 口座開設直後は多額の借入や下限金利での借入はほぼ不可能

- 即日での借入はできず、最短でも1週間前後での借入になる

個人事業主におすすめの人気ビジネスローン4選

ここまで人気のビジネスローンをランキング形式で9つ紹介しました。

ここからは、個人事業主に特におすすめのビジネスローンを4つ厳選して紹介します。

紹介するビジネスローンを一覧にまとめましたので、ご覧ください。

| 会社・商品名 | ローンタイプ | 金利 (実質年率) | 融資限度額 | 担保/保証人 |

|---|---|---|---|---|

| オリエントコーポレーション「CREST for Biz」 | カードローン型 | 6.0~18.0% | 300万円 | 不要 |

| セゾンファンデックス「カードローン(個人事業主専用)」 | カードローン型 | 6.5~17.8% | 500万円 | 不要 |

| プロミス「自営者カードローン」 | カードローン型 | 6.3~17.8% | 300万円 | 不要 |

| 横浜銀行「ビジネスフリーローン(個人事業主向け)」 | 証書型 | 4.8~14.5% | 500万円 | 不要 |

1位:オリエントコーポレーション「CREST for Biz」

- 総量規制の例外貸付商品!事業を始めたばかりの人におすすめ

- 年会費無料

- 入会と同時に借入れできる

オリエントコーポレーションの「CREST for Biz(クレスト フォービズ)」は個人事業主専用のビジネスローンです。カードローン型で繰り返し借入できるので、必要に応じて利用できます。

CREST for Bizは年会費無料で、最高300万円までの融資が可能です。年収の3分の1を超えていても返済能力があると判断されれば、総量規制の例外として借り入れることもできます。開業したばかりで年収が低い、という個人事業主にとって活用しやすいビジネスローンといえるでしょう。

返済期間が最長159ヶ月と長いため、余裕を持って計画的に返済できます。

| ローンタイプ | カードローン型 |

|---|---|

| 金利(実質年率) | 6.0~18.0% |

| 融資限度額 | 300万円 |

| 返済方式 | リボルビング払い |

| 返済期間 | 最長159ヶ月 |

| 担保/保証人 | 不要 |

| 融資対象 | 個人事業主 |

オリエントコーポレーションのビジネスローンは、自分のペースで返済したい方や急な出費に備えておきたい方におすすめです。

2位:セゾンファンデックス「カードローン(個人事業主専用)」

- 総量規制の対象外!年収の1/3を超えた金額の借入れが可能

- ATM利用料0円!ネットでもキャッシング可能

- 何度でも繰り返し借入れ可能

セゾンファンデックスは通常のカードローンの他に、個人事業主専用のカードローンも提供しています。上限金利は17.8%とノンバンク系の相場より低く、長期の借入でも負担が少ないことが特徴です。

また融資金額は、1万円~500万円まで可能です。少額融資を受けたいときはもちろん、まとまったお金が必要なときも頼りになります。さらに、ATM手数料は0円で、ネットからでもキャッシングを利用できます。

急な出費をカバーしたい、売り上げが入金されるまでの運転資金にしたいなど、さまざまな場面で活用できるでしょう。

セゾンファンデックスのカードローンは、総量規制の対象外です。年収の1/3を超える融資を受けたいときにも利用できます。

| ローンタイプ | カードローン型 |

|---|---|

| 金利(実質年率) | 6.5~17.8% |

| 融資限度額 | 500万円 |

| 返済方式 | 定額リボルビング方式、 1回払い |

| 返済期間 | 最長60ヶ月 |

| 担保/保証人 | 不要 |

| 融資対象 | 20歳から65歳までの毎月定期収入のある電話連絡可能な個人事業主 |

セゾンファンデックスのビジネスローンは、低金利で高額な融資を受けたい個人事業主におすすめです。

3位:プロミス「自営者カードローン」

- スピード審査で対応!当日中の利用も可能

- 事業資金に限らず、プライベート資金にも利用できる

- 全国のプロミスATM・提携ATMで借入れ返済できる

プロミスの「自営者カードローン」は、即日の融資も可能なビジネスローンです。セゾンファンデックスと同様に最大金利は17.8%とノンバンク系の中では低く設定されています。

また初めて利用する方は、30日間無利息で借入れできます。利息を気にせずに借入れできるので、急な出費に困っている方はもちろん、借入れに不安を抱いている方もまずは気軽に試せます。

返済日は、5日・15日・25日・末日から自由に選択できることも特徴です。月々のキャッシュフローに合わせて、計画的に返済を行うことができます。

| ローンタイプ | カードローン型 |

|---|---|

| 金利(実質年率) | 6.3~17.8% |

| 融資限度額 | 300万円 |

| 返済方式 | 残高スライド元利定額返済方式 |

| 返済期間 | 最長80ヶ月 |

| 担保/保証人 | 不要 |

| 融資対象 | 個人事業主(満20歳〜満69歳まで) |

プロミスの自営者ローンは、低金利で少額を借入れたい人や返済日を自身の都合に合わせて選びたい方におすすめです。

4位:横浜銀行「ビジネスフリーローン(個人事業主向け)」

- ローンの借入れまで最短約1~2週間とスピーディー

- 担保・保証人不要!本人確認書類のみで申し込み可能

- 複数のローンをまとめて借入れできる!返済負担を軽減

横浜銀行のビジネスフリーローンは、個人事業主専用の銀行系ビジネスローンです。上限金利は14.5%と銀行系ならではの低金利となっています。

銀行系といえば審査に時間がかかりやすく、借入れまで期間を要するのがデメリットですが、横浜銀行はスピーディな借り入れが可能!審査結果は最短で翌平日窓口営業日に分かり、約1~2週間で借入れまでできます。

急いでいるけれど銀行系ビジネスローンを利用したい!という方におすすめです。

融資限度額は500万円と個人事業主専用としては高めに設定されています。複数のビジネスローンを利用している場合は、返済をひとまとめにするおまとめローンとしても活用できます。

| ローンタイプ | 証書型 |

|---|---|

| 金利(実質年率) | 4.8~14.5% |

| 融資限度額 | 500万円 |

| 返済方式 | 元利均等返済 |

| 返済期間 | 最長120ヶ月 |

| 担保/保証人 | 不要 |

| 融資対象 | 個人事業主(満20歳〜満76歳まで) |

横浜銀行のビジネスローンは、審査に通れば低い金利で幅広く活用することができます。

ビジネスローンの特徴

ビジネスローンには下記5つの特徴があります。

- 銀行だけでなくノンバンク系の貸金業者も取り扱っている

- 基本的に無担保で借りられる

- 事業性融資なので原則総量規制の対象外

- 証書貸付型と極度貸付型がある

- 法人だけでなく個人事業主が借入れできるものもある

ビジネスローンは、一般消費者向けローンとは異なり、会社や事業の運転資金など事業全般の資金を調達するために提供されるローンのことです。

そのため、基本的には融資で借り受けたお金を、レジャー費用など個人目的で利用することはできません。

個人向けのカードローンなどとは異なり、融資される金額の規模や貸付の条件など、ビジネスローン特有の特徴がいくつかあります。

ビジネスローンは銀行だけでなくノンバンク系の貸金業者も取り扱っている

ビジネスローンは、銀行だけでなく、ノンバンク系の貸金業者も数多く取り扱っています。

「ノンバンク系」とは、その名のとおり銀行以外の業者のことを指し、消費者金融系の貸金業者や信販会社などが該当します。

銀行のビジネスローンは金利は安いものの、比較的審査が厳しく融資までに時間がかかるため、急ぎの資金調達には不向きです。

一方、ノンバンク系の貸金業者は比較的審査が甘く、融資までのスピードも早い傾向があります。

【関連記事】

ノンバンクのビジネスローンは借りやすい?銀行融資よりも柔軟な審査のおすすめビジネスローン!

しかし、銀行のビジネスローンより金利が高めに設定されているケースがほとんどで、平均して5~10%金利が高く設定されています。

ノンバンク系のビジネスローンは柔軟な返済条件を提示していることも多く、長期の返済にも対応してくれます。事業運営が厳しいときには、とても頼りになるローンといえるでしょう。

返済能力に自信があり融資まで急いでいないときは「銀行のビジネスローン」を、手元資金が少なく即日借りたいなら「ノンバンク系のビジネスローン」を選択すると良いでしょう。

ビジネスローンは基本的に無担保の場合が多い

ビジネスローンは、融資のために担保を用意する必要がないケースがほとんどです。

一般的な事業資金融資では、不動産などの担保を銀行などに差し出す必要があります。一方、ビジネスローンは、物理的な担保の代わりに「信用」を担保としています。

融資をする貸金業者は、事業内容や経営計画・収支計画表など審査時に提出される資料から「信用」を判断し融資するわけです。

銀行からの借入(プロパー融資)とも違うので、銀行から借入ができなかった法人でもビジネスローンなら審査通過できる可能性も十分あります。 WizBiz Note「ビジネスローンのおすすめ15選比較ランキング!即日低金利で事業資金を借りられるところは?」

不動産を持たない個人事業主や中小企業の経営者でも、信用があれば無担保融資のビジネスローンを受けられます。

無担保融資は、担保の査定や登記簿謄本の提出など面倒な手続きが不要なため、融資までの時間が早いのも特徴です。

ただし、担保がないため「審査を慎重におこなう」「金利を高く設定する」「貸付限度額を低くする」など、いくつかの制限がある点には注意しましょう。

【関連記事】

無担保で借りられるビジネスローン!最短即日で事業資金を借り入れる方法

ビジネスローンは事業性融資なので原則総量規制の対象外

ビジネスローンは事業性融資です。したがって、消費者金融カードローンとは違い総量規制の対象外となります。総量規制とは改正貸金業法で定められたルールのことで、「貸金業者からの借入れは年収の3分の1まで」と定められています。

総量規制はあくまでも「個人向け融資」が対象です。ビジネスローンは、事業者向けの融資であることから総量規制の対象にはならず、返済能力に問題がなければ個人年収の3分の1を超えた融資も可能です。

【関連記事】

ビジネスローンに総量規制は適用される?個人事業主は年収の3分の1までしか借りられない?

「事業者としての信用が高い」と判断されると、個人向け融資と比較して大きな金額を融資してもらえる可能性も高くなります。

【金融庁公式サイト 貸金業法Q&Aより】

Q2-11. 貸金業者から事業資金を借りているので、借入残高が年収の3分の1を超えてしまいます。これ以上の借入れはできないのですか?

A2-11. 法人向けの貸付けは総量規制の対象外となっています。また、個人事業者の方は、事業・収支・資金計画を提出し、返済能力があると認められる場合には、上限金額に特段の制約なく、借入れが可能です。この計画等に最低限記載すべき事項について、簡素なフォーマット(「借入計画書」)が明示されています。さらに、借入金額が100万円以下の場合には、上記計画の提出に代えて、事業・収支・資金繰りの状況が確認できる書面の提出により、借入れを行うことができます。ただし、個々の貸金業者の判断で追加的な資料等の提出が求められることがあり得ること、最終的に貸付けを行うか否かは貸金業者の判断に委ねられること、等の点についてご留意下さい。 金融庁「貸金業法Q&A」

ビジネスローンには証書貸付型と極度貸付型がある

ビジネスローンには、大きく分けて「証書貸付型」と「極度貸付型」の2種類の貸付方式があります。

| 証書貸付型 | 極度貸付型 | |

|---|---|---|

| 目的 | 一度に大きな資金が必要な場合 | 継続的な運転資金の調達 |

| 借入れ | 契約額が一度にまとめて融資されるため、 追加の借入れは不可 | 限度額内で必要な時に、 何度でも借入可能 |

| 担保 | 必要な場合がある | 不要な場合が多い |

| 金利の対象 | 借入額すべて | 借入残高 |

「証書貸付型のローン」とは、一度にまとまった大きな金額を借りるローンのことで、融資がおこなわれたあとは返済専用ローンとなります。カードローンのように「借りたり、返したり」といったことはできません。

証書貸付型のローンは、事業の立ち上げ時期や大きなプロジェクトが始動するときなど、短期間で高額の資金が必要になったときに便利なローンです。

ただ、事業計画などの審査が厳しくなるため、比較的融資までに時間がかかりやすい点に注意が必要です。

金利は借入額全体に対してかかります。一度に高額の融資を受けてしまうと、金利手数料がかさみ支払総額が高額になってしまう点には注意しましょう。

一方、「極度貸付型ローン」は、限度額の範囲のなかで何度でも借りられる形式のローンです。

一度に大きな金額を借りる証書貸付型とは異なり、必要な事業資金を必要なタイミングで借りられる特徴があります。

金利は最初に設定した金額ではなく、借入残高に対してかかります。借入れと返済がしやすい特徴がありますが、必要以上に借り過ぎてしまうリスクがある点や金利が高いローンが多い点には注意しましょう。

また、極度貸付型ローンによっては、証書貸付型よりも利用限度額が低めに設定されていることが多いため、必要な資金の額によって使い分けるようにしましょう。

ビジネスローンには法人だけでなく個人事業主が借入できるものもある

ビジネスローンのなかには、法人だけではなくフリーランスや個人事業主でも利用できるものがあります。

フリーランスや個人事業主は「収入が不安定」とみなされることも多く、銀行によっては事業性資金の融資が受けられないことがあります。

その点、ビジネスローンなら「法人格」「個人事業主」を問わず借りられる可能性が高いため安心です。

【関連記事】

個人事業主でも借りられるビジネスローン!即日で借りられるおすすめビジネスローンは?

おすすめなビジネスローンの選び方

ビジネスローンを扱う業者や銀行は多いため、「どの特徴で選べば良いのかわからない」と迷うことも多いでしょう。

ビジネスローンを選ぶ際は、下記のポイントに絞って、商品ごとの特徴を見極めて選ぶと良いでしょう。

- 上限金利で比較する

- 即日融資の可否で選ぶ

- 申込条件(利用できる人の条件)で選ぶ

- 融資限度額で選ぶ

- 追加融資が可能なカードローン型か、一括融資の証書型かで選ぶ

- オンライン完結型か来店契約型かで選ぶ

初回はビジネスローンの上限金利を見て選ぶ

はじめてビジネスローンを利用する際には、まずは上限金利を確認してみましょう。

なぜなら、ビジネスローンの初回利用者は信用力が未知数のため、上限金利を適用する業者が多いからです。

上限金利とは、ビジネスローンでお金を借りた際に適用される利息の最大値のことです。下限金利は「長年ビジネスローンを利用している人」や「最高限度額で借りている人」に適用されるケースがほとんどです。

ちなみに、初回利用時に上限金利が適用されたとしても、利用限度額が増えて堅実な返済を続けていると、ローンによっては徐々に金利が下がります。

【関連記事】

ビジネスローンの金利相場や低金利で借りられるおすすめローンを徹底解説!

即日で借入したいならノンバンク系のビジネスローンを選ぶ

即日で事業資金を借りたいなら、ノンバンク系のビジネスローンから選びましょう。ノンバンク系のビジネスローンは、銀行系ローンと比較して審査から入金までのスピードが早い傾向があります。

銀行系のビジネスローンは、早くても融資までに1~2週間かかるケースがほとんどで、即日融資に対応していません。

その点、ノンバンク系ビジネスローンなら平日早めの申し込みで即日融資が可能な場合が多いため「今週中に仕入れ代金を支払う必要がある」など、急ぎの資金が必要ならノンバンク系のビジネスローンを選びましょう。

ただし、ノンバンク系のビジネスローンは、スピーディーで柔軟な審査をする一方、貸し倒れリスクを考えて貸付金利を高めに設定する傾向があります。

返済負担を抑えたいなら、ノンバンク系ビジネスローンより銀行融資を優先したほうが金利手数料の節約になります。

【関連記事】

即日融資ができるビジネスローン!今日中に緊急で資金を借り入れる方法

申込条件を確認して選ぶ

ビジネスローンを選ぶ際は、申込資格を確認して選びましょう。

- 個人事業主の利用可否

- 申込対象エリアの確認

- 年齢条件

- 事業継続年数

- 代表者の年収

- 必要書類

以下は、代表的なビジネスローンの申込条件を記載した表です。銀行によっては、利用対象エリアや業歴など、条件が違うことがおわかり頂けるでしょう。

| 会社・銀行名 | ローン名 | 条件 |

|---|---|---|

| 楽天銀行 | 楽天スーパービジネスローン | ・確定した決算書、もしくは確定申告書3期分を提出できること ・申込時において税金等の滞納、他金融機関からの借入れがないこと |

| GMOあおぞらネット銀行 | あんしんワイド | ・営利法人(株式会社、有限会社、合同会社、合名会社、合資会社)であること ・日本に登記上の法人住所があること |

| 三井住友銀行 | ビジネスセレクトローン | ・業歴2年以上で、確定した決算書3期分を提出可能であること |

条件を確認せずに申し込んでしまうと、審査に落ちてしまい資金調達のために別の手段を考えなければいけません。

特に急ぎで資金を借りたい場合は、慎重に申込条件を確認しましょう。

多額の借入が必要な場合は借入限度額が大きいビジネスローンを選ぶ

開業時など多額の資金が必要なときは、借入限度額が大きいビジネスローンを選びましょう。ビジネスローンによって借入可能な限度額は違います。

借入限度額が少ないと事業資金が足らなくなり、別のビジネスローンに申し込まざるを得なくなるかもしれません。

必要な金額が借りられないと事業運営にも支障をきたすこともあるため、ビジネスローン利用時は限度額に余裕がある商品を選びましょう。

【関連記事】

必ず借りられる独自審査のビジネスローンはある?審査落ち・赤字決算・他社借入中でもOKのおすすめノンバンク!

また、複数のローンから借りるよりは、ひとつのローンにまとめて借りたほうが金利が低くなる傾向があります。

コストの節約という観点から見ても、借り入れ限度額が大きいビジネスローンで一箇所で借りるのがおすすめです。なぜなら、利息制限法により融資額に応じて金利も変わるからです。

【利息制限法による融資額と貸付金利の違い】

| 借入額(元本) | 貸付金利(実質年率) |

|---|---|

| 10万円未満 | 上限金利 20.0% |

| 10万円以上 100万円未満 | 上限金利 18.0% |

| 100万円以上 | 上限金利 15.0% |

第一条 金銭を目的とする消費貸借における利息の契約は、その利息が次の各号に掲げる場合に応じ当該各号に定める利率により計算した金額を超えるときは、その超過部分について、無効とする。 一 元本の額が十万円未満の場合 年二割 二 元本の額が十万円以上百万円未満の場合 年一割八分 三 元本の額が百万円以上の場合 年一割五分 e-Gov法令検索「利息制限法」

例えば、A社から50万円+B社から50万円の合計100万円を借りた場合、それぞれの金利が18.0%になるケースがあります。

一方、C社からまとめて100万円を借りると、同じ100万円の借入れでも金利は15%まで下がります。

金利手数料を節約したいなら、できるだけ限度額に余裕のある業者に絞って1社から借りましょう。

ただし、借入限度額が大きいビジネスローンは、別途担保が必要になるケースもあるため注意が必要です。

以下は、借入限度額が大きいビジネスローンの一例です。参考にしてください。

| ローン名 | 借入額 |

|---|---|

| セゾンファンデックス 「事業者向け不動産担保ローン」 | 〜5億円 |

| AGビジネスサポート 「不動産担保ビジネスローン」 | 100万円~5億円 |

| ニチデン 「事業者ローン」 | 〜1億円 |

| クラウドバンクフィナンシャルサービス 「ビジネスローン」 | 〜10億円 |

| オージェイ 「無担保融資」 | 〜1億円 |

何度も借入予定がある方はカードローン型のビジネスローンを選ぶ

何度も借りる必要があるなら、カードローン型のビジネスローンを選びましょう。

カードローン型のビジネスローンは、決められた限度額の範囲内であれば、自由に何度でも借り入れと返済が可能です。

- 証書型ローンと比較して金利手数料が高いケースが多い

- 利用限度額まで借り過ぎてしまうリスクがある

- 「借りては返す」を繰り返してしまい、返済が終わらないリスクがある

ちなみに、カードローン型ビジネスローンは利用残高にしか金利手数料がかかりません。

利用限度額が1億円でも、残高が10万円なら「10万円×年率10%」といったように、少額の金利手数料で済むのもカードローン型の特徴です。

事業資金のニーズに合わせて臨機応変に借りたいなら、カードローン型ビジネスローンがおすすめです。

借入まで来店不要でオンライン完結できるビジネスローンを選ぶ

手軽にビジネスローンを利用したいのなら、来店不要でオンラインのみで完結できるビジネスローンを選択しましょう。来店が必要なビジネスローンの場合、申し込み~借入れまで何度も来店をしなければならないケースがあります。

事業で忙しい場合などには、大きな時間的ロスとなってしまうこともあり不便です。

オンラインで完結できるビジネスローンなら、好きな時間にスマートフォンなどからでも手続きができるため、仕事に支障をきたすこともありません。

必要書類の提出もインターネットでアップロードをすれば完了し、郵送も不要です。

ローン契約に印鑑などを使わず、Web上で電子署名やデジタル証明書を発行し手続きを完了させるビジネスローンも増えています。

ただし、対面審査とは異なり事業計画に関する詳細説明ができないなど、オンライン完結型ならではのデメリットもあります。

必要書類が少なく、対面説明の必要もないならオンライン完結型のローンを選びましょう。

ビジネスローンの審査と対策|ノンバンクなら審査が甘め

ビジネスローンの審査に通るために重要なポイントについても解説します。

比較的審査が甘いビジネスローンがいいなら、ノンバンク系のビジネスローンから契約してみることがおすすめです。

ビジネスローンの審査基準と銀行プロパー融資の審査基準比較

ビジネスローンと銀行プロパー融資※の審査基準を比較してみます。どのローンにも共通していることですが、審査基準はどこにも公開されていません。

※プロパー融資とは:信用保証協会などの保証がなく銀行の責任で融資が行われるもの

審査基準は非公開ですが、申込資格や必要書類を見ると、おおよその審査基準がわかります。例えば、決算書類や資金繰り表の提出が必要なビジネスローンなら、「黒字であること」など収支の状況が審査基準に設定されている可能性が高いです。

【関連記事】

審査が甘いビジネスローン!銀行融資に落ちた中小企業でも審査に通るビジネスローンはこれ!

申込条件や必要書類を比較した場合の審査基準をまとめると、下記のようになります。

【ビジネスローンと銀行プロパー融資 審査基準の比較】

| ビジネスローン | 銀行プロパー融資 | |

|---|---|---|

| 審査基準 | 比較的甘い | 厳しい |

| 申込資格 | 個人事業主、法人どちらも可 | 法人のみの場合が多い |

| 事業歴 | 問わないケースも多い | 2年以上など継続していることが条件 |

| 必要書類 | 本人確認書類のみで融資が受けられるケースも多い | 決算書類や事業計画書など複数の書類が必要 |

| 担保や保証人 | 無担保、保証人なしでも利用可 | 状況によっては保証人や担保が必要 |

なお、銀行プロパー融資には下記の書類が必要になる場合があります。個人事業主の場合は普段使っていない書類も多いため、銀行融資を利用したいなら事前の準備が必要です。

- 銀行取引一覧表

- 借入申込

- 資金繰り表

- 納税証明書

- 決算報告書

- 商業登記簿謄本

- 事業計画書

- 月次試算表

- 貸借対照表

ノンバンク系ビジネスローンは銀行ビジネスローンより審査が甘め

審査が甘い傾向があるビジネスローンを利用したいのなら、ノンバンク系のビジネスローンがおすすめです。

銀行ビジネスローンは、事業計画や返済計画表など複数の書類を提出して審査を受ける必要があります。

一方、ノンバンク系のビジネスローンは即日融資も可能で、必要書類も少ない傾向があります。

必要書類が少ないということは、それだけ審査項目が限定的であることを意味します。契約自体がインターネット上で完結できるビジネスローンもあり、審査結果がすぐにわかるのも特徴です。

事業規模が小さい法人や個人事業主・フリーランスの方などは、比較的審査が甘いノンバンク系のビジネスローンがおすすめです。

ビジネスローンの審査に通りやすくするコツ

- 事業計画と返済計画を綿密にたてる

- 必要書類を不備なく用意する

- 個人負債はできるだけ返済する

- 申込情報は正確に正直に書く

事業資金の融資は個人向けカードローンとは違い、融資額が大きくなるため長期の返済が伴います。

融資内容によっては「5~10年単位での資金計画に問題はないか?」がポイントとなります。「当面の資金さえ用意できれば良い」「返済計画はわからない」といった状態では、審査通過は難しいでしょう。

事業計画書や返済計画表を作り、借りた資金を使って事業をどのように成長させていくのか?また現実的に返済は可能なのか?綿密な計画を練りましょう。

必要書類を不備なく用意することも、審査通過では重要なポイントです。

例えば「確定申告書の控えが古い」「事業計画書に必要な情報が記載されていない」などの不備があると、審査は一時中断してしまいます。最悪のケースでは審査落ちも考えられるため、必要書類については事前に確認しておくなど、慎重に準備しましょう。

さらに、経営者個人の負債があるならできるだけ多く返済しておくことも大切なポイントです。

個人融資とは違い、事業資金の融資は総量規制の対象外ですが、個人事業主が借りる場合は返済能力を大きく超えた融資は行われません。

すでに個人で多額の借金がある場合は審査落ちの可能性も高いため、一時的に知人や親などから借りるなどして、できるだけ返済しておきましょう。

ビジネスローンを即日で借りる方法

ビジネスローンで即日融資を受けるためには、即日入金に対応しているビジネスローンを選択することと、事前準備をしっかりしておくことが重要です。

ビジネスローンを即日で借りる方法について解説します。

即日借入可能なビジネスローンに申し込む

ビジネスローンを即日で借りるためには、即日融資に対応しているビジネスローンに申し込む必要があります。

注意点として、即日融資に対応しているビジネスローンであっても、審査には一定の時間がかかるため、必ずしも即日に融資してもらえるとは限りません。「絶対に即日融資が可能なビジネスローンはない」と認識しておきましょう。

ほとんどのビジネスローンは、電話での事前相談が可能です。「とにかく急いでいる」「即日融資を希望している」という点を伝えることで、ある程度審査の順番など考慮してもらえる可能性があります。

今回、当サイト編集部にて本当に即日融資が可能か?AGビジネスサポートへ電話で確認してみました。

【即日融資に関する編集部の確認結果※AGビジネスサポートの場合】

・編集部「本日申し込んだとして、ビジネスローンの即日融資は可能でしょうか?」 ・AGビジネスサポート「本日中のご入金は可能ではあるのですが、お客様の状況や審査の進み具合などによっては難しいかもしれません」

・編集部「公式サイトには即日融資可能と書かれていたのですが?」 ・AGビジネスサポート「弊社でローンを申し込んでいただく際は、まず最初にインターネットから申し込み手続きをしていただき一次審査をおこないます。一次審査に通過したあと、さらに事業に関する詳細な書類などを送っていただき二次審査にはいります。実際は他のお客様の順番待ちもございますし、即日の融資はよほどスムーズに行った場合でないと現実的ではないかもしれません」

・編集部「では実際はどの程度の時間をみておけば良いでしょうか?」 ・AGビジネスサポート「2~3日はみておいていただけるとよいかと思います」

・編集部「融資を急ぐ場合は、早めに申し込んだほうが良さそうですね?」 ・AGビジネスサポート「そうですね。できる限り早い方が良いと思います」

・編集部「できるだけ早く入金してもらう方法は何かありませんか?」 ・AGビジネスサポート「カードローンのご利用でしたら、事前に申し込んでおいていただくことで、必要な時に即日のご融資が可能かと思われます」

電話確認の結果、「即日融資可能」としているビジネスローンでも、実際は融資までに数日かかることがわかりました。

一方で、カードローンタイプなら必要なときに資金が借りられるため、「今後も急ぎの資金が必要になるなら事前にカードローンを契約したほうがいい」というアドバイスがありました。

カードローン型のビジネスローンなら、いますぐ借りる必要がなくても、融資枠を確保しておくことで必要な時に資金を借りられるため便利です。即日借入可能なカードローンを1~2社契約しておくと、余裕のある資金計画が立てられるでしょう。

事業運営では急に資金が足らなくなったり、「ビジネスチャンスを逃したくない!」など、急ぎの資金が必要になることが多々発生します。いざというときに資金を確保したいなら、事業者向けカードローンを検討したほうがいいでしょう。

必要書類は不備なく用意しておく

審査を滞りなく進めるために、必要な書類はあらかじめ確認しておきましょう。ビジネスローンの場合は、個人で借りるローンよりも必要書類が多い傾向があります。

事業計画書や収支内訳書、返済計画表など細かい資料が求められるため、不備がないように用意しておきましょう。

申込時に書類不備があると、何度も差し戻されて時間のロスになってしまいます。

- 指定されたファイル形式ではない (例:PDF指定なのにExcelで送付したなど)

- ファイルにパスワードがかかっている

- 各書類ごとで会社名や代表者名が違う

- 必要な部分が撮影されていない

- 必要な決算期を満たしていない (2期分の提出なのに1期分しかないなど)

インターネット上で書類を提出するタイプのローンの場合は、あらかじめ必要書類をスキャンしてデータ化しておくのがおすすめです。

当日審査に間に合うよう、できれば午前中に申し込む

ビジネスローンの審査を即日完了するためには、できるだけ早い時間に申し込みを済ませましょう。

ほとんどのビジネスローンを提供している業者は、24時間スタッフが在中していることはほぼありません。そのため、受付自体は24時間対応していても、実際の審査は営業中のみに限られます。

できれば、午前中のできるだけ早い時間に申し込みを済ませたほうが良いでしょう。申し込みの時間が遅くなってしまうと、翌営業日以降に審査が持ち越されてしまう可能性があります。

ただし、どれだけ早い時間に審査を申し込んだとしても、審査待ちの人数や審査の状況次第で、即日融資が受けられないケースもある点は理解しておきましょう。

ビジネスローンでよくある質問

ビジネスローンを利用する際によくある質問に回答します。

スムーズに契約を進めるためにも、あらかじめ疑問点は解消しておきましょう。

ビジネスローンと銀行プロパー融資の違いは?

ビジネスローンと銀行プロパー融資には、審査の厳しさや融資までの時間など、さまざまな点で違いがあります。

| ビジネスローン | 銀行プロパー融資 | |

|---|---|---|

| 借入可能額 | 比較的少額 (数百万円程度) | 高額 (数千万円~数億円) |

| 金利 | 高め (10%~15%程度) | 低め (1%~5%程度) |

| 審査の厳しさ | 比較的甘い | 厳しい |

| 融資までの時間 | 迅速 (即日~数日) | 時間がかかる (数日~数ヶ月) |

| 担保や保証人 | 不要な場合が多い | 担保や保証人が必要 |

それぞれ、融資可能額や審査スピードなどの面で大きな違いがあります。「どちらのローンが良い&悪い」は一概には言えませんが、下記のようにニーズに合わせた利用がおすすめです。

- 今すぐ資金が必要……ビジネスローン

- 高額融資が必要……銀行プロパー融資

- 低金利で長期返済を希望……銀行プロパー融資

- 個人事業主でも利用できるローンが良い……ビジネスローン

- 必要書類を用意するのが面倒……ビジネスローン

【関連記事】

プロパー融資とは?その意味と特徴を解説!

即日で借入できるビジネスローンは?

即日融資を可能としているビジネスローンなら、最短即日で入金してもらうこともできます。一方、銀行プロパー融資で即日融資に対応しているローンはありません。

即日融資可能なビジネスローンでも、審査の状況によっては即日融資が受けられない場合もあります。

融資を急ぐなら「即日融資を必要としている」という旨を電話で伝え、審査を急いでもらえるように事前に相談しておくのがおすすめです。

なお、カードローン型のビジネスローンをあらかじめ契約しておけば、必要なタイミングで必要な金額だけを借りることも可能です。

審査の甘いビジネスローンはある?

比較的審査の甘いビジネスローンはあります。

審査を通さずに借りられるビジネスローンは存在しませんが、ノンバンクや消費者金融系のビジネスローンなら審査が比較的甘い傾向にあります。

反対に、銀行系のビジネスローンは審査が厳しいため、個人事業主が利用できなかったり赤字だと審査に落ちる可能性も高いでしょう。

審査の通過に自信がない場合は、ノンバンクか消費者金融系のビジネスローンから優先して検討するのがおすすめです。

ビジネスローンは無担保で借入できますか?

多くのビジネスローンは、基本的に無担保で借入できます。

ただし、無担保ローンは有担保ローンと比較して「借入限度額が低い」「審査が厳しい」「金利が高い」などのデメリットがある点に注意が必要です。

一方、数千万円~数億円などの融資を必要とする場合は、ほとんどの場合ビジネスローンでも担保や保証人が必要となります。

設立すぐの法人でもビジネスローンの借入はできる?

設立して間もない法人や個人事業主でも、ビジネスローンの利用は可能です。

事業歴が短い法人や個人事業主でも、今後の事業計画や収益見込みを見て総合的に判断してもらえる場合があります。

特にノンバンク系のビジネスローンであれば、事業の継続年数にかかわらず融資が受けやすい傾向があります。

【GMOあおぞらネット銀行 あんしんワイドの例】

Q:創業間もない法人でも申し込みできますか?

A:お申し込みいただけます。お客さまがお申込された日の属する月の前月から遡って2カ月以上連続した入出金明細をもとに審査を行います。2カ月連続した入出金明細が確認できない場合は、当社所定の条件(融資枠10万円・金利14%)のご提示となります。 GMOあおぞらネット銀行「よくあるご質問」

赤字決算の会社でもビジネスローンで借入できる?

事業が赤字でも、ビジネスローンによっては借りられます。

【AGビジネスサポート事業者ローンよくある質問】

Q:赤字決算・銀行リスケ中でも検討可能か。 A:検討可能です。過去の財務内容だけでなく現状のご商売に鑑み融資実行の可能性を検討してまいります。まずはお気軽にお申込み・ご相談ください AGビジネスサポート「よくあるご質問」

基本的にビジネスローンは、「お金が足りないから借りる」という状況を前提としているため、赤字が原因で審査に落ちるということはほとんどありません。

ただし、他社での借金が多かったり税金の滞納があったりすると「返済能力が乏しい」と判断されて審査に落ちるケースもあります。

赤字決算の場合は希望限度額が通らないケースも多いため、必要な資金が借りられないリスクはあらかじめ想定しておきましょう。

【関連記事】

赤字の会社でもビジネスローンなら事業資金を調達できる可能性はある!

おすすめビジネスローンのまとめ

ビジネスローンは、新規事業立ち上げや突然の資金不足の際の心強い味方です。

ビジネスローンを利用する際は、事前に事業計画書などの必要書類を用意しておき、返済計画も綿密にたてておきましょう。

いざというときに備えて、事業資金向けカードローンを検討するのもおすすめです。

ビジネスローンの審査スピードや審査難易度は、銀行や貸金業者によって違います。

比較的審査が甘いビジネスローンがいいなら、ノンバンク系のビジネスローンから優先して検討しましょう。